Varning Sverige! Czy zbliżamy się do końca cyklu wzrostu?

Podczas gdy Riksbank stara się kontrolować inflację napędzaną przez podaż, zaostrzone warunki finansowania już sieją spustoszenie na rynku mieszkaniowym. Kompromis w polityce pieniężnej staje się coraz bardziej kosztowny. Czy Szwecja jest barometrem strefy euro?

W opinii Allianz Trade Riksbank wciąż stara się przezwyciężyć presję cenową wynikającą w dużej mierze ze strony podaży, gdy gospodarka pogrąża się w recesji. Szwecja jest jednym z nielicznych krajów europejskich, w których inflacja osiągnęła swój szczyt dopiero niedawno. W ubiegłym miesiącu inflacja nieznacznie spadła do 9,3% r/r (spadek z 10,2% r/r) za sprawą uporczywie wysokich cen energii. Tymczasem inflacja bazowa zaskoczyła na plus zaskakującym wynikiem 8,5% r/r za sprawą wyższych cen towarów. Podobnie jak EBC, Riksbank działał zbyt późno, podczas gdy na początku 2022 r. narastała już znaczna presja inflacyjna; jednak trudno byłoby również podnieść stopy wcześniej niż EBC, biorąc pod uwagę jego reżim monetarny polegający na stabilizowaniu kursu walutowego w stosunku do euro. Jak dotąd Riksbank przedkładał walkę z inflacją (i powstrzymanie osłabienia waluty) przed ryzykiem recesji. Ostatnio podniósł swoją główną stopę procentową o 50 pb do 3,0% i podtrzymał jastrzębią retorykę, nie zważając na obecne spowolnienie gospodarcze. Był to właściwy wybór, biorąc pod uwagę ryzyko utrwalenia się wysokiej inflacji w gospodarce poprzez wyższe płace i importowaną inflację w związku z otwartością gospodarczą Szwecji. Riksbank ogłosił również zacieśnienie ilościowe, począwszy od kwietnia, poprzez sprzedaż obligacji rządowych, a także emisję większej liczby certyfikatów Riksbank w celu zlikwidowania nadwyżki płynności, a tym samym utrzymania krótkoterminowych stóp rynkowych na poziomie zbliżonym do podstawowej stopy procentowej.

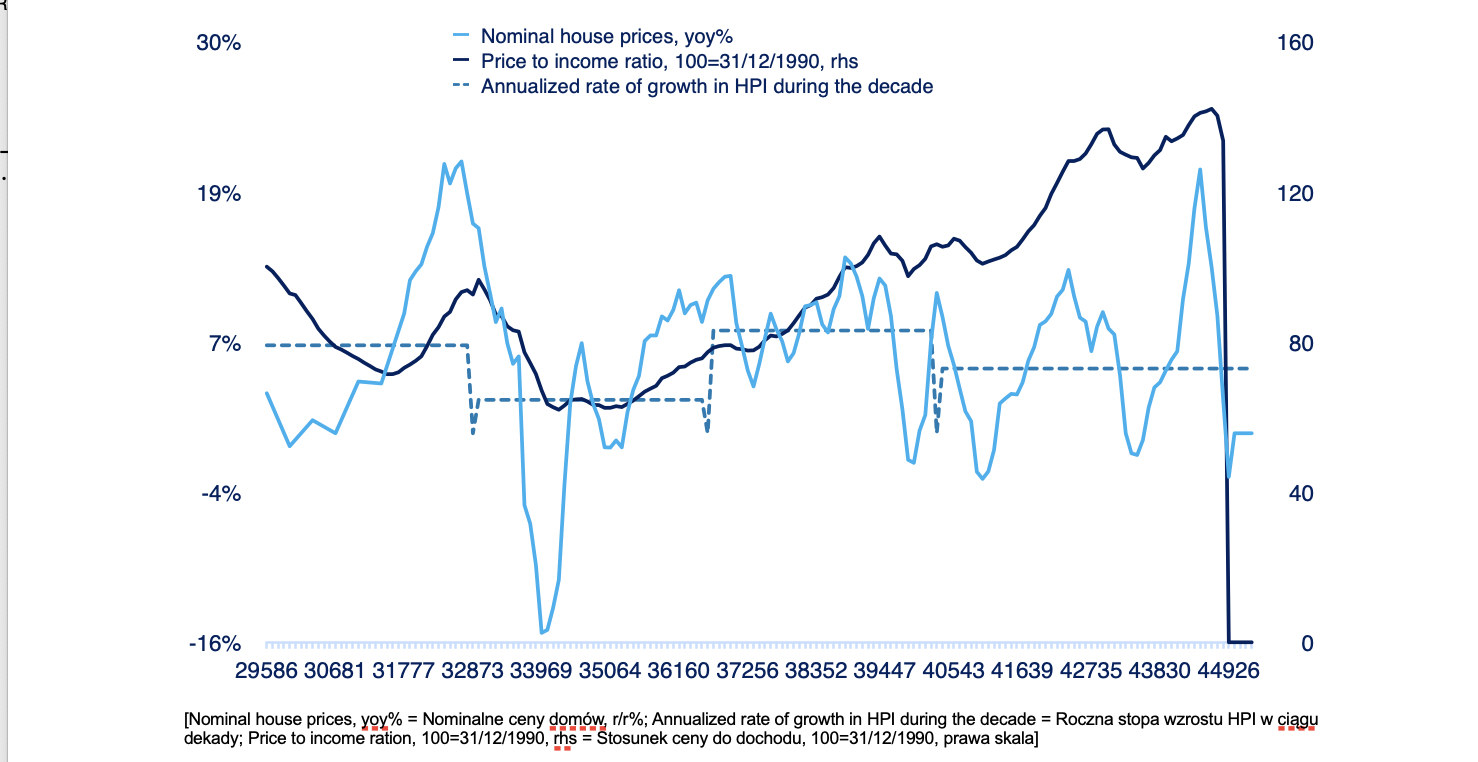

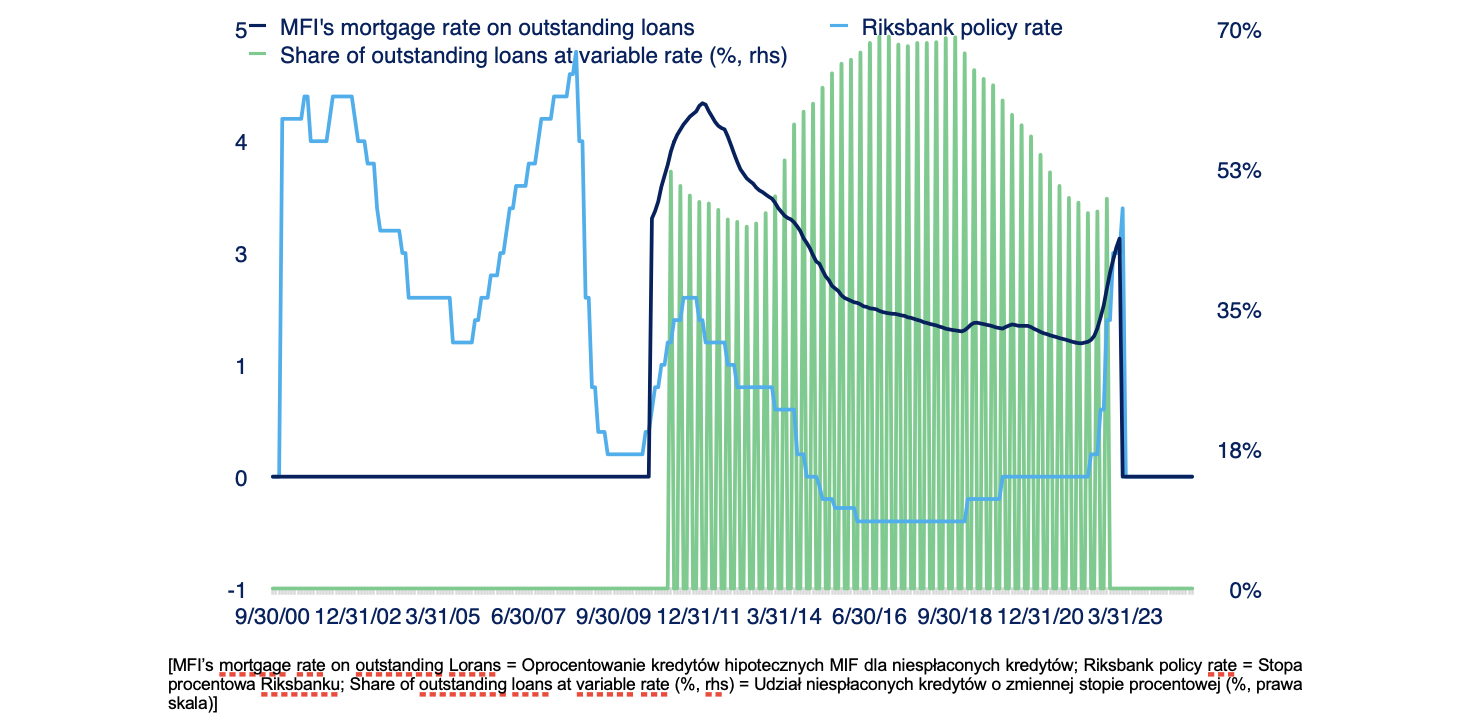

Załamanie rynku mieszkaniowego i słabsza aktywność gospodarcza sugerują, że liczba przyszłych podwyżek stóp procentowych jest ograniczona – wynika z analiz Allianz Trade. Gwałtownie zaostrzające się warunki finansowania w drugiej połowie ubiegłego roku już teraz obniżyły zagregowany popyt w całej gospodarce, zwiększając koszty i ryzyko inwestowania oraz zachęcając do oszczędzania, co doprowadziło do znacznej korekty cen na rynku mieszkaniowym. Szwecja ma stosunkowo wysoki odsetek gospodarstw domowych, które mają kredyt hipoteczny. Ponadto połowa z nich ma oprocentowanie zmienne (Wykres 1), a pozostała część ma oprocentowanie stałe, które resetuje się po okresie od roku do pięciu lat. Po okresie gwałtownego wzrostu, kiedy indeks cen domów wzrósł o +16,8% w 2021 r., oraz po wzroście o +6,6% w 2022 r. (który skutecznie podwoił ceny domów w nieco ponad dekadę), ceny spadły o -14% od połowy 2022 r. ze względu na wyższe stopy procentowe. Ceny domów spadły teraz o -17% w ujęciu realnym w stosunku do szczytowego poziomu z 2022 r. (Wykres 2). To najgorsze załamanie rynku od czasu krachu w latach 1991-92; jednak oczekiwany spadek prawdopodobnie będzie raczej korektą nowego środowiska stóp procentowych niż krachem na rynku mieszkaniowym. W opinii Allianz Trade niedawna korekta cen domów tylko nieznacznie poprawiła przystępność cenową mieszkań, która pogarszała się przez ponad trzy dekady.

Wykres 1. Szwecja: ceny domów i stosunek ceny do dochodu

[Nominal house prices, yoy% = Nominalne ceny domów, r/r%; Annualized rate of growth in HPI during the decade = Roczna stopa wzrostu HPI w ciągu dekady; Price to income ration, 100=31/12/1990, rhs = Stosunek ceny do dochodu, 100=31/12/1990, prawa skala]

Źródła: SCB, OECD, Refinitiv Datastream, Allianz Research

Wykres 2. Szwecja: oprocentowanie kredytów hipotecznych i udział kredytów hipotecznych o zmiennym oprocentowaniu

[MFI’s mortgage rate on outstanding Lorans = Oprocentowanie kredytów hipotecznych MIF dla niespłaconych kredytów; Riksbank policy rate = Stopa procentowa Riksbanku; Share of outstanding loans at variable rate (%, rhs) = Udział niespłaconych kredytów o zmiennej stopie procentowej (%, prawa skala)]

Źródła: ECB, Riksbank, Refinitiv Datastream, Allianz Research

Idąc dalej, na stanowisko monetarne Riksbanku będą miały wpływ w najbliższym czasie kurs walutowy i obecne negocjacje płacowe, które prawdopodobnie zakończą się wyższym porozumieniem niż w przeszłości. Przyszła ścieżka stóp niewątpliwie zależy jednak od skali załamania gospodarczego, w dużej mierze napędzanego przez pogarszającą się sytuację na rynku mieszkaniowym. W opinii Allianz Trade Riksbank prawdopodobnie odzwierciedli podwyżkę stóp procentowych na posiedzeniu Rady Prezesów EBC w przyszłym tygodniu. Spodziewamy się podwyżki o 50 pb w marcu, a następnie co najmniej dwóch podwyżek do lata, co da końcową stopę procentową 4%. Allianz Trade spodziewa się spadku PKB o -1,2% r/r w tym roku (a następnie płytkiego ożywienia +0,9% w przyszłym roku), ponieważ rynek mieszkaniowy nadal spada, a Riksbank dłużej zachowuje restrykcyjność.