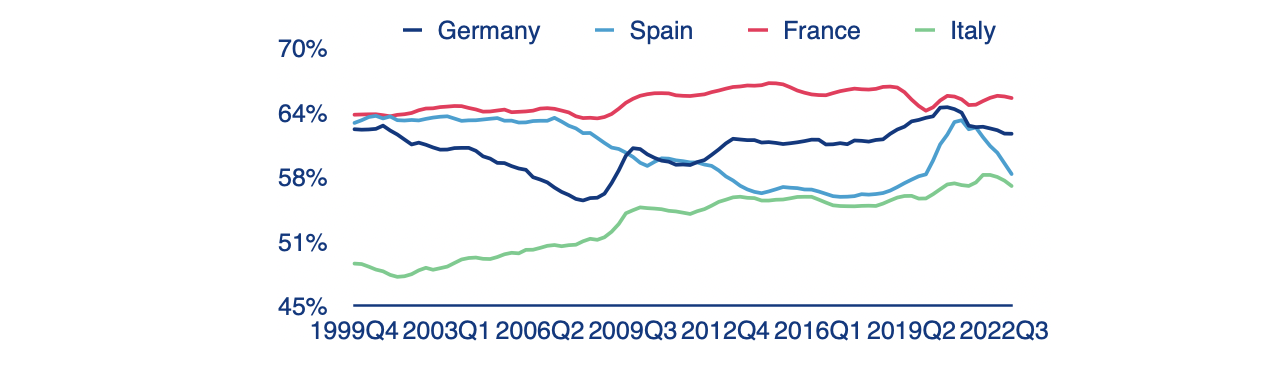

- Marże zysku przedsiębiorstw w strefie euro osiągnęły 40,8% wartości dodanej brutto na koniec 2022 r. (+0,6 p.p. powyżej długoterminowej średniej). Ale diabeł tkwi w szczegółach. Pozycja Włoch i Hiszpanii wydaje się być lepsza w porównaniu z Niemcami i Francją, zwłaszcza w sektorze produkcji. Jednak z wyłączeniem sektorów o silnej sile cenowej (takich jak usługi transportowe i energia), marże są znacznie niższe i w I kwartale 2023 r. we Francji osiągnęły najniższy poziom zanotowany od połowy lat 80.

- Marże pozostają znacznie poniżej średniej sprzed pandemii w usługach konsumenckich, przy czym najgorzej w tym zestawieniu wypada Francja (28% w porównaniu z 37% w UE i 45% we Włoszech). Pomimo prężnego popytu na usługi, firmy borykają się z ostrą konkurencją, szybkim wzrostem płac i ujemnym wzrostem wydajności (od czasu pandemii), co ogranicza zakres, w jakim mogą podnieść ceny sprzedaży powyżej kosztów swoich nakładów.

- W sektorze rolniczym i budowlanym najlepiej prezentując się w swojej klasie pod względem rentowności firmy z Niemiec. Firmy niemieckie najlepiej prezentują się w swojej klasie pod względem rentowności w rolnictwie i budownictwie. W szczególności firmy budowlane wykorzystały ogólny trend wzrostowy cen, aby znacznie zwiększyć swoje zyski, osiągając wynik 53% wartości dodanej brutto – nawet w porównaniu z innymi dużymi gospodarkami europejskimi (na przykład we Francji jest to 36%).

- Sytuacja wskazuje, że zyski przedsiębiorstw zapewne przekroczyły już szczyt w obliczu silnej presji płacowej i malejącej siły cenowej (a nawet sił deflacyjnych w metalach czy chemikaliach). Podczas gdy ceny producentów mocno spadają w związku z niższymi cenami surowców, normalizacją łańcuchów dostaw i rosnącymi obawami przed deflacją w Chinach, wzrost płac pozostanie wysoki co najmniej do początku przyszłego roku, co przyczyni się do kurczenia się marż przedsiębiorstw. Wyjątkiem będzie sektor usług, który opóźni spadek inflacji cen usług.

Czy szczyt już za nami? Być może marże zysków przedsiębiorstw niedługo znowu zaczną spadać

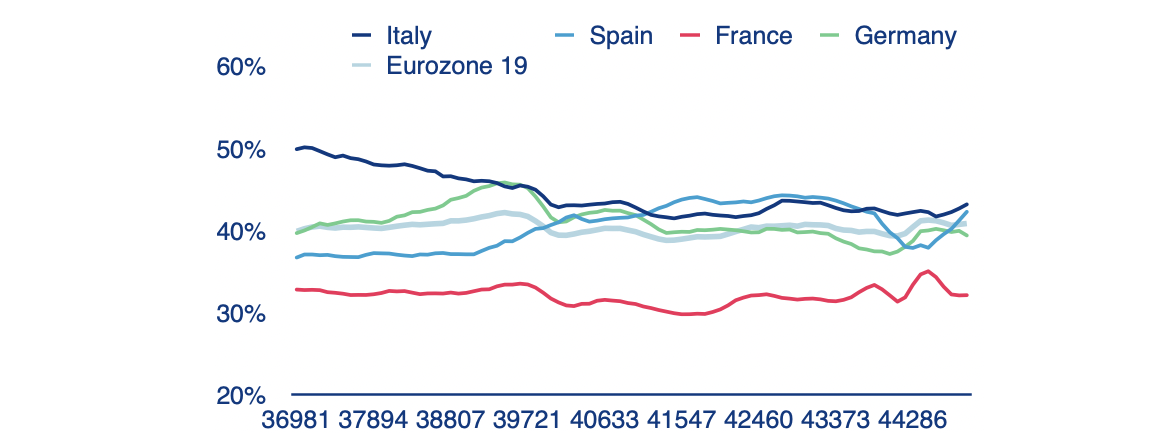

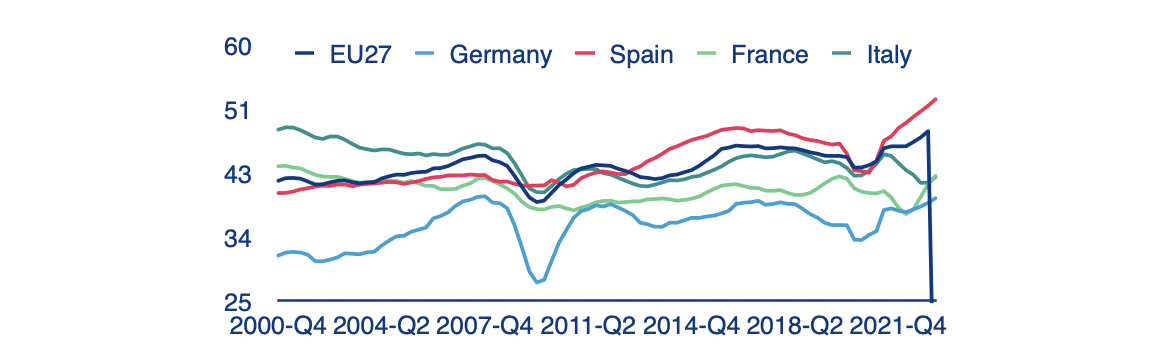

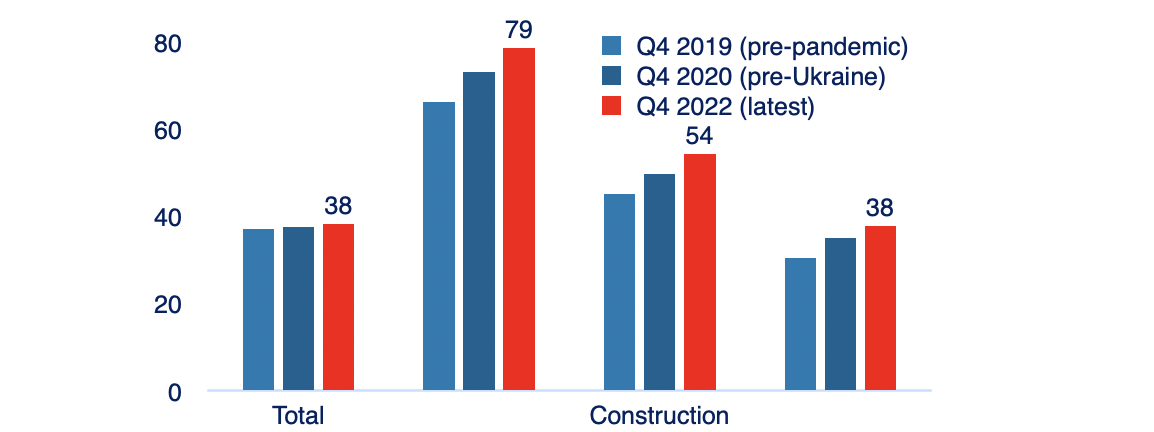

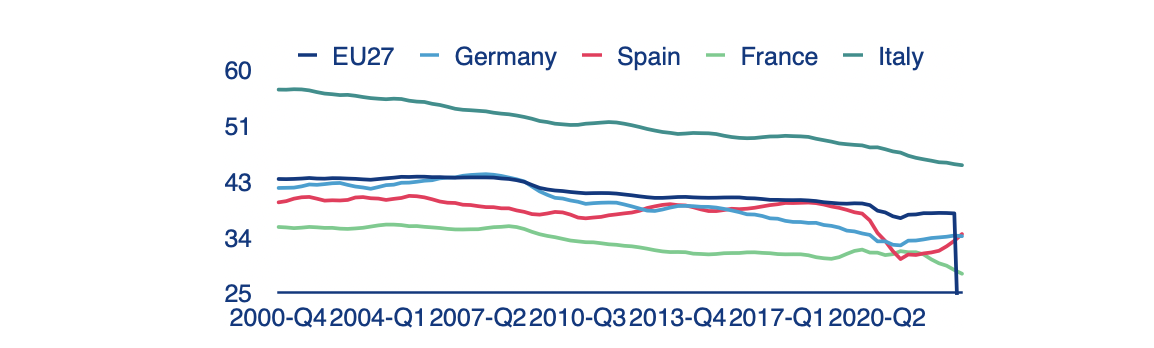

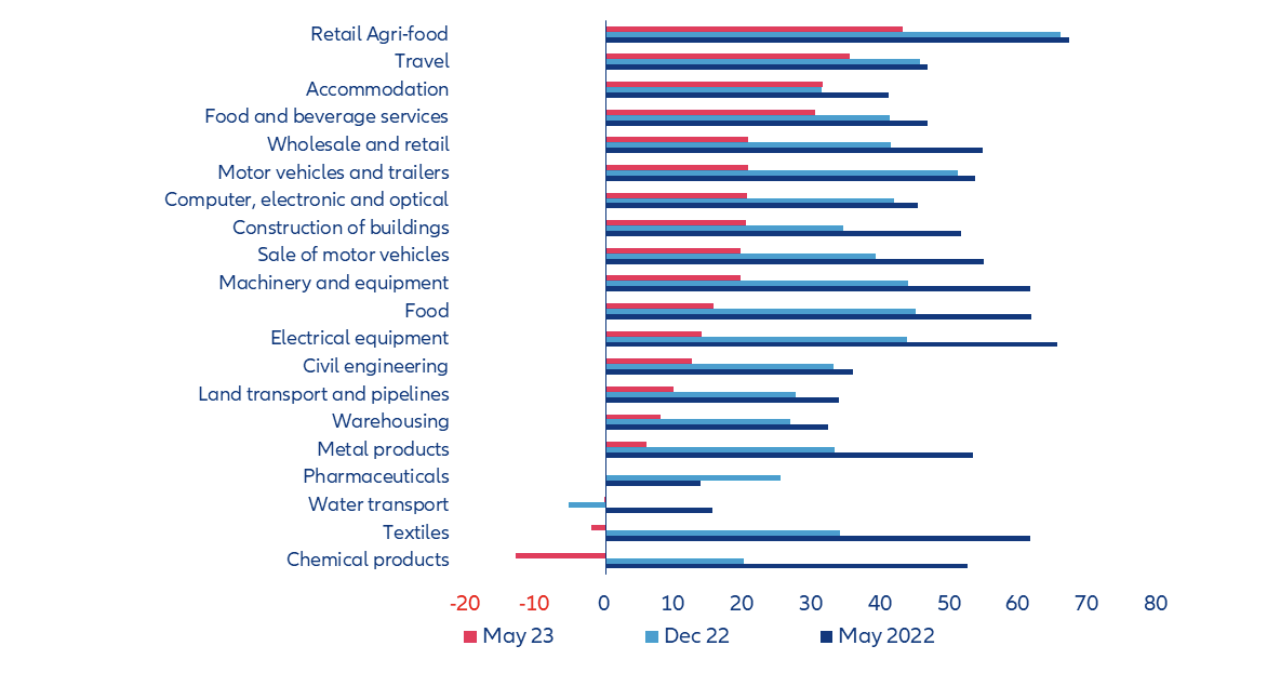

Marże zysku przedsiębiorstw w strefie euro poprawiły się podczas ostatnich kryzysów. Marże przedsiębiorstw niefinansowych wynoszące 40,8% wartości dodanej brutto na koniec 2022 r. są średnio +0,6 p.p. powyżej długoterminowej średniej, przy czym Włochy i Hiszpania zajmują lepszą pozycję w porównaniu z Niemcami i Francją. Istnieją jednak znaczne różnice między sektorami. Marże zysku wzrosły szczególnie w sektorze rolno-spożywczym, gdzie sprzedawcy detaliczni byli w stanie zwiększyć swoje marże do 78,6% w IV kwartale 2022 r. (12,3 p.p. więcej niż w okresie sprzed pandemii w IV kwartale 2019 r.). Podobnie w budownictwie udział w zyskach wyniósł 54,4% (o 9,3 p.p. więcej niż przed pandemią). W sektorze produkcji z najlepszą pozycją pozostaje Hiszpania, biorąc pod uwagę jej przewagę konkurencyjną i wdrożone reformy (rys. 1 i 2). W szczególności w przemyśle spożywczym francuska marża znajduje się obecnie znacznie powyżej średniej sprzed pandemii (48,1% w I kwartale 2023 r., w porównaniu ze średnią sprzed pandemii wynoszącą 40%), ponieważ koszty nakładów spadają (w tym sektorze energii), podczas gdy gracze w tym sektorze podnoszą ceny sprzedaży. Podobnie w Niemczech ceny sprzedaży w wielu gałęziach przemysłu wzrosły znacznie bardziej, niż wynikałoby to z kształtowania się cen zakupu. Jednak obecny wzrost marż zysku jest niezwykły, biorąc pod uwagę ich odwieczny spadek w ciągu ostatnich dwóch dekad. W rzeczywistości dwa sektory znacząco przyczyniły się do utrzymania zagregowanej stopy marży od 2021 r.: usługi transportowe i energia. Po wyłączeniu z wyników tych dwóch sektorów, we Francji w pierwszym kwartale 2023 r. łączna stopa marży pozostała na najniższym poziomie od połowy lat 80.

Rys. 1: Marże przedsiębiorstw niefinansowych, % wartości dodanej brutto

Źródła: Eurostat, Allianz Research

Rys. 2: Procentowe wartości marż dla przedsiębiorstw z sektora produkcyjnego, % wartości dodanej brutto

Źródła: Eurostat, Allianz Research

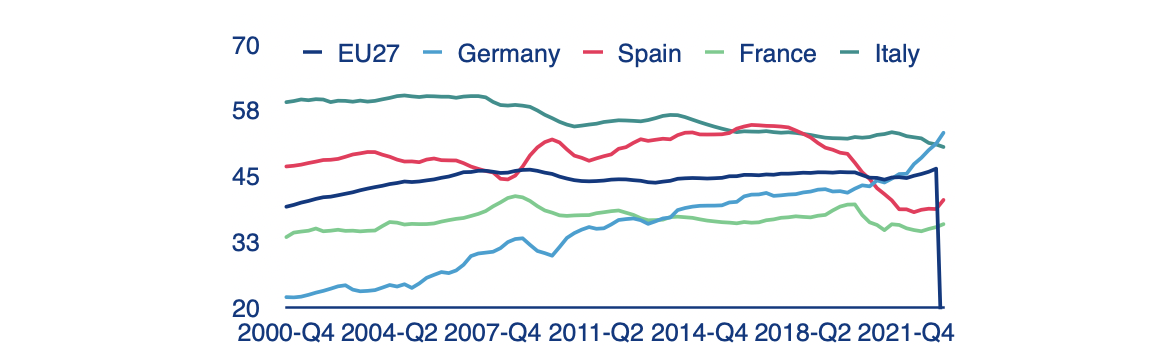

W Niemczech w szczególności firmy budowlane wykorzystały ogólny trend wzrostowy cen do znacznego zwiększenia swoich zysków. Budownictwo, poza sektorem rolniczym, odnotowało średnio największy wzrost marż zysku – również w porównaniu z innymi dużymi gospodarkami europejskimi (rys. 3 i 4). O ile w niemieckim budownictwie jeszcze przed pandemią i wojną na Ukrainie portfel zamówień – zarówno pod względem wolumenu, jak i wartości – nadal był wysoki, to został on spotęgowany przez niskie moce produkcyjne, wzrost cen materiałów budowlanych i wąskie gardła w dostawach. Koszt materiałów ponownie spadł po rozwiązaniu problemu zakłóceń w łańcuchu dostaw, a utrzymujące się niskie płace w połączeniu z silnym wzrostem cen doprowadziły do wzrostu marż w tym sektorze, szczególnie w branży inżynierii lądowej i wodnej.

Podobnie włoski sektor budowlany był w stanie podnieść ceny, biorąc pod uwagę wzrost popytu w ciągu ostatnich kilku lat. W istocie, ulga podatkowa związana ze środkiem w postaci „super premii” wdrożonym w celu poprawy efektywności środowiskowej zasobów mieszkaniowych zwiększyła popyt, ale jednocześnie zawyżyła ceny związane z budową. Mimo że oczekujemy kontynuacji inwestycji mieszkaniowych wspieranych również środkami z NGEU, a tym samym wysokiego popytu, Allianz Trade spodziewa się korekty w nadchodzących kwartałach, biorąc również pod uwagę, że hojne wsparcie rządowe zostało dopracowane i na nowo ukierunkowane.

Rys. 3: Procentowe wartości marż dla przedsiębiorstw z sektora budowlanego, % wartości dodanej brutto

Źródła: Eurostat, Allianz Research

Rys. 4: Niemcy: zyski przedsiębiorstw (wg sektora), % wartości dodanej brutto

Źródła: Statistisches Bundesamt, Refinitiv Datastream, Allianz Research

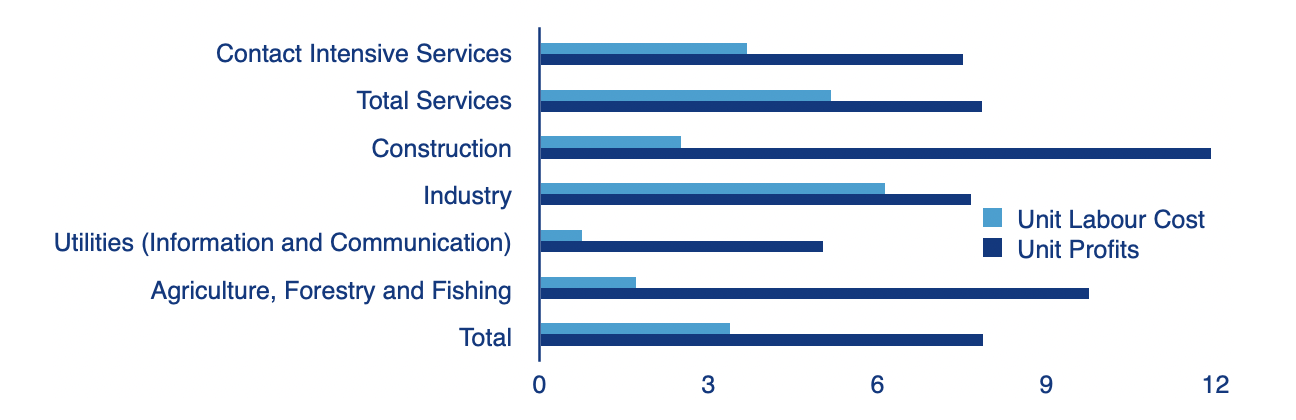

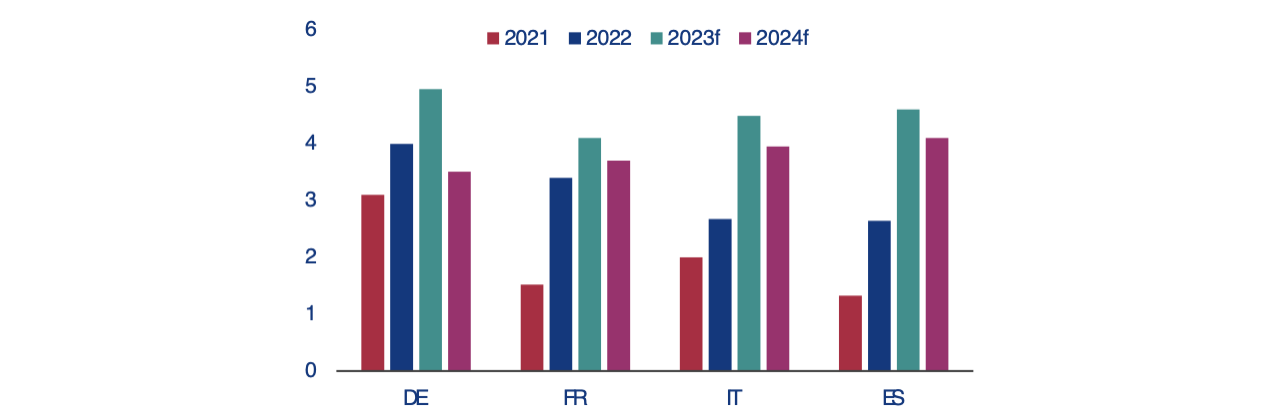

Natomiast marże przedsiębiorstw w usługach znajdują się pod silną presją. Podczas gdy usługi energetyczne i transportowe to sektory oligopolistyczne o dużej sile rynkowej w zakresie ustalania cen, sektor usług, w tym hotelarstwo, usługi B2B i ICT, boryka się z problemami, a marże są znacznie niższe od średnich sprzed pandemii (rys. 5). Poza tym sektory te ucierpiały z powodu przyspieszenia płac (przy wysokim odsetku pracowników otrzymujących minimalne wynagrodzenie) i kosztów nakładów (rys. 6), a także ostrej konkurencji i ujemnego wzrostu wydajności (od czasu pandemii). Ograniczyło to zakres, w jakim mogą one podnieść ceny sprzedaży powyżej kosztów nakładów, pomimo prężnego popytu na usługi. Faktycznie badania przedsiębiorstw w Hiszpanii pokazują, że oczekiwania co do przyszłych cen spadają. Biorąc pod uwagę, że w czterech głównych gospodarkach strefy euro oczekiwany jest znaczny wzrost płac w ciągu co najmniej dwóch najbliższych lat (rys. 7), aby zrekompensować ubiegłoroczny spadek dochodów realnych spowodowany wysoką inflacją, presja na marże będzie się utrzymywać.

Rys. 5: Procentowe wartości marż dla przedsiębiorstw z sektora handlu detalicznego i usług, % wartości dodanej brutto

Źródła: Eurostat, Allianz Research

Rys. 6: Jednostkowe koszty pracy a jednostkowe zyski (strefa euro, 2022)

Źródła: ECB, Allianz Research. Uwaga: Zyski jednostkowe oblicza się jako nadwyżkę operacyjną brutto / rzeczywistą wartość dodaną

Rys. 7: Wielka czwórka strefy euro – dynamika wzrostu płac

Źródło: Allianz Research

Wszystko wskazuje na to, że jesteśmy już poza szczytem inflacji zysków przedsiębiorstw przy malejącej sile cenowej. Dekada przed pandemią nie pozwoliła przedsiębiorstwom na podnoszenie cen w warunkach reżimu zglobalizowanej produkcji mającej na celu redukcję kosztów przy stagnacji płac realnych. Strategie takie jak „Just in time” („dokładnie na czas”) również przyczyniły się do obniżenia kosztów. Szok cen towarów, który nastąpił po pandemii, kryzysie energetycznym i wąskich gardłach w łańcuchu dostaw krytycznych surowców (chipów, transportu towarowego) dał firmom z sektorów niższego szczebla swego rodzaju monopol na wspieranie silnej i natychmiastowej inflacji zysku. Kilka sektorów wyższego szczebla również nabrało znaczenia systemowego, takich jak logistyka i transport samochodowy. Jednak najnowsze wskaźniki siły cenowej sugerują, że pewne spowolnienie nabiera rozpędu (rys. 8), a nawet widoczne zaczynają być siły deflacyjne (metale, chemikalia, tekstylia). Tym samym potencjalna utrata wartości dodanej w wynagrodzeniu ogółem – w miarę spowalniania aktywności gospodarczej (rys. 9) – nadal dawałaby ograniczony impuls do wzrostu cen.

Rys. 8: Oczekiwania cenowe według sektorów – kraje strefy euro

Źródła: Eurostat, Allianz Trade

Rys. 9: Presja płacowa, % wartości dodanej brutto

Źródła: Eurostat, Allianz Research

Tekst w ramce – Czy to koniec „greedflation” we Francji?

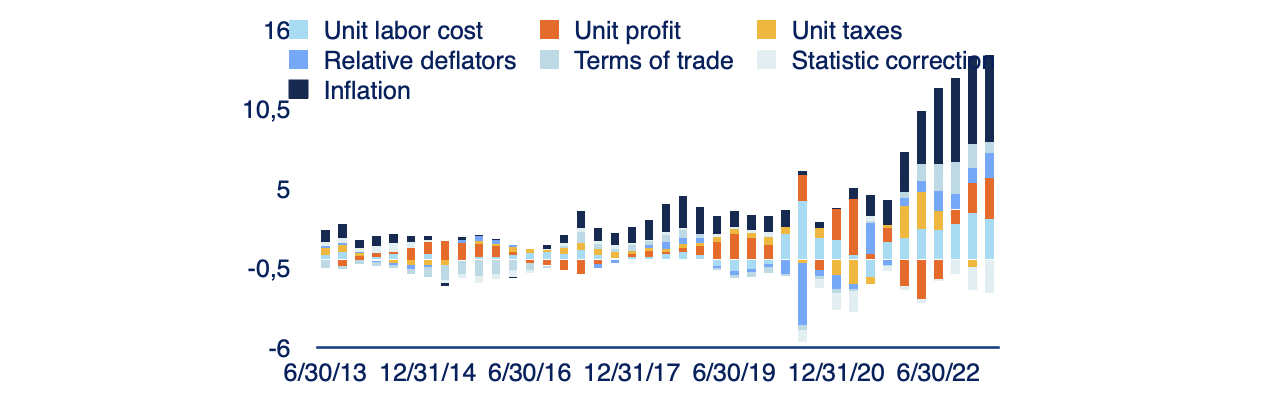

Zyski są coraz większym motorem francuskiej inflacji pomimo obniżonej stopy marż: usługi transportowe, energia i produkcja przyczyniły się do inflacji napędzanej przez zyski, podczas gdy usługi miały efekt spadkowy. Rozbijamy wkład jednostkowych kosztów pracy, marży jednostkowej, podatków jednostkowych, warunków handlu (tj. różnicy między cenami eksportu i importu) oraz innych czynników do inflacji CPI (rys. 10). Zwracamy uwagę, że średnio między IV kw. 2021 r. (tuż przed wojną na Ukrainie) a I kw. 2023 r. wkład marż jednostkowych do inflacji CPI był zerowy. Jednostkowe koszty pracy stanowiły 50%, warunki handlowe 27% (ze względu na skok cen importu), a podatki 20%. Jednak w ujęciu sekwencyjnym od III kwartału 2022 r. wkład zysków w inflację okazał się dodatni. W I kw. 2023 r. wkład marż jednostkowych w inflację wyniósł 2,8 p.p. (czyli +6%), mniej więcej tyle samo, co koszty pracy, podczas gdy wkład warunków handlowych złagodniał do 0,8 p.p. Fakt, że marże w coraz większym stopniu przyczyniają się do inflacji pomimo niskiego wskaźnika marży, wynika z tego, że nadwyżka operacyjna brutto rośnie jednak znacznie szybciej niż wielkość produkcji, zwiększając udział marż w cenach.

Rys. 10: Struktura inflacji CPI we Francji (% r/r)

Źródła: Insee, Allianz Research

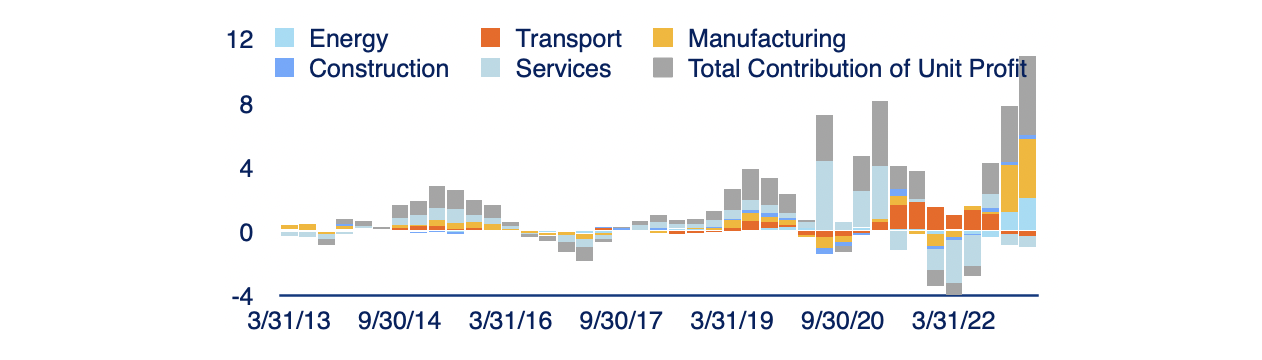

Przyglądając się rozkładowi zysków jednostkowych według sektorów (rys. 11), zauważamy, że udział marż sektora produkcyjnego i energetycznego w zyskach jednostkowych ogółem gwałtownie wzrósł w ciągu ostatnich dwóch kwartałów, podczas gdy zysk jednostkowy w sektorze usług pozostaje niski. Ogólnie rzecz biorąc, od wojny na Ukrainie na początku 2022 r. usługi transportowe, energetyka i produkcja przyczyniły się do inflacji napędzanej przez zyski, podczas gdy usługi miały efekt spadkowy.

Rys. 11: Struktura marży jednostkowej Francji, wkład do inflacji CPI (% r/r)

Źródła: Insee, Allianz Research

Nadrabianie zaległości marżowych w sektorze usług powinno utrzymać inflację usług w tym roku na stabilnym poziomie. Najnowsze badania PMI dotyczące cen sugerują, że marże zaczęły rosnąć w drugim kwartale 2023 r. w sektorze usług w związku ze spadkiem kosztów nakładów (takich jak energia) i poprawą globalnych warunków dostaw. Według najnowszych badań ESI, przedsiębiorstwa z sektora usług planują w najbliższych miesiącach utrzymać wysokie ceny sprzedaży, co powinno wspierać marże. Przyspieszenie płac powinno jednak powstrzymać duży wzrost marż. W sumie Allianz Trade spodziewa się, że częściowe nadrobienie marż w usługach ograniczy spadek inflacji cen usług w tym roku.

Jednakże w innych sektorach (przemysł spożywczy, produkcja, energetyka i handel detaliczny) Allianz Trade spodziewa się obniżki marż do jesieni, co powinno przyczynić się do obniżenia inflacji zasadniczej w kierunku +4-4,5% z +5,1% odnotowanych w maju. Firmy z sektorów handlu detalicznego i produkcji już teraz spodziewają się obniżki cen sprzedaży w nadchodzących miesiącach (rys. 12). Chociaż na razie niższe ceny sprzedaży w dużej mierze odzwierciedlają znacznie niższe ceny materiałów eksploatacyjnych i koniec zakłóceń w łańcuchu dostaw, Allianz Trade spodziewa się, że od jesieni marże jednak ucierpią. Popyt na towary przemysłowe spada od połowy 2022 r. i Allianz Trade spodziewa się dalszych spadków w nadchodzących miesiącach, ponieważ konsumpcja towarów jest zazwyczaj bardziej wrażliwa na zaostrzone warunki finansowe niż konsumpcja usług. W szczególności producenci detaliczni będą zmuszeni do obniżenia marży, ponieważ wysokie stany zapasy muszą zostać wyczerpane. W przemyśle spożywczym i handlu detalicznym również spodziewamy się pewnego zawężenia marż z powodu publicznych i rządowych protestów w związku z podwyższonymi marżami. Powinno to przyczynić się do szybkiego wyhamowania inflacji żywnościowej, którego oczekujemy od końca 2023 r. Niższa inflacja cen żywności będzie głównym czynnikiem obniżającym inflację bazową do końca 2023 r., obniżając ją o około 1 p.p. między majem a IV kw. 2023 r.

Rys. 12: Oczekiwania przedsiębiorstw dotyczące cen sprzedaży w ciągu najbliższych trzech miesięcy

Źródła: Komisja Europejska, Allianz Research