Większa dostępność kredytów hipotecznych niż w 2022 roku, możliwość znalezienia okazji zakupowych. Zdaniem Ekspertów finansowych Credipass te zjawiska zdominują w 2023 roku rynek, który będzie powoli wychodził z dołka.

Po trudnym 2022 roku, kiedy dostępność kredytów hipotecznych drastycznie spadła, a sprzedaż wyhamowała o blisko 75 proc. rok do roku uczestnicy tego rynku oczekują odbicia i powrotu na krzywą wzrostu. Pierwszymi symptomami nadchodzącej odwilży mogą być zapowiedzi KNF o luzowaniu bufora nakładanego przy obliczaniu zdolności kredytowej, czy ogłoszony nowy program rządowy „Bezpieczny Kredyt 2%”. Rewolucją na rynku mogą być też kredyty oprocentowane stałą stopą procentową przez cały okres kredytowania, o ile banki zdecydują się na taki krok. Jednak co do jednego eksperci są zgodni – dopóki nie spadnie inflacja i nie zaczną spadać stopy procentowe lód hipoteczny nie zostanie ostatecznie przełamany.

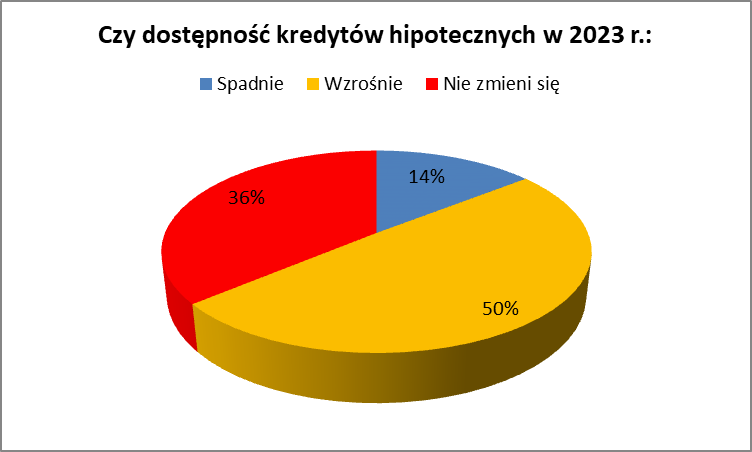

Dostępność kredytów hipotecznych

Jak wynika z ankiety przeprowadzonej wśród Ekspertów finansowych Credipass w grudniu 2022 r., aż 50 proc. z nich uważa, że w 2023 roku wzrośnie dostępność kredytów hipotecznych. Ten wynik możemy określić jako optymistyczny, w szczególności jak porównanym go do zeszłorocznego badania, gdzie ok. 72 proc. uczestników ankiety uważało, że w 2022 roku będzie trudniej pozyskać kredyt na mieszkanie.

W minionym roku na dostępności kredytów hipotecznych zaważyły nie tylko cykliczne podwyżki stóp procentowych, ale także wprowadzona w kwietniu 2022 roku nowelizacja Rekomendacji S.

W mojej ocenie naprawdę duży wpływ na realną dostępność kredytów miałoby zniesienie przez KNF 5% podwyższenia oprocentowania przy liczeniu zdolności kredytowej. Rok 2023 będzie najprawdopodobniej rokiem indywidualnych okazji zakupu mieszkania, ponieważ z jednej strony wysokie stopy procentowe będą ograniczać dostępność kredytów, a z drugiej strony zniecierpliwieni sprzedający będą obniżać ceny. Odwrócenie trendu nastąpi najprawdopodobniej w 2024 roku, gdy znacznie wzrośnie dostępność kredytów i zmaleje chęć wstrzymywania się z zakupem, a ilość nieruchomości poprzez wstrzymane inwestycje deweloperskie w roku 2022 będzie zdecydowanie niewystarczająca. – uważa Andrzej Szlass, Ekspert finansowy Credipass z Gdyni.

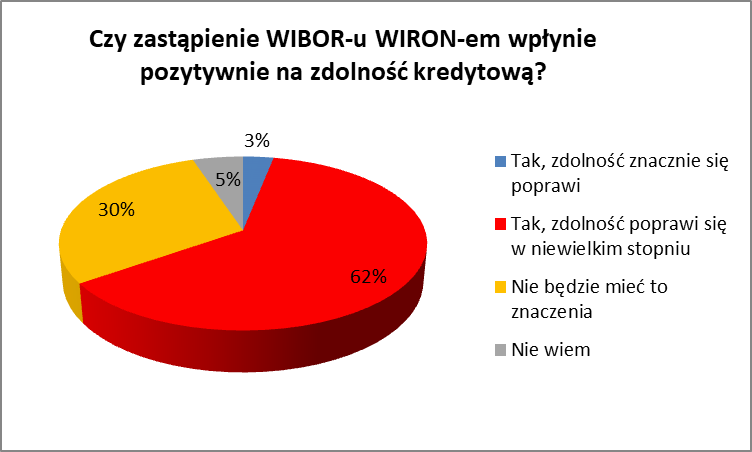

WIRON da oddech nie tylko obecnym kredytobiorcom?

W przeprowadzonej ankiecie zapytaliśmy także o wpływ na zdolność kredytową zmiany wskaźnika referencyjnego na WIRON. Niespełna 62 proc. ankietowanych odpowiedziało, że pozytywnie wpłynie on na zdolność kredytową. Jedynie ok. 30 proc. Ekspertów wskazało, że nie będzie mieć to znaczenia.

Ze względu na zakończenie zacieśniania polityki monetarnej wydaje się, że już osiągnęliśmy dołek na rynku kredytów hipotecznych. Podstawowym pytaniem jest jak długo ten dołek będzie „uklepywany”. Mimo braku kolejnych podwyżek stóp procentowych, wszechobecne przeświadczenie o drogich kredytach, plus napływające zewsząd informacje o nadchodzącym spowolnieniu gospodarczym powoduje, że część klientów wstrzymuje decyzje o zakupie nieruchomości czekając na „lepszy moment”. Do realnego i zauważalnego wzrostu popytu potrzebne jest rozpoczęcie luzowania polityki monetarnej, czyli sygnał od RPP w postaci pierwszej obniżki stóp procentowych. Ta możliwa jest pod koniec 2023 r. lub na początku 2024 r. Być może, ze względu na słabe dane gospodarcze i pewne uwarunkowania polityczne, nastąpi to już w III kwartale 2023 r. Jednak i tak każe to przewidywać, że przed nami jeszcze pół roku marazmu na rynku. Zmiana WIBOR-u na WIRON natomiast być może dać ewentualną szanse na refinansowanie kredytów z banków, które nie umożliwią od początku obecnym klientom przejścia na nowy wskaźnik – zauważa Marcin Dmowski, Ekspert finansowy Credipass z Białegostoku.

Rząd pomoże młodym?

Uruchomiony w maju 2022 r. rządowy program pomocy dla młodych chcących zakupić mieszkanie okazał się fiaskiem. Dlatego też planowana jest jego modyfikacja, m.in. podniesienie limitu ceny za m2 uprawniający do zakupu, możliwość posiadania wkładu własnego. Opinie Ekspertów na temat planowanych zmian i ich znaczenia dla dostępności kredytów mieszkaniowych są podzielone niemal po równo.

Rynek kredytów hipotecznych może tylko uratować rozsądny program ze wsparciem Banku Gospodarstwa Krajowego podobny do tego z ubiegłych lat czyli „Rodzina na swoim”, czy „Mieszkanie dla młodych”. Szukając analogii do poprzedniego kryzysu z 2008 r. to właśnie program „Rodzina na swoim” spowodował, że rynek wyszedł z zapaści. Dlatego też liczę, że w 2023 r. pojawi się coś na wzór poprzednich albo duża modyfikacja obecnego (w gruncie rzeczy martwego programu) czyli gwarancja wkładu własnego. – uważa Artur Grodzicki, Ekspert finansowy Credipass z Warszawy.

Ceny nieruchomości bez zmian?

Eksperci finansowi Credipass uważają, że ceny nieruchomości pozostaną na poziomie podobnym jak w 2022 roku. Tego zdania jest aż 60 proc. ankietowanych. Na spadki liczy 27 proc. Osób, a 13 proc. uczestników ankiety uważa, że ceny będą nadal rosnąć.

Porównując te wyniki do badania przeprowadzonego także w grudniu wśród agentów nieruchomości Metrohouse wyniki są dość zbliżone. W przypadku cen na rynku pierwotnym agenci Metrohouse oczekują przede wszystkim stabilizacji cen. Tak twierdzi 55 proc ankietowanych. Spadków spodziewa się co trzeci agent Metrohouse – to więcej niż w przypadku odpowiedzi ekspertów Credipass. Jednocześnie 43 proc. prognozuje, że trend zakupów inwestycyjnych na rynku mieszkaniowym w dalszym ciągu będzie się rozwijał.

Tak samo sądzi Wioletta Bojar, ekspertka finansowa Credipass z Ostródy, która uważa, że zakup nieruchomości i finansowanie kredytem będzie dostępne głównie dla osób, które mają znaczny wkład własny i dla tych, którzy chcą nadwyżki finansowe lokować w nieruchomościach.