Napięcia geopolityczne sprawiają, że stawki frachtowe kontenerowców powracają do szczytów obserwowanych ostatnio w połowie 2022 roku. Oprócz zakłóceń na Morzu Czerwonym na ich wzrost wpływa zwiększony obecnie popyt wiążący się z oczekiwanymi w II połowie roku z ożywieniem gospodarczym, jak i nasileniem wojny handlowej. W tej sytuacji firmy chcą zbudować zapasy.

- Po trzech miesiącach ciągłych spadków cen, tydzień w tydzień, stawki frachtowe kontenerowców powróciły do najwyższych poziomów nienotowanych od 2022 roku.

- Chociaż ożywienie popytu i zakłócenia w podaży (transportu) odgrywają pewną rolę w podnoszeniu kosztów transportu, to odpowiadają łącznie jedynie za 15% wzrostu cen w II kwartale, a wpływu na ich wzrost nie wywiera już zmiana cen ropy.

- Rozwinęły się za to spekulacje i oczekiwania intensywnie wpływające na rynek, iż potencjalna reelekcja Donalda Trumpa wpłynie w znaczący sposób na wymianę handlową USA-Chiny i szerzej – na światową wymianę handlową. W efekcie zarówno amerykańskie, ale i europejskie firmy zwiększają popyt (na towary i usługi ich transportu), aby uwzględnić i zminimalizować spodziewane zakłócenia.

- W rezultacie nadwyżka handlowa Chin osiągnęła w czerwcu rekordowy poziom 99 mld USD, na czym korzystają również inne gospodarki azjatyckie. Dopóki napięcia na Bliskim Wschodzie będą się utrzymywać, koszty transportu pozostaną na wysokim poziomie, podnosząc krótkoterminowe perspektywy zysków dla branży żeglugowej.

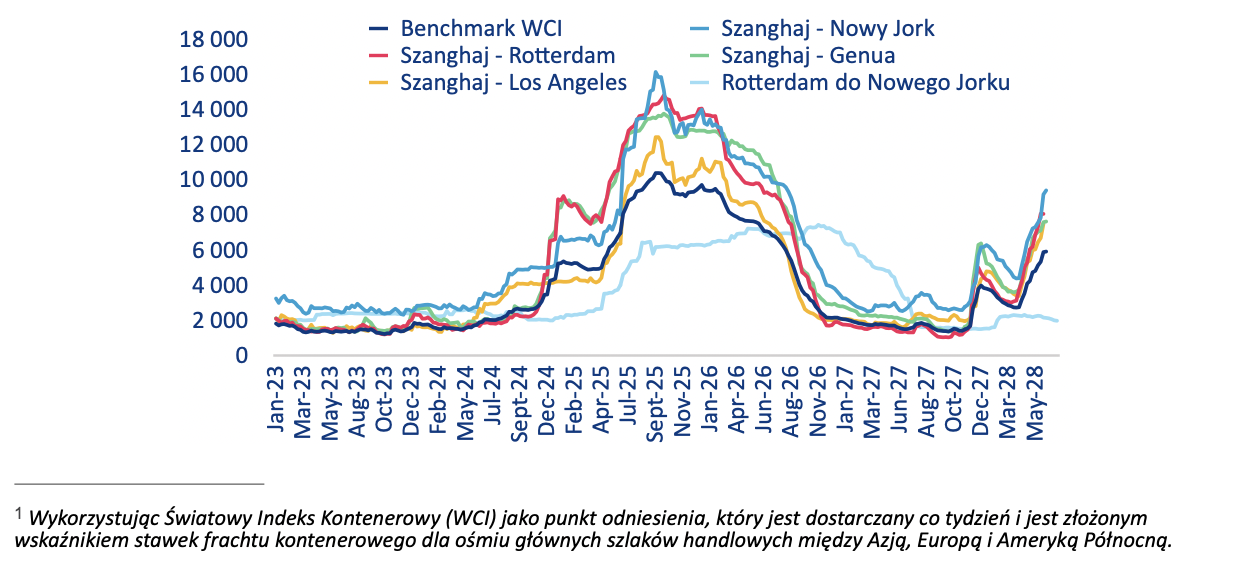

Z analiz Allianz Trade wynika, że napięcia geopolityczne sprawiają, że stawki frachtowe kontenerowców powracają do szczytów obserwowanych ostatnio w połowie 2022 roku. Po trzech miesiącach kolejnych cotygodniowych spadków, ceny transportu morskiego zaczęły ponownie rosnąć od maja, osiągając w zeszłym tygodniu 5 901 USD za 40 stopowy kontener (+121% od początku roku i +297% r/r) , poziom nie widziany od sierpnia 2022 r. (wykres 1).

Wykres 1: Stawki frachtu kontenerowego (USD/FEU)

Źródła: Bloomberg, Allianz Research

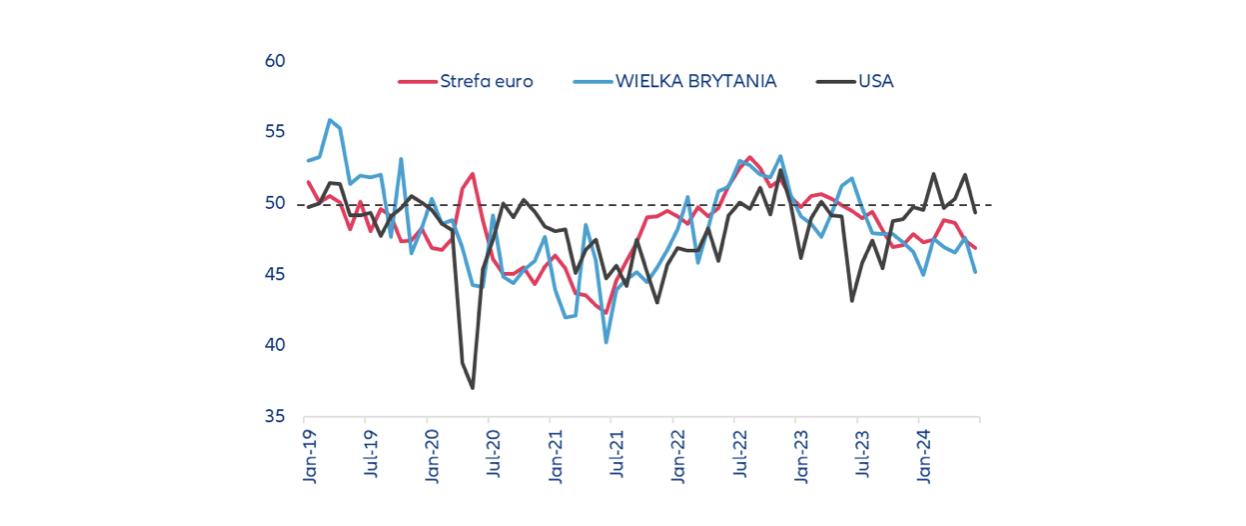

Ponieważ nie jest jasne, jak długo potrwa przedłużający się konflikt na Bliskim Wschodzie, z analiz Allianz Trade wynika, że firmy zaczynają martwić się o zabezpieczenie dostaw na drugą połowę roku, kiedy spodziewany jest powrót popytu. Dotyczy to w szczególności firm europejskich, które dotychczas wycofywały zapasy po niższych cenach, aby uniknąć ich kosztów (wykres 2).

Wykres 2: PMI przemysłu – poziomy zapasów

Źródła: S&P Markit, Allianz Research

Firmy europejskie – w przeciwieństwie do swoich amerykańskich odpowiedników – są również bardziej narażone podczas wymiany handlowej z Azją i bardziej podatne na blokady w głównych punktach przeładunkowych. Podczas gdy koszt transportu ładunku z Rotterdamu (Europa) do Nowego Jorku (USA) wzrósł tylko o +30% od początku roku, ceny wysyłki z Szanghaju (Azja) do Rotterdamu wzrosły o +383%. Jest to szczególnie niepokojące dla europejskich firm, ponieważ obecnie 22% importu UE pochodzi z Chin (w porównaniu z 16% przed pandemią), a 40% z Azji. Oznacza to, że oczekiwany w drugiej połowie 2024 r. wzrost rentowności jest pod znakiem zapytania w sektorach wysoce zależnych od handlu z Azją, takich jak: maszyny i urządzenia, samochody i części samochodowe, sprzęt gospodarstwa domowego, elektronika i odzież.

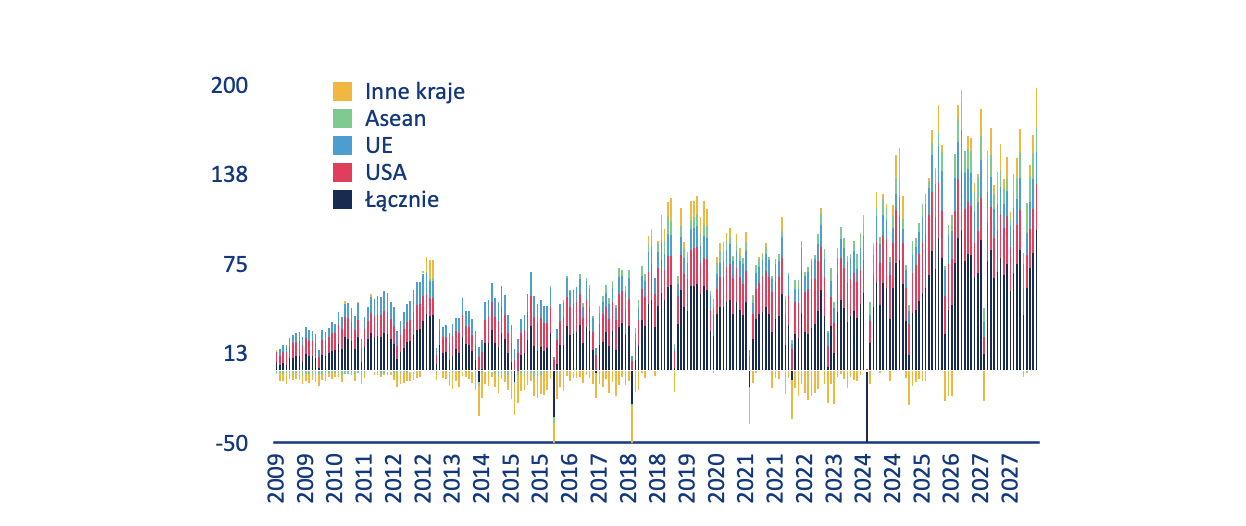

Zakłócenia na Morzu Czerwonym mogą być największym motorem wzrostu stawek frachtowych, ale powszechne ożywienie handlu morskiego również odgrywa w tym pewną rolę. Po wyciszeniu przez większość 2023 r., obecnie trwa nieśmiałe ożywienie w światowym handlu, napędzane rosnącym popytem. Indeks międzynarodowego bilansu handlowego – który śledzi wielkość bilansu handlu towarami – wzrósł w kwietniu o +2% r/r, 1,1x powyżej wielkości sprzed pandemii. Co więcej, pomimo napięć geopolitycznych i ceł nałożonych na chińskich eksporterów, nadwyżka handlowa Chin nadal rośnie, osiągając w czerwcu 99 mld USD, poziom nigdy wcześniej nie widziany (wykres 3).

Wykres 3: Nadwyżka handlowa Chin w ujęciu miesięcznym (mld USD)

Źródła: Bloomberg, Chińska Generalna Administracja Celna, Allianz Research

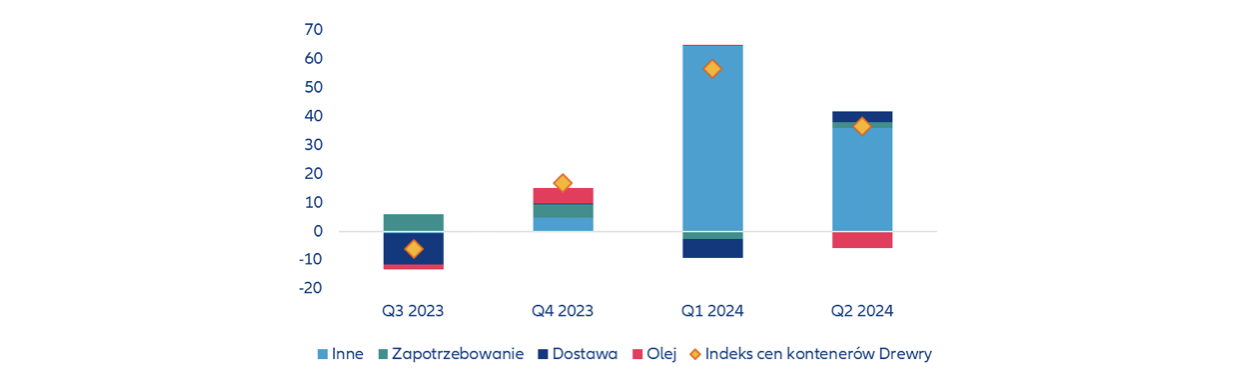

Zgodnie z oczekiwaniami, chiński eksport wzrósł w ubiegłym miesiącu o +8,6%, osiągając wartość 307,8 mld USD, przy czym najszybciej rosnącymi kategoriami były stal, sprzęt AGD, statki i samochody. Co ciekawe, chiński eksport samochodów osobowych wykazał w czerwcu niezwykły wzrost o +29% r/r. Inne kraje azjatyckie również przyczyniają się do ożywienia handlu. Indeks wolumenu eksportu Korei Południowej wzrósł w czerwcu o +2,6%, w podobnym tempie jak w Indiach, podczas gdy eksport Tajwanu wzrósł o +23,5% w ujęciu rocznym, z zauważalną poprawą w handlu komputerami, elektroniką i półprzewodnikami. Można więc przyjąć, że od II kwartału 2024 r. zarówno popyt jak i podaż przyczyniają się do wzrostu stawek frachtowych kontenerowców (wykres 4), choć odpowiadają one jedynie za około 15% odchylenia w górę cen, a za resztę skoku kosztów odpowiedzialne są zakłócenia na Morzu Czerwonym. Ceny ropy naftowej znacznie spadły od szczytu odnotowanego w 2022 r. i nie przyczyniają się już do wzrostu kosztów transportu .

Wykres 4: Historyczna dekompozycja kosztów wysyłki (odchylenia pp od trendu, składowe)

Źródła: Allianz Research. Uwagi: Dekompozycja opiera się na modelu VAR, który wykorzystuje: całkowitą liczbę kontenerów transportowych, Drewry World Container Index kosztów transportu morskiego, ceny oleju bunkrowego i dane PMI dotyczące nowych zamówień. Model jest szacowany na podstawie danych miesięcznych od stycznia 2013 r. do maja 2024 r.

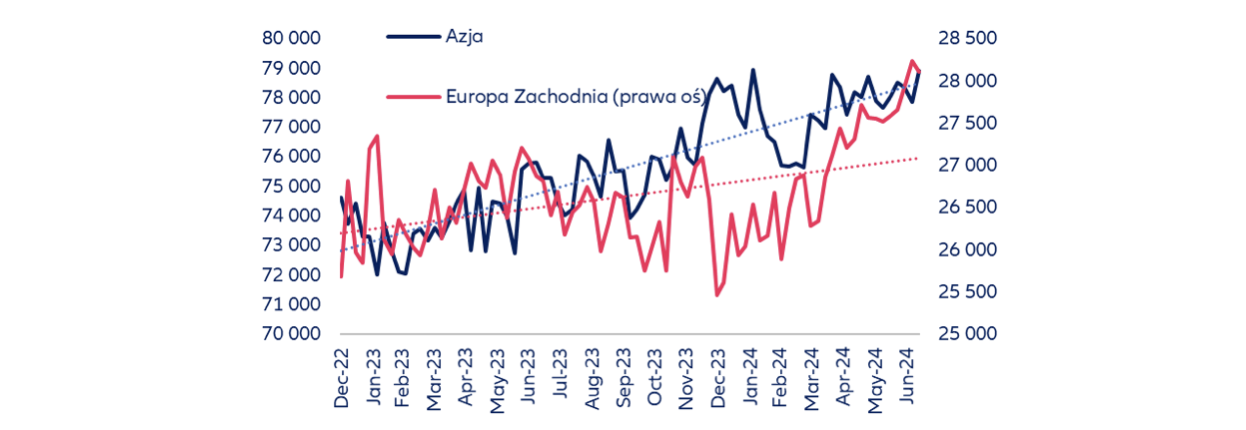

W tym kontekście w opinii Allianz Trade nadal następuje dostosowywanie łańcuchów dostaw z uwzględnieniem nowych terminów dostaw, co zwiększa zatłoczenie portów w Europie Zachodniej i Azji. Podczas gdy liczba zawinięć statków w Azji zaczęła rosnąć (+8% od ponownego otwarcia Chin), w Europie Zachodniej liczba zawinięć do portów zaczęła rosnąć (+10% od początku roku) od początku kryzysu na Morzu Czerwonym (wykres 5). Najbardziej ucierpiał zachodni region Morza Śródziemnego, gdzie liczba zawinięć do portów wzrosła od początku roku o +51% w Hiszpanii, +30% we Włoszech i +15% we Francji, podczas gdy zakłócenia spowodowane strajkami w największych niemieckich portach nadal zwiększają opóźnienia regionalne (Hamburg jest trzecim najbardziej ruchliwym portem kontenerowym w Europie).

Wykres 5: Zawinięcia do portów – liczba statków zatrzymujących się w porcie – według regionu (tygodniowo)

Źródła: Bloomberg, Allianz Research

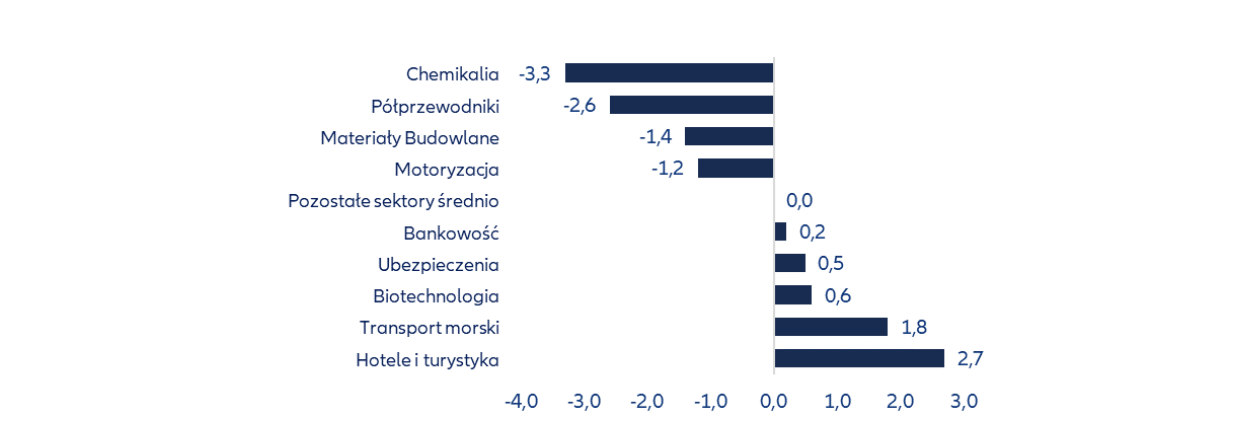

Dopóki napięcia na Bliskim Wschodzie będą się utrzymywać, koszty transportu morskiego pozostaną na wysokim poziomie, zwiększając zyski firm go realizujących. Podczas gdy pierwszy szczyt stawek transportu morskiego był uzasadniony dłuższym dystansem (a tym samym wyższymi kosztami paliwa) poniesionymi w celu ominięcia Kanału Sueskiego, dzisiejszy szczyt jest powyżej progu rentowności firm żeglugowych. W rezultacie perspektywy zysków dla globalnych linii kontenerowych poprawiły się w porównaniu do sytuacji sprzed trzech miesięcy (wykres 6). Wraz z hotelarstwem i turystyką, żegluga jest obecnie sektorem o najwyższych korektach zysków w górę. Jednak ulewne deszcze i burze szalejące w RPA zmusiły ostatnio niektóre statki do szukania schronienia lub nawet zmiany kursu, co może zwiększyć presję na sektor żeglugowy i jeszcze bardziej wydłużyć opóźnienia.

Wykres 6: Korekta wyników (% zmiana w ciągu trzech miesięcy) według sektorów (w skali globalnej)

Źródła: Bloomberg (stan na 16 lipca 2024 r.), Allianz Research