Rosja : silny wzrost to raczej efekt przejścia na tryb gospodarki wojennej niż oznaka jej odporności

Rosyjska gospodarka odbiła się mocniej niż oczekiwano w 2023 r., napędzana silnym popytem krajowym – wynika z analiz Allianz Trade. Według wstępnych danych opublikowanych w zeszłym tygodniu przez Rosstat, realny PKB wzrósł w ubiegłym roku o +3,6%, co oznacza ożywienie po spadku o -1,2% w 2022 r. (zrewidowanym w górę z -2,1% poprzednio). Analiza wydatków częściowo podzielonych wydatków wykazuje, że wzrost był napędzany przez rosnące inwestycje w środki trwałe (+10,5%), ożywienie wydatków konsumpcyjnych (+6,1%) w związku z silnym wzrostem płac i napiętym rynkiem pracy, a także rekordowy wzrost wydatków rządowych (+3,6%). Pomogły również efekty niskiej bazy z 2022 r., kiedy to sankcje i uniezależnienie się od Europy spowodowały recesję. Rosstat ukrył rzeczywiste dane dotyczące eksportu i importu, ale na podstawie dostępnych informacji szacujemy, że handel netto odjął około -2,5 punktu procentowego od ogólnego wzrostu w 2023 roku. Sugeruje to, że realny eksport osiągnął w ubiegłym roku znacznie gorsze wyniki niż realny import.

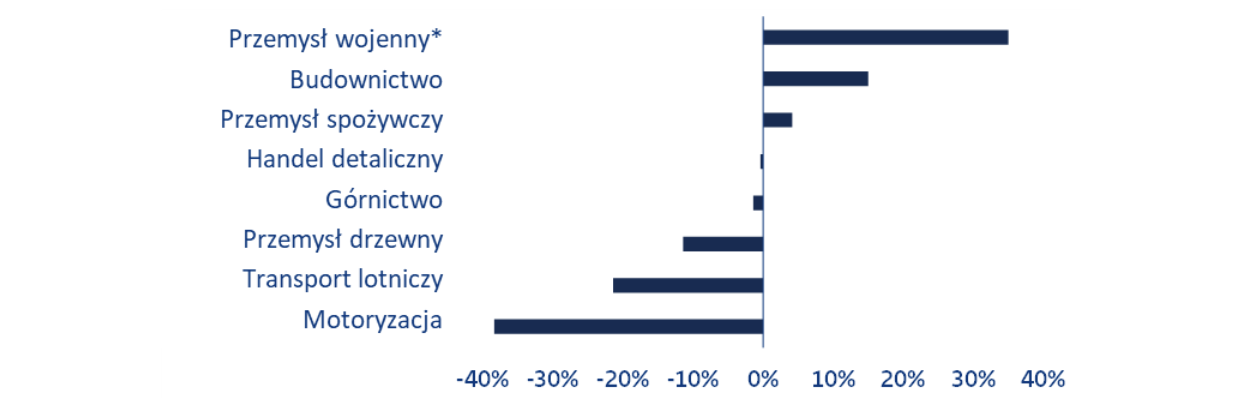

Jednak lepsze wyniki gospodarcze Rosji przede wszystkim odzwierciedlają przesunięcie zasobów na wojnę, ukrywając słabe wyniki reszty gospodarki. Po stronie podażowej wzrost w 2023 r. był głównie stymulowany przez silną ekspansję w branżach związanych z wojną, budownictwem i sprzedażą detaliczną. W szczególności przemysł wojenny i budownictwo gwałtownie wzrosły w ciągu ostatnich dwóch lat, a ich produkcja w 2023 r. była odpowiednio o +35% i +15% wyższa niż w 2021 r. (wykres 1). Z drugiej strony produkcja w sektorach motoryzacyjnym i transportu lotniczego była w 2023 r. znacznie poniżej poziomów sprzed wojny.

Wykres 1: Realny wzrost produkcji w wybranych rosyjskich sektorach w latach 2021-2023

Źródła: Bank of Finland Institute for Emerging Economies, Rosstat, Allianz Research.

* Uwaga: Przemysł wojenny to miara zastępcza, obejmująca sektory związane z wysiłkiem wojennym (nie tylko zbrojeniowy, ale też np. produkcja metalowych wyrobów gotowych, elektroniki i innego sprzętu transportowego).

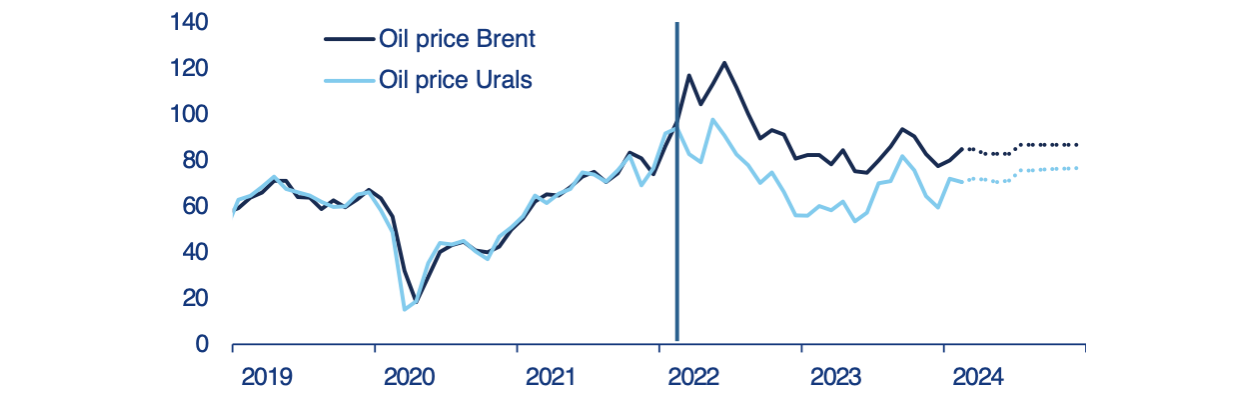

Allianz Trade prognozuje, że w 2024 roku tempo wzrostu rosyjskiej gospodarki spowolni do około +2,5% wzrostu r/r. Efekty bazowe zanikły, a miesięczne dane dotyczące produkcji przemysłowej i sprzedaży detalicznej sugerują, że w ostatnich miesiącach ekspansja produkcji spowolniła. Przewiduje się, że w przyszłości inflacja pozostanie na wysokim poziomie, średnio około 6,5% w tym roku (po 7,4% r/r w grudniu i styczniu), częściowo z powodu niedoborów siły roboczej i wysokiego wzrostu płac realnych (prawie +8% w 2023 r.). W rezultacie Centralny Bank Rosji (CBR) powinien utrzymać restrykcyjną politykę pieniężną; w zeszłym tygodniu utrzymał swoją kluczową stopę procentową na niezmienionym poziomie 16%, a my prognozujemy, że na koniec roku stopa procentowa wyniesie około 11%. Niemniej jednak, aktywność gospodarcza będzie nadal wspierana przez wysokie wydatki rządowe i inwestycje, zwłaszcza w sektorach związanych z wojną. Przepływy ropy naftowej do Chin, Indii i Turcji również zapewnią pewne wytchnienie na froncie handlu zagranicznego. Różnica w cenie ropy naftowej między ropą Brent a rosyjską ropą Urals zmniejszyła się w międzyczasie do około 10 USD za baryłkę z 25 USD za baryłkę rok temu (wykres 2). Eksport rosyjskiego gazu będzie jednak nadal ucierpiał, ponieważ zdecydowana większość rosyjskich gazociągów jest podłączona do UE, a mniej niż 10% zdolności gazowych tego kraju to LNG.

Wykres 2: Ceny ropy naftowej (USD/bbl)

Źródła: LSEG Datastream, Allianz Research

Deficyt fiskalny Rosji nadal pozostaje pod kontrolą w 2024 roku , ale później jego finansowanie może stać się wyzwaniem. W 2023 r. dochody budżetowe wzrosły zasadniczo zgodnie z wydatkami, ponieważ kurs wymiany rubla działał jako automatyczny stabilizator. Dzięki deprecjacji rubla o -18% w ubiegłym roku, wartość przychodów z eksportu otrzymanych w walucie obcej wzrosła, a tym samym dochody fiskalne wzrosły również w rublach. W rezultacie deficyt fiskalny został ograniczony do około -2% PKB w 2023 roku. W tym roku prognozujemy podobny niedobór w związku z przewidywaną deprecjacją rubla o -15%. Aby sfinansować deficyty, Ministerstwo Finansów w coraz większym stopniu przestawia się na wypłaty z Narodowego Funduszu Majątkowego (NWF, państwowego funduszu majątkowego). W dniu 1 lutego 2024 r. płynne aktywa NWF szacowano na 5 bilionów rubli, czyli 55 mld USD, co odpowiada 2,9% PKB. Jest to spadek z około 7 bln rubli (100 mld USD, 4,5% PKB) rok temu. Ogólnie rzecz biorąc możemy stwierdzić, że prognozowany deficyt fiskalny w wysokości -2% PKB w 2024 r. będzie możliwy do opanowania przez rząd i pozwoli mu na finansowanie działań wojskowych przez co najmniej kolejny rok. Jednak po 2024 r. coraz trudniej będzie sfinansować niedobory budżetowe za pomocą wypłat z NWF. Co więcej, te ostatnie miałyby kluczowe średnio- i długoterminowe skutki dla gospodarki i dobrobytu narodu rosyjskiego.

Nadwyżka na rachunku obrotów bieżących Rosji znacznie się zmniejszyła w 2023 r. i powinna pozostać skromna w nadchodzących latach. Rosyjski eksport towarów i usług (w USD) znacznie spadł o -27% r/r w 2023 r. z powodu zaostrzenia zachodnich sankcji i względnej normalizacji światowych cen ropy i gazu. Był on (eksport) -16% poniżej poziomu sprzed wojny – z 2021 roku. W tym samym czasie import po spadku w 2022 r., w ubiegłym roku uległ poprawie i osiągnął poziom z 2021 r. W rezultacie saldo na rachunku obrotów bieżących zmniejszyło się z rekordowych 238 mld USD (+10,6% PKB) w 2022 r. do 51 mld USD (+2,5% PKB) w 2023 r., co jest porównywalne z długoterminową średnią wynoszącą +5,3% PKB.

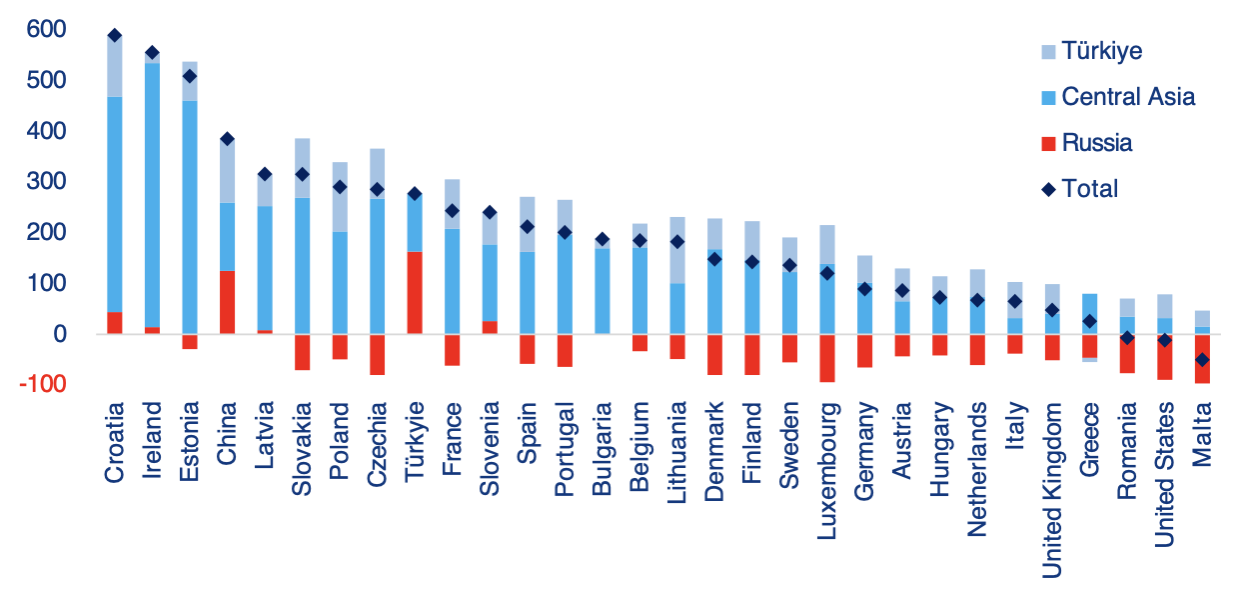

Pomimo wysiłków podejmowanych w celu egzekwowania sankcji, towary z UE nadal trafiają do Rosji za pośrednictwem państw trzecich. Dane handlowe sugerują, że produkty objęte sankcjami UE są eksportowane z UE do krajów takich jak Turcja i kraje Azji Środkowej, które mają bliskie powiązania z Rosją i nie nałożyły na nią sankcji. Towary wprowadzane do Euroazjatyckiej Unii Celnej przechodzą minimalne kontrole, co ułatwia ten przepływ. Podczas gdy większość krajów zachodnich znacznie zmniejszyła swój bezpośredni eksport do Rosji, w latach 2019-2023 eksport z UE do Turcji wzrósł średnio o +106%, a w tym samym okresie gospodarki Azji Środkowej odnotowały znaczny wzrost o +172% (wykres 3). Tendencje te zbiegają się ze wzrostem wymiany handlowej między tymi regionami a Rosją, co wskazuje na potencjalne obchodzenie sankcji.

Wykres 3: Wzrost eksportu do Rosji, Azji Środkowej i Turcji w latach 2019-2023, w %.

Źródła: Krajowe urzędy statystyczne, COMEXT, IMF DOTS, Allianz Research

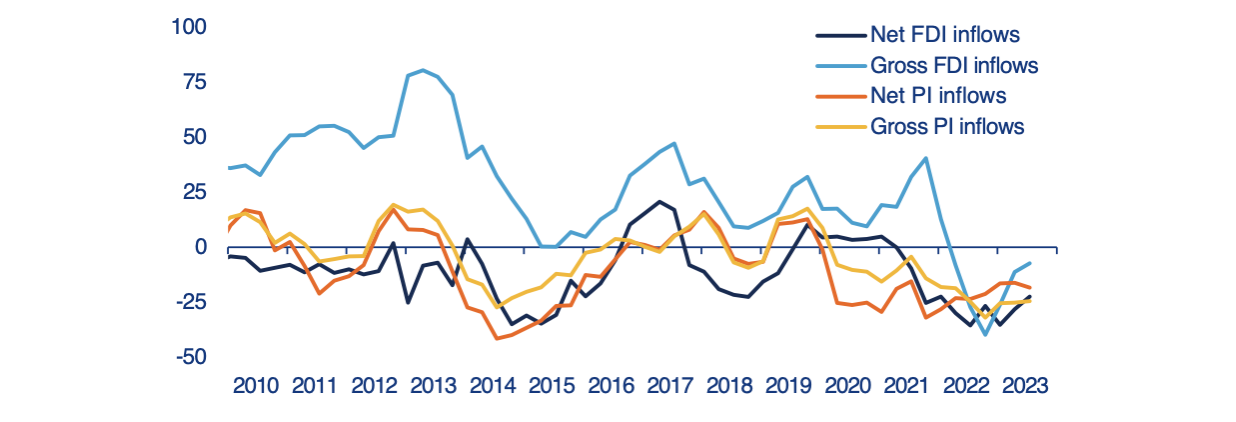

W międzyczasie inwestycje zagraniczne znacznie spadły, ponieważ inwestorzy unikają Rosji. Brak nowych inwestycji jest widoczny od czasu pełnej inwazji na Ukrainę, a napływ inwestycji typu greenfield spadł o -95% w porównaniu do poziomów sprzed inwazji. Liczba ogłoszonych projektów bezpośrednich inwestycji zagranicznych (BIZ) typu greenfield w Rosji gwałtownie spadła, przy czym w 2022 r. odnotowano tylko 13 projektów, a w 2023 r. dziewięć. Bezpośrednie inwestycje w Rosji również spadły o ponad -19%, co doprowadziło do spadku wartości aktywów zagranicznych w tym kraju z 381 mld USD na koniec 2022 r. do 308 mld USD na koniec września 2023 r. Udział inwestorów z Europy Zachodniej, którzy wcześniej odpowiadali za połowę inwestycji typu greenfield w Rosji w 2023 r. wyniósł zaledwie 18%. Ponadto wiele firm ograniczyło lub całkowicie zaprzestało działalności w Rosji. Do lipca 2023 r. kraj opuściło 1028 firm, w tym 32% z USA, 11% z Wielkiej Brytanii i 7,6% z Niemiec. Zmiany te znajdują również odzwierciedlenie w rachunku finansowym Rosji, który pokazuje, że kraj ten odnotował odpływ bezpośrednich inwestycji zagranicznych brutto w ciągu ostatnich dwóch lat po raz pierwszy od 1994 r. (Wykres 4). Pokazuje to również, że kraje, które nie nałożyły sankcji na Rosję i zastąpiły część utraconego przez Rosję handlu z krajami zachodnimi, nie chcą lub nie są w stanie inwestować w Rosji na dużą skalę. Ogólnie rzecz biorąc, spadające bezpośrednie inwestycje zagraniczne i inwestycje portfelowe zepchnęły rosyjski rachunek kapitałowy głęboko na terytorium ujemne i spodziewamy się, że sytuacja ta utrzyma się w nadchodzących latach.

Wykres 4: Przepływy bezpośrednich inwestycji zagranicznych (BIZ) i inwestycji portfelowych (PI) (w mld USD)

Źródła: Centralny Bank Rosji, Allianz Research

Rynki energii: odłączenie się od Rosji wiąże się z dużymi kosztami

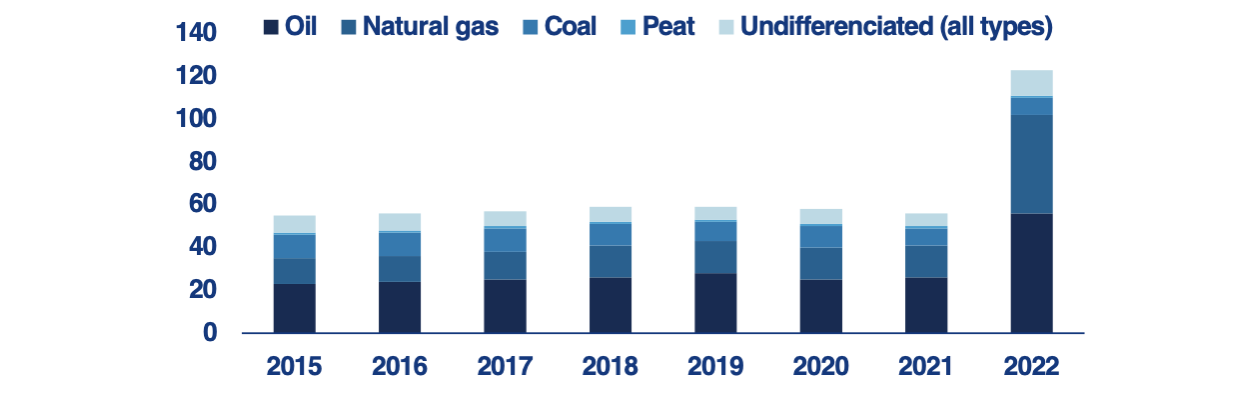

Z analiz Allianz Trade wynika, że Europa z powodzeniem radzi sobie z drugą zimą bez obfitości rosyjskiego gazu. Ale płaci za to cenę w postaci wyższych dotacji na paliwa kopalne. Sankcje i cięcia dostaw spowodowały, że już wysokie ceny energii wzrosły jeszcze bardziej w 2022 roku. Jednak dzięki skutecznemu zapełnianiu magazynoów – zapełnionych w blisko 90% już we wrześniu 2023 r. – stałemu przepływowi gazu rurociągowego z Norwegii i LNG głównie z USA, a także znacznym oszczędnościom energii (-10% zużycia energii), Europie udało się przejść przez kryzys energetyczny. Spodziewając się dalszego napływu gazu droga morską, planowana jest duża liczba terminali LNG, w tym sześć w Niemczech o łącznej przepustowości 55 mld metrów sześciennych (mld m3) i kolejne pięć w Grecji o łącznej przepustowości 27,4 mld m3. Takie projekty zwiększyłyby i zrównoważyły regazyfikację kontynentu, ponieważ większość istniejących terminali znajduje się we Francji, Włoszech i na Półwyspie Iberyjskim. Chociaż Europa nadal dość sprawnie radzi sobie z napiętą podażą z perspektywy wolumenu, ma to swoją wysoką cenę. Po pierwsze, ceny energii elektrycznej w Europie utrzymują się na wysokim poziomie, a ceny gazu, mimo że są niższe od szczytów obserwowanych w 2022 r., są bardzo zmienne. W sierpniu 2023 r. europejskie ceny gazu wzrosły o prawie +40% z powodu potencjalnego strajku w zakładach LNG w Australii. Niedawno wzrosły one o blisko +10% z powodu obaw związanych z konfliktem w Strefie Gazy. Po drugie, rządy w całej Europie musiały wesprzeć gospodarstwa domowe i przedsiębiorstwa zmagające się z wyższymi cenami energii. W rezultacie dotacje do paliw kopalnych w UE wzrosły ponad dwukrotnie w 2022 r. w porównaniu z 2021 r. (wykres 5). Większość dotacji z 2022 r. została utrzymana w 2023 r., a wiele rządów nie ma konkretnego planu, w jaki sposób i kiedy zostaną one wycofane, biorąc pod uwagę ryzyko sprzeciwu ze strony odbiorców.

Rysunek 5: Dotacje na paliwa kopalne w UE

Źródła: Europejska Agencja Środowiska, Allianz Research

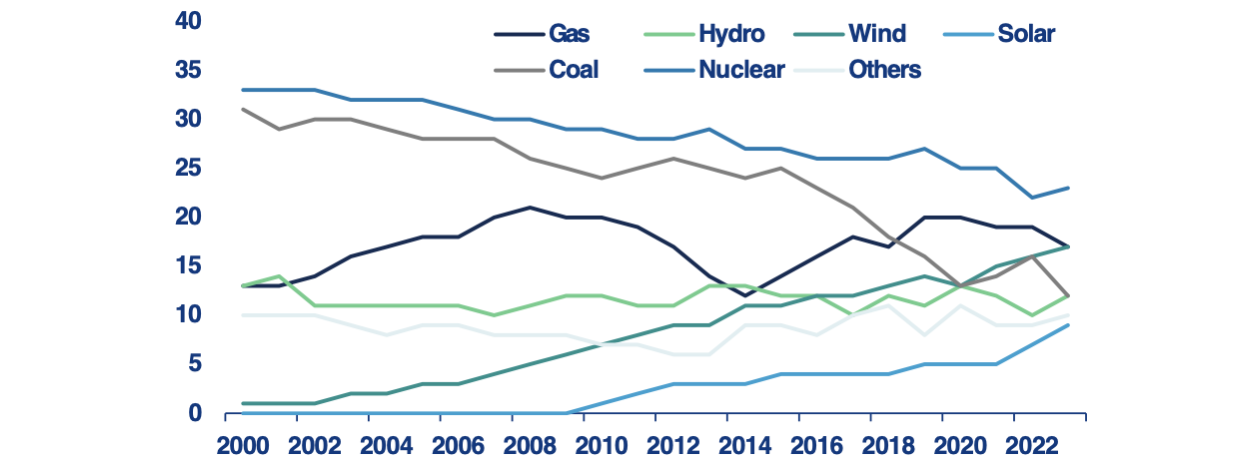

Jest jeden pozytywny aspekt: koszyk energetyczny w regionie staje się coraz bardziej ekologiczny. Chociaż początkowo istniały obawy, że kryzys energetyczny może spowodować silny powrót paliw kopalnych, a zwłaszcza węgla, produkcja energii z paliw kopalnych w UE znacznie spada. Co ważniejsze, odnawialne źródła energii odnotowują silny wzrost. W 2023 r. odnawialne źródła energii odpowiadały za 44% produkcji energii elektrycznej w UE. W rzeczywistości po raz pierwszy wiatr wygenerował więcej energii niż gaz ziemny (wykres 6). Ten kamień milowy został osiągnięty zarówno dzięki silnej generacji wiatrowej, jak i spadającemu zapotrzebowaniu na energię elektryczną, co przyczyniło się do spadku produkcji energii z paliw kopalnych. Zapotrzebowanie na energię elektryczną spadło drugi rok z rzędu w 2023 roku o -3,4% r/r po -6,4% r/r w 2022 roku. Jednak wraz z elektryfikacją transportu popyt prawdopodobnie wzrośnie w przyszłości. W tym kontekście UE będzie musiała nadążyć i nadal wspierać odnawialne źródła energii.

Wykres 6: Produkcja energii elektrycznej w UE według źródła (% całości)

Źródła: Ember, Allianz Research