- Gospodarka Stanów Zjednoczonych przyspieszyła w II kwartale 2023 r., a PKB wzrósł powyżej trendu o +2,4% w ujęciu rocznym, napędzany przez rosnące inwestycje biznesowe. Dane za III kwartał to nadal pozytywne oznaki, w tym gwałtowny wzrost nastrojów konsumenckich i utrzymujące się solidne wyniki na rynku pracy. Jednak zachęty dla producentów mogą zostać zniwelowane przez spadek dostępności i wykorzystania kredytów konsumenckich oraz osłabienie inwestycji biznesowych.

- Z analiz Allianz Trade wynika, że perspektywy gospodarcze strefy euro są coraz gorsze, na co wskazują utrzymujące się słabe wyniki. Wzrost w II kwartale wg. wstępnych odczytów pozostał słaby, a lipcowe wskaźniki PMI potwierdzają dalsze spowolnienie w drugiej połowie roku. W świetle utrzymującej się inflacji bazowej EBC pozostawił otwarte drzwi do ostatniej podwyżki stóp we wrześniu do 4%, co doprowadziło do zaostrzenia warunków kredytowych i zmniejszenia popytu inwestycyjnego. Słaby popyt zewnętrzny ze strony głównych partnerów handlowych dodatkowo utrudnia sytuację. Widoczne są rozbieżności między krajami członkowskimi, przy czym Niemcy pozostają w tyle, a Hiszpania wykazuje stosunkowo silną dynamikę, zwłaszcza dzięki usługom i inwestycjom publicznym.

- Perspektywy gospodarcze Niemiec są nadal ponure, mimo że udało się uniknąć dalszej recesji – przy stagnacji PKB w II kwartale. Wskaźniki sygnalizują słabość we wszystkich sektorach, a produkcja i usługi odnotowują spadki. Problemy strukturalne, takie jak wysokie koszty energii i niedobór pracowników, pogarszają sytuację, prowadząc do potencjalnego spowolnienia gospodarczego. Odpływ kapitału sugeruje słabnącą atrakcyjność Niemiec jako miejsca docelowego inwestycji, co stanowi kolejne wyzwanie dla gospodarki kraju.

- Francuska gospodarka nadal boryka się z przedłużającą się stagnacją pomimo niespodziewanego przyspieszenia wzrostu w 3. kwartale 2023 r. Chociaż wzrost PKB Francji w II kwartale 2023 r. był silny i wyniósł +0,5% kw / kw, był on w całości napędzany przez wzrost obrotów handlowych netto. W szczególności eksport został wzmocniony przez wysyłkę dużego statku wycieczkowego. Spadający popyt na kredyty dla przedsiębiorstw wskazuje jednak na trudne perspektywy dla inwestycji biznesowych w drugiej połowie roku, co wskazuje na wyraźne spowolnienie wzrostu PKB w III kwartale, którego spodziewamy się na poziomie -0,1% kw.

W centrum uwagi – wzrost w USA i strefie euro: rozbieżności przeczące grawitacji

Po gwałtownym wzroście w 2. kwartale, dynamika wzrostu w USA powinna osłabnąć w 3. kwartale. Wzrost PKB w USA wzrósł w II kwartale 2023 r. do ponadprzeciętnego poziomu +2,4% kw/kw w ujęciu rocznym (+0,6% w ujęciu niezanalizowanym), po i tak już wysokim poziomie +2% odnotowanym w I kwartale. Podczas gdy konsumpcja gospodarstw domowych spadła zgodnie z oczekiwaniami o +1,6% (z podwyższonego tempa w 1 kwartale), skala inwestycji biznesowych była zaskoczeniem, rosnąc o +1,9%, co jest najszybszym tempem od 1 kwartału 2022 roku. Z kolei inwestycje mieszkaniowe były słabsze niż oczekiwano: podczas gdy dane dotyczące rozpoczętych inwestycji mieszkaniowych wskazywały na początek odbicia, inwestycje mieszkaniowe spadły o -4%. Obecnie są one o -23% niższe od szczytu osiągniętego w 1. kwartale 2021 r. Eksport i import również były słabe, spadając odpowiednio o -11% i -7,8%. Ponieważ jednak import spadł bardziej niż eksport, wkład handlu we wzrost PKB był dodatni. Wolumen eksportu USA powrócił do poziomu niewiele poniżej tego sprzed pandemii.

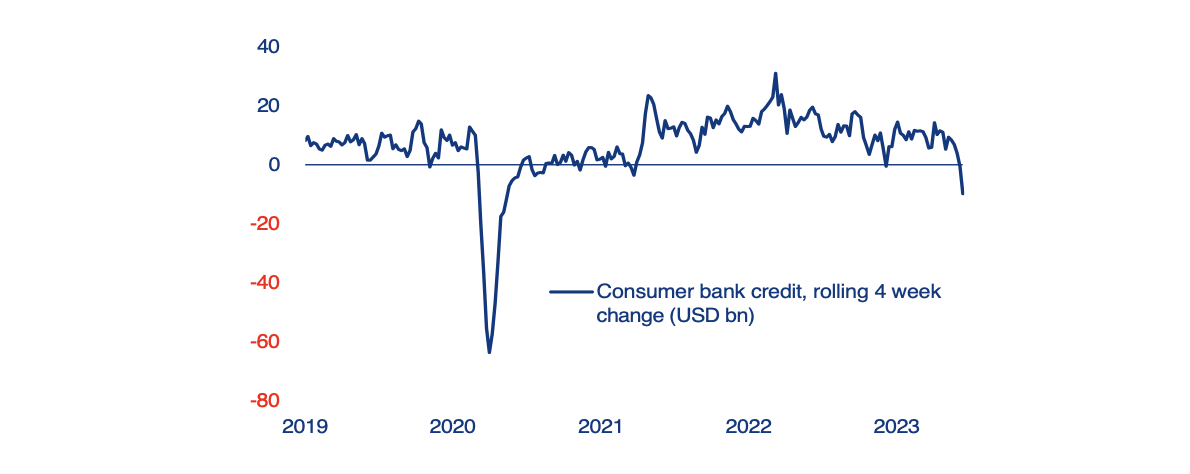

Na początku III kwartału w USA utrzymuje się dobra dynamika gospodarcza, choć w znacznie bardziej umiarkowanym tempie. Nastroje konsumentów w lipcowe ankiecie Uniwersytetu Michigan gwałtownie wzrosły (zarówno bieżące warunki, jak i oczekiwania), podczas gdy cotygodniowe dane dotyczące kart kredytowych wskazują, że wydatki konsumentów rosną w przyzwoitym tempie. Tymczasem rynek pracy nadal jest stabilny, a liczba zarejestrowanych nowych bezrobotnych w pierwszych trzech tygodniach lipca spadła. Sektor przemysłowy pozostaje słabym punktem gospodarki, chociaż aktualne dane za lipiec wskazują, że sektor ten dno ma za sobą, ponieważ wolumeny przewozów przemysłowych koleją, eksport kontenerów i popyt na transport ciężarowy odbiły się od najniższych poziomów. Pozostajemy jednak ostrożni co do perspektyw na III kwartał: Cotygodniowe dane bankowe wskazują, że kredyty konsumenckie zaczęły spadać w lipcu, co wskazywać może koniec ich silnego po-pandemicznego wzrostu. Spodziewamy się również znacznego spadku inwestycji biznesowych, na co będą miały wpływ spadające inwestycje w powierzchnie biurowe (wskaźniki pustostanów biurowych nadal gwałtownie rosły) oraz inwestycje w ropę i gaz (na co wskazywały prognozy spółek energetycznych). Silne wydatki w zakładach produkcyjnych, stymulowane przez ustawę CHIPS i ustawę o redukcji inflacji powinny przynajmniej częściowo zrównoważyć te niekorzystne czynniki. Ogólnie rzecz biorąc, Allianz Trade prognozuje wzrost PKB poniżej trendu, ale na przyzwoitym poziomie +1,3% w III kwartale (+0,3% w ujęciu niezanalizowanym).

Wykres 1: Bankowe kredyty konsumenckie, krocząca zmiana czterotygodniowa (mld USD)

Źródła: Refinitiv Datastream, Allianz Research

W międzyczasie w strefie euro mur obaw rośnie, ponieważ zaostrzające się warunki finansowania wpływają na aktywność na rynkach krajowych. Najnowsze publikowane dane wskazują na dalszy rozczarowujący kwartalny wzrost w II kwartale, który zostanie oficjalnie podany dzisiaj – 31 lipca, a lipcowy złożony indeks menedżerów ds. zakupów (logistyki – PMI) potwierdza dalsze spowolnienie gospodarcze w drugiej połowie tego roku. Jednocześnie coraz bardziej restrykcyjna polityka pieniężna EBC będzie hamować wzrost w kolejnych kwartałach, uwzględniając jej wpływ na gospodarkę z pewnym opóźnieniem. Dokonana w ubiegłym tygodniu podwyżka o 25 pb nie tylko przypada w pierwszą rocznicę obecnego cyklu podwyżek, ale także zwiększa łączną liczbę podwyżek stóp procentowych do historycznego poziomu 425 pb. Na kolejnym posiedzeniu we wrześniu EBC pozostawił szeroko otwarte drzwi do kolejnej podwyżki. Ale nawet jeśli powstrzyma się od dalszych podwyżek, rosnące realne rentowności przy spadających stopach inflacji będą dalej zaostrzać warunki kredytowe, hamując popyt inwestycyjny. Najnowsze badanie kredytów bankowych potwierdza tę dynamikę, pokazując, że popyt na kredyty ze strony gospodarki realnej skurczył się w najszybszym tempie w historii badania od 2003 r. (wykres 2). Fatalną sytuację gospodarczą pogarsza słaby popyt zewnętrzny, przy braku znaczących bodźców ze strony pozostałych dużych gospodarek świata. Chińskie Biuro Polityczne powstrzymało się w tym tygodniu od zapewnienia znaczącego wsparcia dla chińskiej gospodarki, mimo iż przyznało, że krajowe perspektywy gospodarcze są słabe. W obliczu tych wszystkich przeciwności, strefa euro jest świadkiem znacznych rozbieżności między jej krajami członkowskimi, przy czym Niemcy są obecnie w tyle, a Hiszpania wykazuje stosunkowo silną dynamikę. Wybory w Hiszpanii w ostatnią niedzielę wskazują jednak na trudną budowę rządu, co może stanowić dalsze wyzwanie dla wzrostu w nadchodzących miesiącach.

Wykres 2: Ankieta EBC dotycząca kredytów bankowych dla zagregowanej strefy euro (procent netto banków zgłaszających wzrost popytu na kredyt / złagodzenie warunków kredytowych)

Źródła: Refinitiv Datastream, Allianz Research

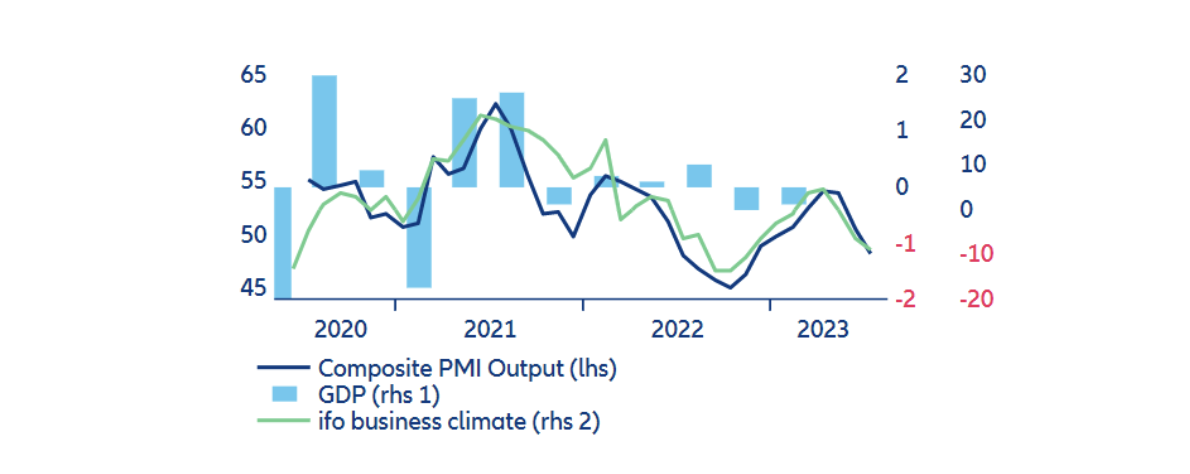

Perspektywy dla Niemiec na resztę roku są nadal raczej ponure, mimo że gospodarka właśnie uniknęła dalszej recesji. W 2. kwartale 2023 r. niemiecki PKB zatrzymał się na poziomie 0,0% kw/kw. Patrząc w przyszłość, kilka innych krajowych wskaźników sygnalizuje słabość we wszystkich sektorach. Indeks klimatu biznesowego ifo pogorszył się w lipcu trzeci miesiąc z rzędu, ponieważ w przemyśle odnotowano znaczny spadek nastrojów, a usługi odnotowały spadek, głównie spowodowany bardziej pesymistyczną oceną obecnego otoczenia biznesowego. Wyraźny spadek w przemyśle i spowolnienie dynamiki w usługach są ściśle zgodne ze wstępnymi wskaźnikami PMI (wykres 3). W ostatnich miesiącach silny wzrost w usługach zrównoważył słabości w przemyśle. Wydaje się jednak, że ogólna dynamika wzrostu znacznie spada, ponieważ sektor usług również doświadcza spowolnienia.

Wykres 3: Niemiecki złożony wskaźnik PMI, klimat biznesowy ifo i PKB

Źródła: Refinitiv Datastream, Allianz Research.

W Niemczech debata na temat deindustrializacji toczy się pełną parą. Kwestie strukturalne już od pewnego czasu nie są rozwiązane i stają się coraz bardziej ewidentne i palące – m.in. toksyczny miks wysokich kosztów energii, niedoborów pracowników i mnóstwa biurokracji. Przepływy inwestycji bezpośrednich sygnalizują, że kapitał w coraz większym stopniu odpływa z Niemiec – to znak ostrzegawczy, że lokalizacja ta staje się coraz mniej atrakcyjna. O ile nie nastąpi nieoczekiwane odwrócenie sytuacji, trudno jest powstrzymać się od wniosku, że Niemcy są na drodze do poważniejszego spowolnienia gospodarczego, które może mieć daleko idące konsekwencje dla całej strefy euro.

Francja “zaserwowała” pozytywną niespodziankę w tegorocznym wzroście do końca II kwartału 2023 r., ale bazowy popyt krajowy pozostawał niski. PKB Francji w II kwartale 2023 r. wzrósł o znacznie powyżej konsensusu +0,5% kw / kw. Jednak solidny wynik był w całości napędzany przez bardzo duży dodatni wkład handlu netto, przy czym eksport wzrósł o +2,6%, co stanowi najszybsze tempo wzrostu od 1. kwartału 2022 roku. Było to częściowo spowodowane dostarczaniem (I sfinalizowaniem sprzedaży) dużego statku wycieczkowego. Także zwiększenie produkcji energii jądrowej we Francji zwiększyło produkcję przemysłową. Jednak popyt krajowy spadł o -0,1% kw / kw – był to jego trzeci z rzędu kwartalny spadek. Konsumpcja gospodarstw domowych spadła o -0,4% kw/kw, na co wpłynął kolejny gwałtowny spadek konsumpcji żywności. Inwestycje ogółem wzrosły o 0,1%. Inwestycje gospodarstw domowych w budownictwo spadły czwarty kwartał z rzędu i są obecnie o -6,2% niższe od cyklicznego maksimum osiągniętego w 3. kwartale 2021 r.

Perspektywy na III kwartał 2023 r. dla Francji wyglądają nie najlepiej. Jednorazowe wzrosty produkcji przemysłowej i eksportu wytwórczego raczej się nie powtórzą. Lipcowe wstępne wskaźniki PMI wskazują na pogorszenie zarówno aktywności produkcyjnej, jak i usługowej. Co bardziej wymowne, zaostrzone standardy kredytowe zgłoszone w ankiecie EBC dotyczącej kredytów bankowych (BLS) nie przełożyły się jeszcze na niższy wzrost kredytów dla przedsiębiorstw, chociaż linie kredytowe na finansowanie wydatków bieżących, operacyjnych dla przedsiębiorstw już wysychają (-0,1% r/r w maju). Badanie BLS wskazuje również na spadek popytu na kredyt w celu sfinansowania inwestycji korporacyjnych w obliczu wysokich stóp procentowych (wykres 4). W międzyczasie rząd ogłosił podwyżkę detalicznych cen energii elektrycznej o +10% od sierpnia, podczas gdy wcześniej zobowiązał się do powstrzymania się od dalszych podwyżek po lutowej podwyżce rachunków o +15%. Wpływa to negatywnie na nastroje konsumentów, które pozostają na niskich poziomach, co utwierdza na w oczekiwaniu, że wydatki konsumenckie odbiją się jedynie umiarkowanie w 3. Kwartale br. Allianz Trade oczekuje, że PKB spadnie o -0,1% w III kwartale, pod wpływem słabych inwestycji i ujemnego zwrotu w eksporcie po dobrych jednorazowych wynikach w II kwartale.

Wykres 4: Wzrost inwestycji we Francji i popyt na kredyty

Źródła: Refinitiv Datastream, EBC, Allianz Research.

Odporność gospodarki Włoch przed próbą. Nie spodziewamy się, by aktywność we Włoszech utrzymała solidne tempo odnotowane w pierwszym kwartale roku (+0,6% kw./kw.), a wstępne szacunki wzrostu PKB za drugi kwartał, które zostaną podane dzisiaj, 31 lipca, mogą jedynie nieznacznie wzrosnąć. Najnowsze badania dotyczące produkcji i zaufania konsumentów nadal wykazują oznaki pogorszenia. Aktywność produkcyjna nieznacznie wzrosła w maju po czterech kolejnych miesiącach spadku, ale perspektywy krótkoterminowe pozostają ponure. Liczba udzielanych kredytów spada w szybkim tempie, ponieważ gospodarstwa domowe i firmy stoją w obliczu gwałtownie rosnących stóp procentowych. Z drugiej strony, warunki na rynku pracy pozostają korzystne, a bezrobocie w maju utrzymywało się na historycznie niskim poziomie 7,6%. W związku z tym możemy zobaczyć niespodziankę – wzrost usług związanych z konsumpcją, co może zrównoważyć – jak dotąd – powolne wdrażanie funduszy NGEU, które mogą odegrać rolę w nadchodzących kwartałach.

Z kolei Hiszpania utrzymuje dobrą dynamikę. Dane o PKB za II kwartał pokazały, że hiszpańska gospodarka wzrosła o +0,4% kw/kw po +0,5% w I kwartale, nieco powyżej naszych oczekiwań (+0,3%). W zestawieniu widać istotny wkład popytu krajowego, wspieranego przez ożywienie konsumpcji prywatnej (+1,1% wobec -1,6% w I kw.), a także inwestycji, które odnotowały silny wzrost w tym kwartale (+4,6% wobec +1,7% w I kw.). Należy zauważyć, że popyt zewnętrzny, szczególnie ważny dla wzrostu na początku roku, stracił impet, a eksport spadł do -4,1% z +5,6% w I kwartale, co sugeruje korektę wkładu turystyki, która nie była wystarczająca, aby zrównoważyć spowolnienie eksportu towarów.

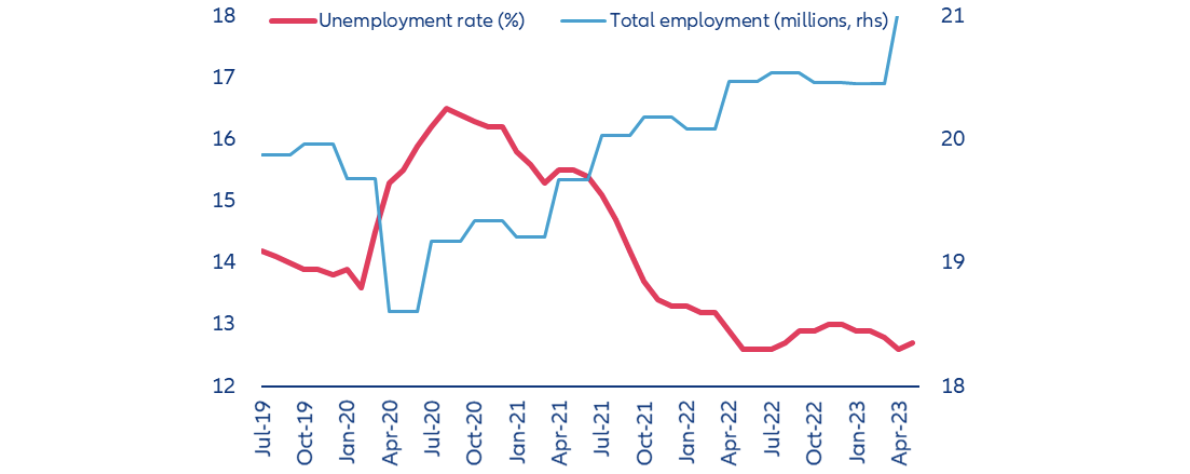

Allianz Trade w horyzoncie prognozy oczekuje, że tempo wzrostu wyniesie około +0,3% kw/kw w ciągu najbliższych trzech kwartałów. Spodziewamy się dalszego (choć mniejszego) pozytywnego wkładu eksportu netto, podczas gdy popyt krajowy powinien utrzymać swój wkład we wzrost gospodarczy na stosunkowo niskim poziomie. W szczególności Allianz Trade oczekuje pewnego ożywienia konsumpcji prywatnej w przyszłości, dzięki solidnemu rynkowi pracy (wykres 5) i poprawie realnych dochodów wynikającej z szybkiego spadku inflacji (3,8% w 2023 r. i 3,1% w 2024 r.) oraz oczekiwanego wzrostu płac (4,6% w 2023 r. i 4,1% w 2024 r.). Inwestycje są wspierane przez fundusze NGEU, ale widzimy dużą niepewność co do ich krótkoterminowego wpływu ze względu na obecną niepewność polityczną wynikającą z nieokreślonych wyników wyborów powszechnych, a także z powodu znanych opóźnień biurokratycznych. Biorąc pod uwagę ubiegłotygodniowe dane za II kwartał, wzrost gospodarczy Hiszpanii wyniósłby +2,2% r/r w 2023 r. (w związku z tym zrewidowaliśmy nasze prognozy w górę z +2%).

Wykres 5: Hiszpania – rynek pracy pozostaje silny

Źródła: Refinitiv Datastream, Allianz Research.