Ograniczony (jak na razie) wpływ konfliktu na gospodarkę globalną z powodu i tak już napiętych warunków po pandemii i kryzysie energetycznym związanym z wojną na Ukrainie

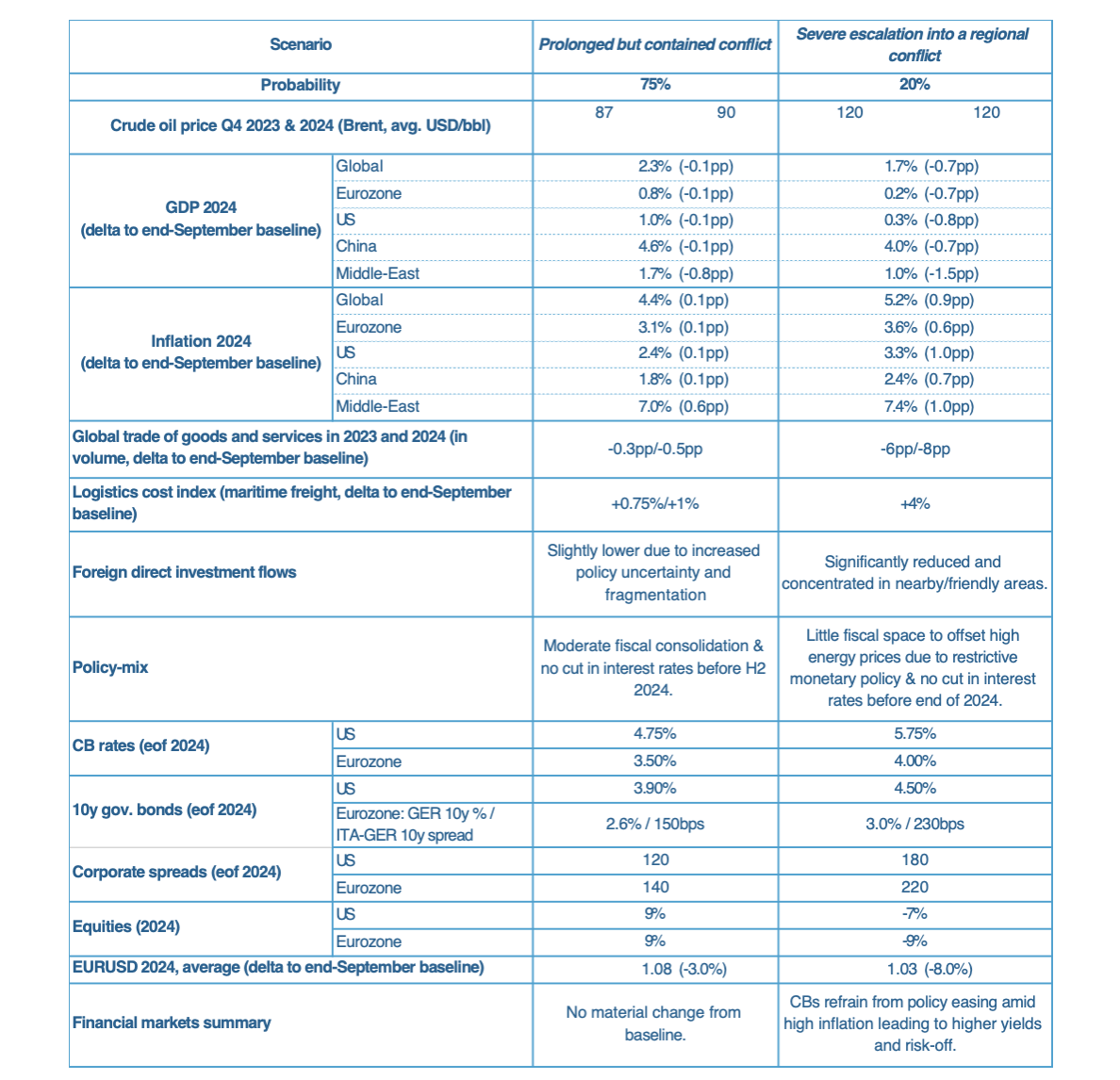

- Ponad miesiąc po rozpoczęciu chcemy podzielić się naszymi najnowszymi scenariuszami ekonomicznymi dla konfliktu Izrael – Hamas. Na dzień dzisiejszy wydaje się, że napięcia przerodzą się w przedłużający się, ale ograniczony konflikt (prawdopodobieństwo 75%).

- Wpływ na globalne ceny surowców i inflację pozostaje bardzo ograniczony, ponieważ początkowe warunki były już bardzo napięte. Ogólnie rzecz biorąc, Allianz Trade spodziewa się niewielkiego efektu stagflacyjnego na globalną gospodarkę, przy niewielkim wpływie na rynki kapitałowe.

- W scenariuszu pesymistycznym, zakładającym poważną eskalację konfliktu regionalnego (20% prawdopodobieństwa), z bezpośrednią interwencją Iranu i Stanów Zjednoczonych, kraje OPEC+ mogłyby zdecydować się na drastyczne cięcie produkcji ropy naftowej, przypominające embargo na ropę z lat 1973-1974, a obawy o zakłócenie handlu w cieśninie Ormuz gwałtownie by wzrosły. Doprowadziłoby to do rekordowo wysokich cen ropy i recesji w światowej gospodarce. Poważnie ucierpiałyby również rynki kapitałowe, a indeksy giełdowe prawdopodobnie spadłyby o -7% w USA i -9% w strefie euro, a spready kredytowe (i koszt finansowania) również by wzrosły.

Miesiąc po rozpoczęciu wygląda na to, że wtargnięcie Hamasu na terytorium Izraela przekształci się w przedłużający się, ale ograniczony konflikt (prawdopodobieństwo 75%), z działaniami wojennymi, które prawdopodobnie utrzymają się przez długi czas w przyszłym roku, ale ograniczą się do granic Izraela i jego okolic. W odpowiedzi na atak Hamasu z 7 października, izraelski rząd zainicjował operację „Miecze z żelaza” i uruchomił artykuł 40 Aleph – pierwszy taki przypadek od wojny Jom Kippur w 1973 roku. Przerwy w działalności gospodarczej są już widoczne, a kilka lotów i operacji logistycznych zostało wstrzymanych lub przekierowanych. Główne firmy naftowe zawiesiły również wydobycie z pola gazu ziemnego Tamar u północnych wybrzeży Izraela. Co więcej, część ładunków została przekierowana z portu Aszdod do Hajfy, serca potencjalnego korytarza Indie- Arabia Saudyjska-Izrael, co spowodowało umiarkowane zaległości i odwołania się przewoźników do działania siły wyższej. Patrząc w przyszłość, Allianz Trade spodziewa się, że konflikt pozostanie skoncentrowany na terytoriach wokół Izraela, zwłaszcza w północnej części Strefy Gazy. Wojska izraelskie prawdopodobnie nadal będą okupować Strefę Gazy, a sąsiednie kraje podejmą kroki w celu wsparcia uchodźców.

Izrael jest narażony na zwiększone ryzyko finansowania i widzimy ryzyko zmniejszenia tempa jego wzrostu PKB o około -2,5 punktu procentowego z +3,2% do +0,7% w 2024 r., przy ujemnych stopach procentowych od III kwartału 2024 r. i inflacji utrzymującej się powyżej 4%. W Izraelu utworzenie rządu jedności narodowej tymczasowo złagodziło napięcia wewnętrzne i zmniejszyło rolę skrajnie prawicowych partii w koalicji, nie uzdrawiając jednak głęboko zakorzenionych podziałów. Ryzyko przedterminowych wyborów pozostaje wciąż wysokie. Kluczowymi kwestiami pozostają niezawisłość sądownictwa, prawdopodobieństwo zamieszek społecznych, potencjalny wpływ na biznes oraz, ogólnie rzecz biorąc, dodatkowe ograniczenia wynikające z wyraźnego pogorszenia stosunków dwustronnych, regionalnych i międzynarodowych. Jednak niskie bezrobocie na poziomie 3,1% i dobrze prosperujący przemysł obronny powinny z nadwyżką zrównoważyć ujemny wpływ na wzrost PKB przez pobór do wojska na dużą skalę oraz niższe przychody z inwestycji i turystyki, przynajmniej w perspektywie krótkoterminowej. Stosunek długu publicznego Izraela do PKB spadł z 71% podczas pandemii Covid-19 do około 61% w 2022 r., dzięki ostrożnej polityce fiskalnej, mimo że wydatki wojskowe wynosiły już 12% PKB przed obecnym kryzysem. W 2024 r. prawdopodobna jest recesja, spowodowana zmniejszoną aktywnością gospodarczą, brakiem pracowników, potencjalnymi zakłóceniami w sieciach komputerowych i elektrycznych, brakiem wpływów z turystyki i niższą konsumpcją prywatną. Prawdopodobnie dojdzie do znacznego obciążenia sytuacji fiskalnej rządu.

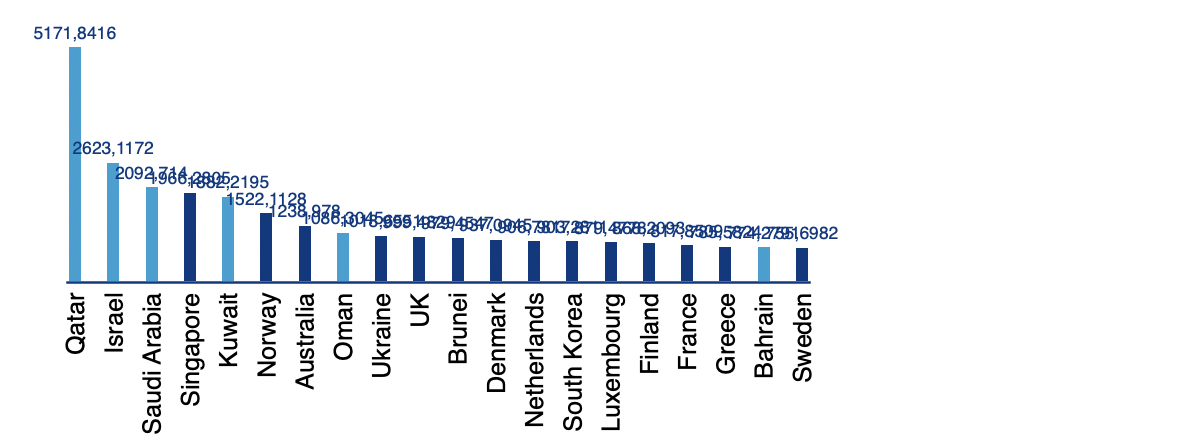

Dla całego regionu Bliskiego Wschodu Allianz Trade spodziewa się, że konflikt będzie kosztował -0,8 punktu procentowego wzrostu PKB, obniżając go do +1,7% w 2024 r., ponieważ i tak już wysoka niepewność regionalna wzrośnie jeszcze bardziej. Cztery z pięciu największych krajów na świecie pod względem wydatków na obronę per capita znajdują się na Bliskim Wschodzie. Katar, który zajmuje pierwsze miejsce na liście (wykres 1), może wykorzystać rozległe sieci dyplomatyczne zarówno na Zachodzie, jak i z Hamasem, którego kilku członków przebywa na wygnaniu, i już odegrał rolę mediatora w niedawnej przeszłości. We wrześniu Katar ogłosił jednak, że wstrzymał swoje wsparcie finansowe dla Hamasu z powodu nieporozumień dotyczących polityki zagranicznej tego ostatniego i jego zbliżenia z rządem syryjskim. Wskazuje na to fakt, że Zjednoczone Emiraty Arabskie ostrzegły Syrię przed interwencją zaledwie kilka godzin po ataku na Izrael. Egipt i sąsiednie kraje arabskie będą nadal wspierać zawieszenie broni, ale powstrzymają się od dalszego angażowania, ponieważ koncentrują się na krajowych wyzwaniach gospodarczych i słabości finansowej. Oczekuje się, że najgłośniej wypowiadające się na temat konfliktu kraje (Iran, Syria) nie będą wspierać dalszej jego eskalacji, preferując pragmatyczne podejście w obliczu ograniczonych krajowych możliwości gospodarczych i wojskowych. W międzyczasie Ankara nie ukrywała, że preferuje korytarz handlowy ze Wschodu przez Irak i Turcję, a nie Izrael, a dalsze wsparcie dla tego celu, a także utrzymanie wpływu na kwestie regionalne, stanie się jeszcze bardziej prawdopodobne w obecnych okolicznościach. Egipt mógłby również odnotować wzrost inwestycji zagranicznych i dwustronnego finansowania, zwłaszcza ze strony USA i UE, co pozwoliłoby na zwiększenie wydatków rządowych – co ma kluczowe znaczenie dla zmniejszenia utraty siły nabywczej spowodowanej inflacją.

Wykres 1: 20 największych krajów pod względem wydatków wojskowych na mieszkańca w 2022 r., USD

Źródła: SIPRI, Allianz Research

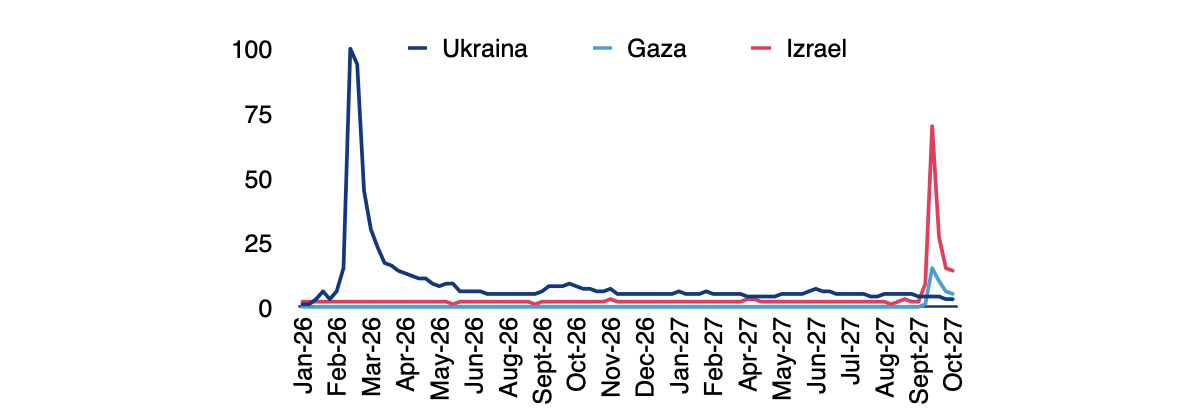

Kraje G7 będą nadal wspierać zawieszenie broni na Bliskim Wschodzie, ale konflikt może odciągnąć uwagę i wsparcie wojskowe od Ukrainy. UE i USA będą kontynuować prace nad stworzeniem skutecznych korytarzy humanitarnych na Bliskim Wschodzie. UE popiera zawieszenie broni i utworzenie dwóch państw. Podczas gdy kraje G7 nadal wspierają Ukrainę, może ona doświadczyć zmniejszenia pomocy , o ile Rosja nie dokona (kolejnej pełnoskalowej) inwazji lub nie doprowadzi do dalszej eskalacji konfliktu. Prezydent Ukrainy Wołodymyr Zełenski wyraził obawy, że konflikt na Bliskim Wschodzie może odwrócić uwagę od wojny na Ukrainie, a dane z wyszukiwarki Google potwierdzają przesunięcie uwagi (rysunek 2).

Rysunek 2: Wyszukiwania w Google

Źródła: Google, Allianz Research

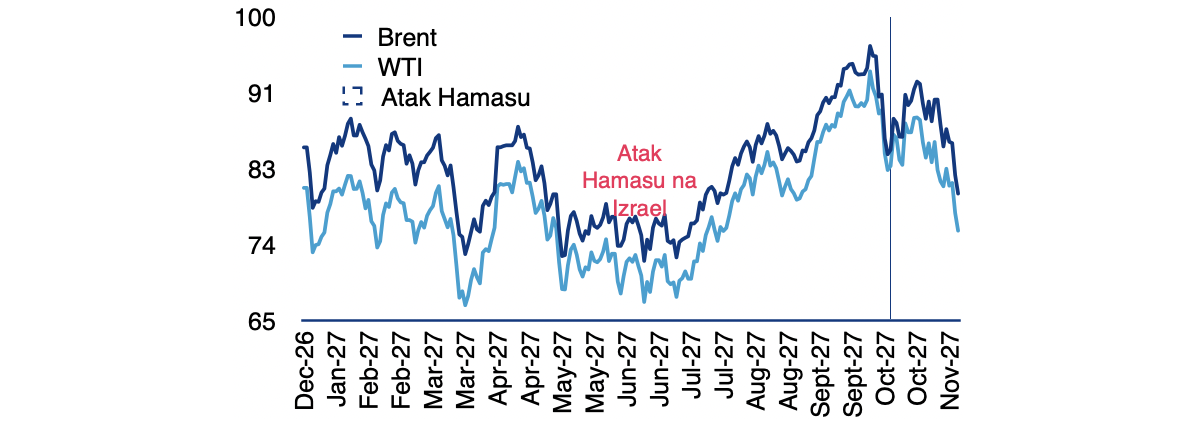

Jak dotąd wpływ tego konfliktu na globalne ceny towarów i inflację pozostaje ograniczony, ponieważ początkowe warunki były już bardzo napięte. Zmienność związana z konfliktem miała ograniczony wpływ na koszty transportu i towarów, przy oczekiwanym wzroście (cen) o +5%. Korytarze handlowe pozostają otwarte i nie spodziewamy się żadnych blokad Kanału Sueskiego. Chociaż ceny ropy Brent wzrosły umiarkowanie natychmiast po wybuchu konfliktu o około 5 USD za baryłkę, powróciły one do 80 USD za baryłkę w dniu 08 listopada, poniżej poziomu sprzed 07 października (wykres 3). Wynikało to głównie z niższych oczekiwań dotyczących globalnego popytu. Mimo wsparcia dla Izraela, administracja USA przyjęła ostrożne podejście do rynków ropy naftowej, łagodząc nawet sankcje wobec wenezuelskiej ropy naftowej. Przywrócenie sankcji wobec Iranu jest mało prawdopodobne. W 2023 r. irańska produkcja ropy naftowej wzrosła o 600 000 baryłek dziennie do 3,14 mln baryłek dziennie (drugie co do wielkości źródło przyrostu podaży na świecie po USA). Ogólnie rzecz biorąc, nadal oczekujemy, że ceny ropy naftowej w 2024 r. wyniosą średnio 90 USD za baryłkę, co oznacza wzrost o +4 USD za baryłkę w porównaniu z ostatnią prognozą Allianz Trade, a różnica między Brent i WTI nieznacznie wzrośnie.

Wykres 3: Ceny ropy naftowej (USD)

Źródła: LSEG Datastream, Allianz Research

Uwzględniając to Allianz Trade spodziewa się, że konflikt będzie miał niewielki efekt stagflacyjny na globalną gospodarkę, przy także niewielkim wpływie na rynki kapitałowe. W Allianz Trade obniżyliśmy prognozę wzrostu globalnego PKB w 2024 r. o -0,1pp do +2,3% i podnieśliśmy naszą prognozę inflacji o +0,1pp do 4,4%. W tym scenariuszu nie spodziewamy się żadnych istotnych zmian w stosunku do scenariusza sprzed konfliktu pod względem kombinacji polityki: umiarkowanej konsolidacji fiskalnej i braku obniżek stóp procentowych przed drugą połową 2024 roku. Jeśli chodzi o rynki kapitałowe, widzimy niewielkie zmiany w stosunku do Allianz Trade prognozy z września. Długoterminowe stopy procentowe mogą obniżyć się z obecnych poziomów do 3,9% w USA (obligacje 10 letnie) i 2,6% w Niemczech pod koniec 2024 r. w związku z trwającą, choć nieco wolniejszą, dezinflacją i stłumionym wzrostem. Przewidywać można, że indeksy akcji zarówno w USA, jak i w strefie euro przyniosą łączny zwrot w wysokości 9% w 2024 r., tylko nieco poniżej ich długoterminowej średniej.

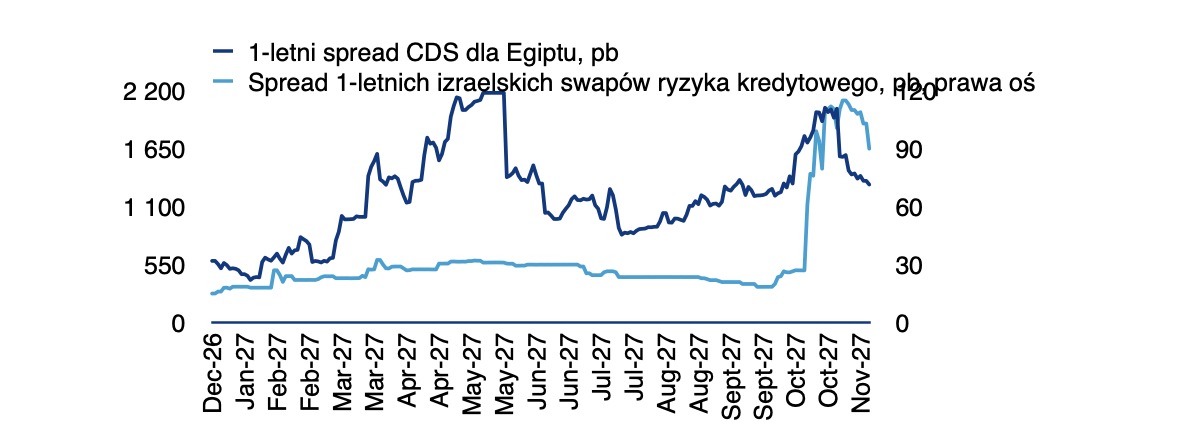

Potencjał zawirowań finansowych na Bliskim Wschodzie pozostaje jednak wysoki. Izraelskie swapy ryzyka kredytowego (CDS) znacznie wzrosły od czasu ataku Hamasu (wykres 4), a szekel stracił ponad 5% w stosunku do dolara, zanim Bank Izraela zainterweniował, sprzedając rezerwy walutowe. Egipt już przed atakami Hamasu zmagał się z trudnymi warunkami gospodarczymi i jest w dużym stopniu uzależniony od wsparcia MFW, będąc drugim co do wielkości dłużnikiem po Argentynie. Jego bank centralny prawdopodobnie ponownie zdewaluuje walutę w nadchodzących miesiącach, a jego CDS są na bardzo wysokich poziomach – choć nie wzrosły jeszcze bardziej. W dniu 3 listopada agencja ratingowa Fitch obniżyła rating Egiptu w walucie obcej o jeden stopień do B-, powołując się na zagrożenia dla turystyki i stabilności społecznej z powodu konfliktu Hamas-Izrael, a także licznych krajowych problemów gospodarczych.

Wykres 4: Swapy ryzyka kredytowego Egiptu i Izraela

Źródła: LSEG Datastream, Allianz Research

Co może pójść nie tak? Poważny kryzys humanitarny i/lub incydent wojenny mogą doprowadzić do poważnej eskalacji i konfliktu regionalnego (scenariusz pesymistyczny, prawdopodobieństwo 20%), wywołując bezpośrednią interwencję Iranu i USA. Obejmowałoby to rozpoczęcie przez Hezbollah głębszych ataków na Izrael i pełną izraelską okupację Strefy Gazy. W tym scenariuszu wspierane przez Iran siły w Syrii rozpoczęłyby operacje ze Wzgórz Golan na terytorium Izraela, podczas gdy organizacje palestyńskie rozpoczęłyby walkę z izraelskimi żołnierzami na Zachodnim Brzegu. Stany Zjednoczone zapewniłyby wsparcie lotnicze na froncie syryjskim i libańskim, podczas gdy irański Korpus Strażników Rewolucji Islamskiej przyłączyłby się do walki z Izraelem poprzez „mierzone” uderzenia w cele wojskowe.

Jednak poza USA, które rozmieściłyby sprzęt wojskowy i systemy obronne, żaden inny kraj G7 nie podjąłby działań wojskowych. Rozbudowa obecności marynarki wojennej (USA) na Morzu Śródziemnym odciągnęłaby fundusze od Ukrainy, ale pomoc wojskowa dla Kijowa prawdopodobnie pozostanie na miejscu do wyborów prezydenckich w USA. Demonstracje i przemoc w świecie arabskim zwiększyłyby ryzyko, na jakie narażone są zagraniczne firmy. Ataki na kluczową infrastrukturę w regionie prawdopodobnie zakłóciłyby handel z Izraelem i Zachodem, zwiększając globalne koszty logistyczne o +4%.

W takim scenariuszu rząd jedności narodowej kierowany przez Netanjahu ponosiłby współodpowiedzialność za eskalację, a większa nieufność ze strony międzynarodowych sojuszników utrudniłaby jego zwycięstwo w przedterminowych wyborach. Od kwietnia 2019 r. do listopada 2022 r. w Izraelu odbyło się pięć wyborów powszechnych, a w przeszłości wybory odbywały się również w szczególnie napiętych okresach. Wzrost PKB w Izraelu prawdopodobnie stałby się ujemny, ponieważ zwiększona niestabilność wpływa na handel międzynarodowy i obniża przychody; Arabia Saudyjska i Zjednoczone Emiraty Arabskie mogą również odnotować ujemny wzrost ze względu na zmniejszony apetyt na inwestycje w regionie, co będzie miało wpływ na nieruchomości i usługi.

Eskalacja konfliktu może skłonić kraje OPEC+ do uzgodnienia drastycznego cięcia produkcji ropy, aby przypomnieć Zachodowi embargo na ropę z lat 1973-1974, które wyłączyło 7,5% światowej produkcji. Potencjalne cięcie o kolejne 10 mln baryłek (około 10% globalnego popytu, co odpowiada 36% produkcji ropy naftowej OPEC w październiku 2023 r.) miałoby duży wpływ na ceny w roku naznaczonym wyborami w wielu krajach, mimo że kraje zachodnie zmniejszyły swoją zależność i zdywersyfikowały źródła, a popyt jest niższy ze względu na spowolnienie gospodarcze przed konfliktem. Eskalacja konfliktu na Bliskim Wschodzie może spowodować powrót inflacji ze względu na rosnące koszty energii i transportu, a także potencjalny efekt gromadzenia zapasów ze względu na sezon zimowy.

Ceny ropy wzrosłyby również z powodu zwiększonej premii za ryzyko geopolityczne w związku z obawami o zakłócenie handlu w cieśninie Ormuz, która jest ważnym punktem na globalnym rynku ropy naftowej. Eskalacja napięć może spowodować, że Izrael zaatakuje irańską infrastrukturę naftową, wstrzymując transport ropy przez cieśninę Ormuz i pogarszając i tak już napięte perspektywy rynku ropy. W najgorszym scenariuszu ceny ropy mogą osiągnąć średnio 120 USD za baryłkę w 2024 r., z gwałtownym wzrostem do 170 USD za baryłkę i wyraźnym podziałem między cenami Brent i WTI, zgodnie z kosztami energii w USA i Europie.

W takim niekorzystnym scenariuszu gospodarka światowa weszłaby w techniczną recesję (+1,7% w 2024 r.), a globalne rynki kapitałowe ucierpiałyby w znacznym stopniu. Rosnące ceny ropy naftowej spowodowałyby wzrost globalnej inflacji do 5,2% w 2024 r. (wykres 5), zatrzymując wcześniej przewidywany trend dezinflacyjny. W rezultacie zachodnie banki centralne mogą nie być w stanie obniżyć stóp procentowych w 2024 r., jak wcześniej przewidywano. Przy utrzymaniu restrykcyjnej polityki pieniężnej i odbiciu oczekiwań inflacyjnych, rentowności długoterminowych obligacji skarbowych pozostałyby na poziomie około 4,5% w USA i 3% w Niemczech przez cały 2024 rok. Jednocześnie spowolnienie gospodarcze w gospodarkach zachodnich, zaostrzone przez rosnące koszty energii i utrzymującą się restrykcyjną politykę pieniężną sprawiłoby, że wsparcie fiskalne byłoby bardzo ograniczone. Spowodowałoby to pogorszenie koniunktury na rynkach ryzyka, a indeksy giełdowe prawdopodobnie spadłyby o -7% w USA i -9% w strefie euro, wraz z rozszerzeniem spreadów kredytowych.

Rysunek 5 – Wpływ różnych scenariuszy konfliktu na Bliskim Wschodzie na gospodarkę, politykę i rynek kapitałowy

Źródło: Allianz Research. Uwaga: nie przedstawiono tu scenariusza 5% ryzyka ogona globalnego konfliktu, w tym otwartej wojny z udziałem Iranu, USA i innych krajów.

W tym scenariuszu Egipt prawdopodobnie nie wywiązałby się ze swoich zobowiązań po tym, jak zostałby odizolowany przez inne kraje arabskie za swoje postrzegane dostosowanie się do Zachodu. Istniejące linie kredytowe z krajów Zatoki Perskiej zostałyby utrzymane, ale to instytucje wielostronne przejęłyby odpowiedzialność za utrzymanie bilansu płatniczego na właściwym poziomie. Projekty energetyczne zostałyby wstrzymane lub przełożone. W obliczu rosnących napięć politycznych i społecznych, wyniki wyborów prezydenckich potwierdzające poparcie dla El-Sisiego mogłyby zostać zakwestionowane, co doprowadziłoby do zwiększonej niepewności w kraju, która mogłaby zainicjować zaangażowanie się w rozwiązanie sytuacji przez wojsko. Sam Kanał Sueski lub przepływy taryfowe zostałyby przekazane jako zastaw za spłatę zadłużenia. Turcja prawdopodobnie przyjęłoby palestyńskich uchodźców i zagroziłoby, że zużyje cały przepływ gazu ziemnego przesyłanego przez Południowy Korytarz Gazowy, nie pozostawiając nic dla Europy. Katar i Arabia Saudyjska nie interweniowałyby, ale rozmieściłyby swoje marynarki wojenne, aby utrzymać otwarte korytarze handlowe. Firmy żeglugowe zaczęłyby unikać Zatoki Perskiej i Kanału Sueskiego, aby nie narażać swoich flot na ataki terrorystyczne. Globalne Południe zaczęłoby bojkotować izraelskie produkty i firmy powiązane z sojusznikami Izraela.

Przypadkowe zdarzenie lub dalsza eskalacja (np. atak terrorystyczny na tankowiec przepływający przez Ormuz lub Suez uniemożliwiający żeglugę lub pocisk rakietowy uderzający w Jerozolimę) skłonić mogłyby inne kraje do bezpośredniego zaangażowania się w konflikt, co uruchomiłoby scenariusz krańcowego ryzyka (prawdopodobieństwo 5%). W takiej sytuacji konflikt mógłby się dalej rozszerzać, a szlaki handlowe byłyby zagrożone, potencjalnie zwiększając fragmentację geo-ekonomiczną do poziomu niespotykanego od czasu zakończenia zimnej wojny.