Sprzedawcy detaliczni dostosowują się do inflacji i wyzwań związanych z łańcuchem dostaw.

•Sprzedaż detaliczna jest nadal wysoka w Stanach Zjednoczonych i odradza się w Europie, ale niepewność może wykoleić trwającą poprawę. W Europie sprzedaż detaliczna odradza się nierównomiernie, z niewielkimi wzrostami w krajach takich jak Francja i Hiszpania (średnio +1,6% r/r we Francji w okresie styczeń-wrzesień 2024 r. i +1,4%, odpowiednio), podczas gdy Niemcy i Włochy odrabiają straty w mniejszym stopniu. W Wielkiej Brytanii i Stanach Zjednoczonych sprzedaż detaliczna w tym samym okresie utrzymuje się na solidnym poziomie ok.+2%.

• Impreza cenowa dobiegła końca: Rentowność sprzedawców detalicznych jest pod presją z powodu rosnących zapasów. Sprzedawcy detaliczni na całym świecie walczą o utrzymanie rentowności, ponieważ malejące wolumeny sprzedaży i wciąż wysokie koszty operacyjne powodują erozję marż.

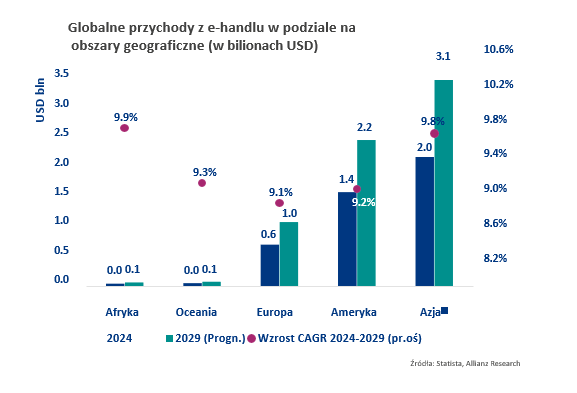

• Zakupy online pozostaną, ale odpowiedzialne zakupy schodzą na dalszy plan. Handel elektroniczny odnotował gwałtowny wzrost, a globalne przychody mają przekroczyć 6,5 bln USD do 2029 r., chociaż wzrost spowalnia (CAGR na poziomie +9,5% w porównaniu do +13,5% w poprzednich pięciu latach).

• Patrząc w przyszłość, sztuczna inteligencja i automatyzacja mogą przynieść detalistom dywidendę technologiczną. Sprzedawcy detaliczni coraz częściej inwestują w technologię w celu optymalizacji zarządzania łańcuchem dostaw i zwiększenia wydajności operacyjnej.

Konsumencki blues

Z analiz Allianz Trade wynika, że sprzedaż detaliczna wykazuje mieszane wyniki na głównych rynkach. Najnowsze dane dotyczące sprzedaży detalicznej od stycznia do września 2023 i 2024 r. pokazują bardzo różne wzorce w różnych gospodarkach. We Francji wzrost sprzedaży detalicznej odbił się od -2,2% r/r średnio w ciągu pierwszych dziewięciu miesięcy 2023 r. do średnio +1,6% r/r w tym samym okresie w 2024 r., co sugeruje ożywienie wydatków konsumpcyjnych w miarę zmniejszania się presji inflacyjnej. Niemcy wykazują jednak marginalną poprawę, przechodząc od wartości ujemnej w 2023 r. do powolnego +0,1% w 2024 r., co odzwierciedla utrzymujące się wyzwania gospodarcze. Hiszpania cechuje się stosunkową odpornością swoich wyników sprzedaży, przy czym wzrost sprzedaży detalicznej nieznacznie spadł w 2024 roku. Choć nadal dodatni, wolniejszy wzrost wskazuje na ochłodzenie popytu konsumpcyjnego, prawdopodobnie związane z mniejszym zaufaniem. Tymczasem sprzedaż detaliczna we Włoszech, choć odrabia straty, pozostaje w 2024 roku na ujemnym poziomie 1,0%. Wielka Brytania wykazuje podobny wzorzec, ze sprzedażą detaliczną której wzrost spowolnił z +5,6% w 2023 r. do wciąż silnego +2,0% w 2024 r. Sugeruje to, że brytyjscy konsumenci nadal wydają, pomimo utrzymującej się inflacji i wciąż wysokich stóp procentowych. Stany Zjednoczone, choć również spowalniają, pozostają silne, a wzrost sprzedaży detalicznej spada z +3,5% w 2023 r. do +2,2% w 2024 r., zgodnie ze spowalniającą, ale wciąż silną gospodarką USA.

Zamożniejsi i młodsi konsumenci napędzają wydatki detaliczne, zwłaszcza w USA. W ostatnich latach zamożni konsumenci stali się jednym z głównych czynników napędzających wzrost wydatków konsumpcyjnych, w szczególności w Wielkiej Brytanii i Stanach Zjednoczonych. Trend ten był szczególnie wyraźny, ponieważ zamożne gospodarstwa domowe skorzystały ze znacznego wzrostu dochodów, kapitału własnego i inwestycji giełdowych, co pozwoliło im zwiększyć konsumpcję pomimo inflacji i wyższych stóp procentowych. Różni się to znacznie od zachowań związanych z wydatkami sprzed pandemii, kiedy to szersza grupa demograficzna miała bardziej równomierny udział w sprzedaży detalicznej. Tymczasem obecnie gospodarstwa domowe o wyższych dochodach nie tylko utrzymały, ale nawet zwiększyły swoje wydatki w różnych kategoriach detalicznych, równoważąc w ten sposób bardziej powściągliwe wydatki obserwowane wśród grup o niższych dochodach. Tendencja ta przejawia się w dobrych wynikach sprzedaży towarów luksusowych i usług z wyższej półki, czyli sektorów, które odnotowały znaczny wzrost dzięki sile nabywczej zamożniejszych Amerykanów. Z drugiej strony, podstawowe towary i usługi, które stanowią większą część budżetów gospodarstw domowych o niższych dochodach, odnotowały stosunkowo niewielki wzrost. Ta rozbieżność we wzorcach wydatków przyczyniła się do powstania krajobrazu handlu detalicznego, na który coraz większy wpływ ma konsumpcyjne preferencje osób zamożnych. W Wielkiej Brytanii klasa średnia wyższa odnotowała największy wzrost, a górne 20% odnotowało mniejszy wzrost niż dolne 20%. Podkreśla to, że dominacja osób zamożnych jest w większości przypadków silną cechą w USA. Co więcej, młodsi kupujący, stosunkowo mniej liczna grupa demograficzna w większości rozwiniętych gospodarek, wydają więcej niż starsi. Te dwa trendy mogą mieć daleko idące konsekwencje dla branży detalicznej, która może być zmuszona do odpowiedniego dostosowania asortymentu produktów i obsługi klienta.

Nastroje europejskich konsumentów

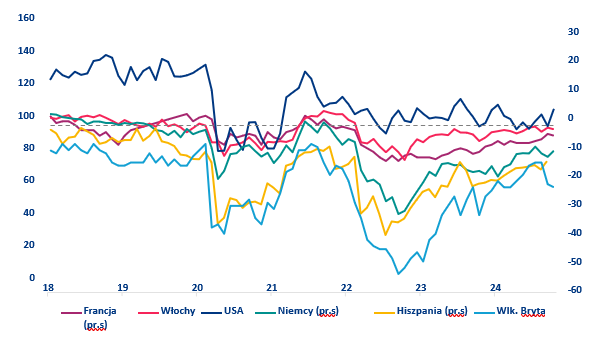

Zaufanie konsumentów jest jednym z głównych czynników napędzających te trendy w zakresie oszczędności i wydatków, kształtowane i pobudzane przez rozbieżne trendy gospodarcze – zwłaszcza różne trendy inflacyjne – oraz politykę i dynamikę rynku pracy. Zaufanie konsumentów we Francji w październiku wyniosło 95; choć stłumione i poniżej progu 100, odbija się od najniższych poziomów z lata 2022 r., kiedy konsumenci zostali mocno dotknięci inflacją w wyniku wojny na Ukrainie. Większość innych głównych gospodarek europejskich wykazuje ten sam wzorzec. We Włoszech odnotowano w październiku wskaźnik zaufania na poziomie 97,4. Pomimo tego że w Niemczech, Hiszpanii i Wielkiej Brytanii wskaźnik ufności konsumenckiej ma nadal ujemne saldo, to podobnie jak w innych krajach, jest on na dobrej drodze do poprawy. Niemniej jednak, pomimo niedawnego złagodzenia zarówno inflacji, jak i stóp procentowych, konsumenci wciąż są nieco przygnębieni, na co wpływ ma duża niepewność gospodarcza i polityczna w wielu krajach, w tym kłopoty niemieckiego przemysłu, kontynuacja wojny w Ukrainie, napięcia na Bliskim Wschodzie, niestabilność polityczna we Francji i Niemczech oraz wzrost cen żywności. W tym kontekście wyróżniają się Stany Zjednoczone, których indeks zaufania konsumentów na poziomie 108,2 podkreśla odporność tamtejszej gospodarki. Ponieważ inflacja spada, a stopy procentowe maleją, silny rynek pracy i wyższe dochody do dyspozycji pomogły w poprawie nastrojów amerykańskich konsumentów. Patrząc w przyszłość, nadchodząca administracja Trumpa może wdrożyć środki sprzyjające aktywności gospodarczej, ale jego polityka może również ożywić inflację, co może mieć odwrotny – negatywny wpływ na zaufanie konsumentów.

Wskaźniki zaufania konsumentów

Źródła: LSEG Datastream, Allianz Research

Europa jest bardziej wrażliwa na szoki związane z niepewnością polityczną. Europejscy konsumenci są znacznie bardziej wrażliwi na negatywne wiadomości niż ich amerykańscy odpowiednicy, co jest trendem zakorzenionym w strukturach gospodarczych, polityce społecznej i postawach kulturowych. Rynki pracy w wielu krajach europejskich są mniej elastyczne niż w Stanach Zjednoczonych, a ostatni kryzys energetyczny był bardziej dotkliwy dla europejskich konsumentów. Ponadto, podczas gdy amerykańskie gospodarstwa domowe często korzystają z kredytów w celu utrzymania wydatków, Europejczycy w większym stopniu polegają na rzeczywistych dochodach i oszczędnościach, co prowadzi do szybszego spadku konsumpcji w przypadku spadku zaufania. Amerykańscy konsumenci są bardziej odporni na wahania zaufania ze względu na różnice strukturalne, począwszy od bardziej elastycznego rynku pracy, a skończywszy na efektach wysokiego bogactwa, które pomagają w buforowaniu wahań nastrojów i wydatków. Zwiększona wrażliwość europejskich konsumentów znajduje odzwierciedlenie w ostrzejszych wahaniach nastrojów konsumenckich i silniejszym wpływie zmian zaufania na zachowania związane z wydatkami w porównaniu z USA. Okazuje się, że szoki zaufania wyjaśniają większą część wahań sprzedaży detalicznej w Europie (od 9% w Niemczech do prawie 18% w Wielkiej Brytanii). W Stanach Zjednoczonych szoki zaufania odpowiadają jedynie za 7% wahań sprzedaży detalicznej. W tym kontekście kluczowe znaczenie ma ustabilizowanie zaufania konsumentów w celu wsparcia wzrostu w Europie. Należy jednak uważać na wyższe cła, które mogą zaważyć na wydatkach amerykańskich konsumentów, zwłaszcza najbiedniejszych gospodarstw domowych. Powrót Donalda Trumpa może zapoczątkować nową wojnę handlową poprzez ukierunkowany i znaczny wzrost ceł na towary importowane, zwłaszcza z Chin (do 60%).

Chociaż nie będzie to pierwszy raz, kiedy amerykańscy detaliści będą musieli poradzić sobie z tak nieprzyjaznym środowiskiem handlowym – a niektórzy już wykorzystali wcześniejsze doświadczenia, aby zdywersyfikować swoje łańcuchy dostaw, to Stany Zjednoczone nadal masowo importują towary z Chin. We wrześniu odnotowały największy miesięczny deficyt (31 mld USD) od dwóch lat, zwiększając całkowity deficyt do 217 mld USD w ciągu pierwszych dziewięciu miesięcy 2024 roku (wzrost o +4% w porównaniu z 2023 r.). Mimo że dwustronna nierównowaga dramatycznie zmalała od szczytu z 2018 r. (418 mld USD) i od wojny handlowej, która miała miejsce podczas pierwszej administracji Trumpa, nie oznacza to, że rozpoczęcie kolejnej wojny handlowej nie będzie możliwe.

Spór handlowy nie obędzie się bez kosztów. Chiny pozostają głównym dostawcą maszyn elektrycznych i elektronicznych (14% całkowitego importu USA w 2022 r., w tym 31% z Chin), maszyn i urządzeń mechanicznych (15% / 25%), tekstyliów (5% / 34%), zabawek i sprzętu rekreacyjnego (2% / 78%), mebli (2% / 42%) i wyrobów z tworzyw sztucznych (3% / 30%). Wyższe cła na chiński import spowodowałyby wzrost cen w USA, uderzając najbardziej w gospodarstwa domowe o niskich dochodach. Badania przeprowadzone przez Peterson Institute for International Economics sugerują, że cła mogłyby doprowadzić do spadku dochodów o -6% (2600 USD) dla dolnego kwintyla amerykańskich gospodarstw domowych, czyli dwa razy więcej niż w przypadku gospodarstw domowych o wysokich dochodach – najwyższego kwintyla (-3% /1200 USD). Krajowa Federacja Handlu Detalicznego oszacowała zakres kosztów na poziomie 360-625 USD rocznie dla przeciętnych amerykańskich konsumentów dla listy sześciu produktów, których koszty produkcji są silnie uzależnione od Chin (odzież, zabawki, meble, sprzęt gospodarstwa domowego, obuwie i artykuły używane w podróży).

Sprzedawcy detaliczni dostosowują się do inflacji i wyzwań związanych z łańcuchem dostaw

Zanika siła cenowa producentów/dostawców. Zarówno firmy produkcyjne, jak i detaliści w Stanach Zjednoczonych i Europie mają mniejszą siłę cenową, ponieważ konsumenci i firmy coraz bardziej opierają się wyższym cenom w obliczu spowolnienia popytu i utrzymujących się skutków niedawnej presji inflacyjnej. Zmiana ta stanowi punkt zwrotny dla wielu firm, które polegały na podwyżkach cen w okresie po pandemii, aby zrównoważyć rosnące koszty nakładów i utrzymać marże. Oba regiony są świadkami zbieżności czynników – schładzania wzrostu gospodarczego, wciąż wysokich stóp procentowych, większej wrażliwości konsumentów na ceny i mniejszej ich ufności – które zmniejszają możliwość przedsiębiorstw do przenoszenia kosztów na klientów. W Stanach Zjednoczonych, gdzie inflacja spadła w porównaniu do jej szczytowego poziomu w 2022 r., dochody pozostającego do dyspozycji są pod presją ze strony wysokich kosztów zakwaterowania, żywności i opieki zdrowotnej. W tym kontekście konsumenci coraz częściej decydują się na tańsze alternatywy. Coraz większa część handlu detalicznego zgłasza rosnący popyt na towary marek własnych, co wskazuje na mniejszą gotowość do absorbowania podwyżek cen produktów markowych. Niedawna stabilizacja łańcuchów dostaw ograniczyła również dźwignię cenową, z której korzystali producenci w okresie szoków podażowych w 2021 i 2022.

Z analiz Allianz Trade wynika, że przed największymi wyzwaniami związanymi z utrzymaniem swoich cen stoją firmy europejskie. Konsumenci w Europie nadal zmagają się z wysokimi kosztami energii i inflacją cen żywności, stali się więc szczególnie wrażliwi na ceny, na co wskazuje słaby wzrost sprzedaży detalicznej w największych gospodarkach, takich jak Niemcy i Francja. Nasza analiza ostatnich trendów cen detalicznych i cen producentów ujawnia, że w większości kategorii produktów ceny producentów rosły szybciej niż ich ceny detaliczne. Potwierdza to słabnącą siłę cenową producentów i detalistów. Podsumowując – spadek siły cenowej producentów odzwierciedla szerszą normalizację warunków gospodarczych po pandemii. Wraz ze spadkiem inflacji i słabnącym popytem konsumenckim, firmy w Stanach Zjednoczonych i Europie wkraczają w fazę, w której wzrost cen nie jest już łatwą dźwignią do utrzymania wzrostu, co oznacza przejście do okresu trudniejszych warunków operacyjnych

Rentowność wystawiona na próbę. W kontekście niższego popytu i wciąż utrzymującej się inflacji, detaliści w Stanach Zjednoczonych i Europie stanęli w obliczu znacznego spowolnienia wzrostu rentowności w trzecim kwartale 2024 roku. Podczas gdy wiele firm odnotowało silny wzrost sprzedaży podczas ożywienia po pandemii i wykorzystało stłumiony popyt, krajobraz znacznie się zmienił w 2024 r., a rentowność znalazła się pod presją na kluczowych rynkach. W 3. kwartale 2024 r. globalni zdywersyfikowani detaliści i gracze e-commerce zdołali zwiększyć rentowność o odpowiednio +8,5% r/r i +9,1%.

W obliczu niższego wolumenu sprzedaży żywności, rentowność detalistów spożywczych i farmaceutycznych spadła o -6,5% r/r. Nastąpiło to po roku silnego wzrostu, w którym rosnące ceny rekompensowały spadające wolumeny, co obecnie nie ma już miejsca zarówno w USA, jak iw Europie. Specjalistyczni detaliści odnotowali płaską rentowność w ujęciu rocznym. Patrząc na dynamikę krótkoterminową, średnio wszystkie segmenty odnotowały ujemny wzrost rentowności w ujęciu kwartalnym.

Z perspektywy firm, około 60% detalistów w naszej próbie odnotowało spadek rentowności kw/kw, podczas gdy jedna druga detalistów zdołała utrzymać dodatni wzrost r/r. Koszty pracy mocno odbiły się na rentowności, zwłaszcza w Stanach Zjednoczonych. Ponadto koszty operacyjne, takie jak czynsz, energia i logistyka, pozostają wysokie, co jeszcze bardziej obniża rentowność, nadwyrężając marże. Sprzedawcy detaliczni najprawdopodobniej nadal będą mieli trudności ze zrównoważeniem tej presji kosztowej, ponieważ zmagają się ze spowolnieniem sprzedaży i zmniejszoną siłą cenową.

Dostosowanie zapasów do zakłóceń w łańcuchu dostaw i rosnących kosztów. Sprzedawcy detaliczni w Stanach Zjednoczonych i Europie strategicznie zwiększają zapasy, aby sprostać podwójnemu wyzwaniu: wynikającemu zarówno z inflacji, jak i zakłóceń w łańcuchu dostaw. Podczas gdy sektor detaliczny w skali globalnej utrzymywała w okresie czterech lat poprzedzających pandemię zapasy na średnio około 46 dni obrotu, to w ciągu czterech lat od wybuchu Covid-19 stan zapasów wzrósł średnio do 54 dni obrotu. Dokonując zakupów z wyprzedzeniem, firmy chcą zabezpieczyć się przed dalszym wzrostem cen i ograniczyć ryzyko związane z opóźnieniami w dostawach lub ich niedoborami.

Ten wzrost zapasów odzwierciedla proaktywną reakcję na niestabilne warunki, które charakteryzują globalne rynki od czasu pandemii, ponieważ detaliści starają się ustabilizować działalność we wciąż niepewnym otoczeniu. W Stanach Zjednoczonych trend ten był szczególnie widoczny w sektorach takich jak odzież, elektronika i artykuły gospodarstwa domowego, gdzie marże są szczególnie wrażliwe na wahania cen zaopatrzenia. Zmniejszenie opóźnień w ekspedycji towarów i niższe stawki frachtowe w 2023 r. pozwoliły wielu detalistom na uzupełnienie zapasów, które zostały wyczerpane podczas pandemii, a dodatkową korzyścią było zabezpieczenia przed dalszą inflacją cen.

Jednak strategia ta nie jest pozbawiona ryzyka. Podwyższone zapasy wiążą się z wyższymi kosztami magazynowania i niebezpieczeństwem zamrożenia środków w nadmiernych zapasach w przypadku spowolnienia popytu konsumenckiego. W rzeczywistości kilku dużych amerykańskich detalistów zasygnalizowało pod koniec 2023 r. trudności związane z nadmiernymi zapasami, co zmusiło ich do przyjęcia agresywnych strategii rabatowych w celu oczyszczenia półek. Równowaga pomiędzy wystarczającymi poziomami zaopatrzenia a unikaniem nadmiernych zapasów staje się coraz bardziej delikatna i trudna do utrzymania. W Europie akumulacja zapasów przebiegała według podobnego schematu, ale z dodatkowymi komplikacjami. Sprzedawcy detaliczni w strefie euro musieli stawić czoła nie tylko presji inflacyjnej, ale także utrzymującym się zagrożeniom geopolitycznym, takim jak kryzys energetyczny zaostrzony przez wojnę rosyjsko-ukraińską. Czynniki te zwiększyły obawy o niezawodność łańcucha dostaw, prowadząc wiele firm do priorytetowego zabezpieczenia kluczowych towarów z dużym wyprzedzeniem.

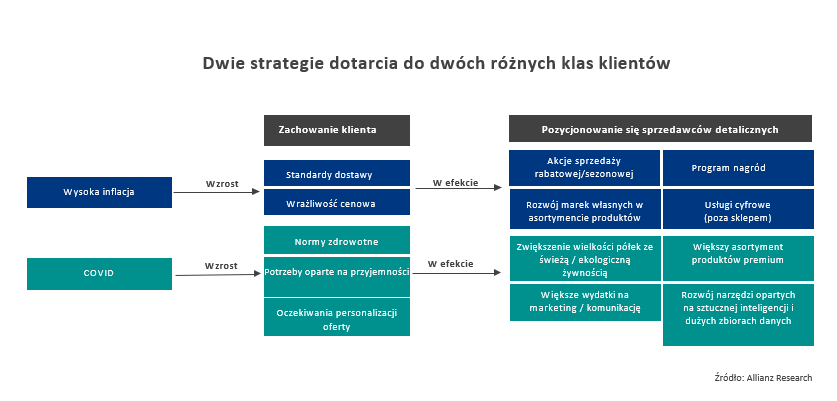

Wolumen kontra premia: polaryzacja rynku, która nasiliła się od czasu pandemii Covid-19 i okresu wysokiej inflacji. Powiększająca się przepaść majątkowa, która dramatycznie wzrosła w gospodarkach rozwiniętych wraz z pandemią Covid-19 i okresem dwucyfrowej inflacji w latach 2022-2023, odbiła się na strategii operacyjnej sprzedawców detalicznych. W efekcie można więc wyróżnić dwie strategie biznesowe, które dotyczą dwóch bardzo różnych kategorii konsumentów i danych demograficznych: gospodarstw domowych o niskich i wysokich dochodach oraz młodszych i starszych. Klienci o niskich dochodach są szczególnie wrażliwi nie tylko na cenę, ale także na szybkość i jakość dostawy, ponieważ wyższe ceny energii zmuszają ich do bardziej efektywnego zarządzania zakupami (tj. unikania niepotrzebnych podróży).

Aby przyciągnąć tego typu klientów, niektórzy duzi detaliści stosowali na szeroką skalę politykę dużych rabatów, obniżając ceny w celu zwiększenia ruchu w sklepach (polityka oparta na wolumenie), ale także równolegle rozwijając usługi cyfrowe w celu usprawnienia dotarcia do klientów programów nagród, chcąc poprawić ich przywiązanie do marki. W ramach tej strategii sprzedawcy detaliczni zwiększyli również różnorodność swojego asortymentu produktów poprzez dalszy rozwój marek własnych, których postrzegana wartość znacznie wzrosła w ostatnich latach, przez co stały się one prawdziwą alternatywą (dla lokalnych produktów markowych). Pozwoliło to (stosującym tę strategię) tym sprzedawcom utrzymać wysokie marże, pomimo obniżonych cen.

Po drugiej stronie spektrum widzimy detalistów, którzy zdecydowali się na pozycjonowanie się w oparciu o produkty wysokiej jakości i zorientowanych na zdrowie, ponieważ zamożniejsi klienci są mniej skłonni do ograniczania wydatków. Ta kategoria społeczna jest o wiele bardziej wrażliwa na wartość niż na cenę i nie waha się zapłacić więcej za coś, co albo ich zadowoli (efekt przyjemności), przekona ich, że jest to dobre dla ich zdrowia i/lub sprawi, że poczują, że zostało to zaprojektowane specjalnie dla nich (personalizacja). Aby sprostać ich coraz wyższym oczekiwaniom i wymaganiom dotyczącym spersonalizowanych towarów/usług, niektórzy sprzedawcy detaliczni badają narzędzia technologiczne, w szczególności platformy oparte na sztucznej inteligencji, uczące się boty i/lub oprogramowanie bazujące na Big Data, aby spróbować wykryć i lepiej zrozumieć potrzeby klientów.

Konsument jest bardziej cyfrowy, ale nie bardziej odpowiedzialny

Żywność ekologiczna i odpowiedzialne produkty: osiągnęliśmy już pułap czy szykuje się hit po kryzysie siły nabywczej? Rynek żywności ekologicznej i inne trendy konsumenckie oparte na zrównoważonym rozwoju stoją w Stanach Zjednoczonych i Europie w obliczu poważnych przeciwności, ponieważ trwający kryzys siły nabywczej zmienia priorytety wydatków, prowadząc wielu konsumentów do porzucenia produktów ekologicznych i przyjaznych dla środowiska, ale o wysokiej cenie na rzecz bardziej przystępnych cenowo konwencjonalnych alternatyw. Zmiana ta zagraża dynamice konsumpcji ukierunkowanej na zrównoważony rozwój, która rosła w latach poprzedzających spowolnienie gospodarcze. W Stanach Zjednoczonych rynek żywności ekologicznej, który rósł w dwucyfrowym tempie przez większą część ostatniej dekady, obecnie zwalnia. Wysoka inflacja zaostrzyła ten trend, a podstawowe produkty, takie jak mięso, jaja, mleko i inne produkty spożywcze notowały gwałtowne wzrosty cen. W Europie, gdzie sektor ekologiczny od dawna korzysta z dotacji rządowych i silnego popytu konsumentów na zrównoważone towary, sytuacja jest podobna. Sprzedaż żywności ekologicznej w Niemczech, Francji i Włoszech odnotowała znaczne spowolnienie. Poza żywnością, inne trendy odpowiedzialności ze strony kupujących, takie jak zrównoważona moda i przyjazne dla środowiska produkty do domu również zmagają się z trudnościami. W obydwu regionach nacisk na bardziej ekologiczną konsumpcję napotyka na opór, ponieważ konsumenci koncentrują się na zaspokajaniu bieżących potrzeb finansowych, a nie na wspieraniu długoterminowych celów i preferencji w zakresie zrównoważonego rozwoju. Na przykład marki slow fashion, promujące etyczne praktyki pracy i materiały przyjazne dla środowiska, odnotowały spadek sprzedaży ponieważ konsumenci zwracają ku sprzedawcom „szybkiej mody” w poszukiwaniu tańszych opcji. Wyzwaniem dla sprzedawców detalicznych i producentów będzie w przyszłości ożywienie tych segmentów i produktów, gdy kryzys siły nabywczej będziemy w końcu oglądać jedynie w lusterku wstecznym.

Handel elektroniczny nadal rośnie, napędzany przez produkty nie uznaniowe (nie pierwszej potrzeby). Rynek handlu elektronicznego niemal podwoił swoją wielkość od początku pandemii Covid-19 i przewidywać można, że w 2024 r. przekroczył 4 bln USD. Szacujemy, że do 2029 r. osiągnie około 6,5 bln USD, rosnąc o skumulowany roczny wskaźnik wzrostu (CAGR) wynoszący +9,5% w ciągu najbliższych pięciu lat, choć jest to wolniejszy wzrost niż +13,5% CAGR w ciągu poprzednich pięciu lat. Ten znaczący wzrost jest nadal napędzany przez dwóch dominujących graczy: Chiny, które odpowiadają za 36% światowych przychodów z handlu elektronicznego, oraz Stany Zjednoczone, których udział wynosi 30%. Dominację tę przypisuje się przede wszystkim wysokim wskaźnikom penetracji Internetu, ponieważ badania konsekwentnie podkreślają silną korelację pomiędzy dostępem do Internetu a zakupami online. Jednak bardziej decydującym czynnikiem jest przewaga dużych platform e-commerce typu pure play w tych krajach, takich jak Alibaba i Amazon, które obsługują zróżnicowaną gamę klientów pod względem społecznym, wiekowym i demograficznym. W Europie widzimy podobny wzorzec, choć na mniejszą skalę. Wielka Brytania przoduje w regionie z 19% przychodów europejskiego rynku e-commerce (co odpowiada 3% udziału w globalnym handlu elektronicznym), a następnie Niemcy z 15% (2% globalnie). Jednak Europa jako całość pozostaje znacznie w tyle, generując zaledwie 15% globalnych przychodów z handlu elektronicznego, a udział ten nie wzrośnie i utrzymywać się będzie na stałym poziomie do 2029 roku. Te słabe wyniki są w dużej mierze spowodowane brakiem głównych platform handlowych porównywalne do tych w Chinach czy Stanach Zjednoczonych i wolniejsze wdrażanie technologii cyfrowych, na co wpływ mają regionalne nawyki konsumenckie. Rozdrobnione rynki europejskie i różne poziomy dojrzałości cyfrowej jej konsumentów w poszczególnych krajach dodatkowo utrudniły skorzystanie w Europie na boomie w handlu elektronicznym. Na poziomie sektorowym oczekiwać można, że produkty niedyskrecjonalne – takie jak żywność, napoje, wyroby tytoniowe i podstawowe artykuły gospodarstwa domowego – wykazywać będą największy potencjał wzrostu, z prognozowanym wzrostem przychodów online przekraczającym +10% CAGR w ciągu najbliższych pięciu lat. Wzrost ten wynika ze stosunkowo niskiej penetracji cyfrowej tych kategorii, co stwarza duże pole do wzrostu w miarę dojrzewania rozwiązań e-commerce dla tych produktów. Z drugiej strony szacujemy, że kategorie takie jak higiena osobista, majsterkowanie i narzędzia oraz farmaceutyki odnotują znaczne spowolnienie wzrostu przychodów w porównaniu z ostatnimi pięcioma latami, gdyż duży wpływ na popyt online był w nich wywołany pandemią. Tymczasem przewiduje się, że sektory takie jak elektronika i media kontynuować będą silny wzrost, przy CAGR odpowiednio +9% i +8%. Ten trwały wzrost jest prawdopodobnie spowodowany naturalnym cyklem wymiany produktów zakupionych podczas pandemii, takich jak komputery, sprzęt audio i inny sprzęt medialny, które są bliskie starzenia się.

Technologia cyfrowa tworzy nową konkurencją. Platformy mediów społecznościowych w coraz większym stopniu napędzają sprzedaż. Przychody z mediów społecznościowych (tj. część przychodów online generowanych za pośrednictwem platform społecznościowych) gwałtownie wzrosły w ostatnich latach, w szczególności na rynkach takich jak Chiny i Indie. W tych krajach stosunek przychodów z usług społecznościowych do całkowitych przychodów z handlu elektronicznego potroił się w latach 2018-2023, co dobrze odzwierciedla szybki wpływ sprzedaży w mediach społecznościowych na nawyki zakupowe konsumentów. Mimo iż w porównaniu do tych rynków segment ten pozostaje stosunkowo niewielki w Stanach Zjednoczonych i Europie, to jednak stale zyskuje na popularności, napędzany przez młodszych konsumentów, w szczególności pokolenie Z. Ta rdzennie cyfrowa kohorta spędza dużo czasu na platformach społecznościowych i w dużym stopniu to na nich polega w odkrywaniu produktów i interakcjach z markami. W przeciwieństwie do starszych pokoleń, pokolenie Z jest mniej przyzwyczajone do zakupów w sklepach i wykazuje niską lojalność wobec marki, co sprawia, że platformy społecznościowe są kluczowym sposobem dla sprzedawców detalicznych, aby przyciągnąć ich uwagę. Platformy te służą zarówno jako narzędzie marketingowe, jak i kanał sprzedaży, umożliwiając firmom prezentowanie produktów, interakcję z potencjalnymi klientami i przekształcanie zaangażowania w sprzedaż. Dla sprzedawców detalicznych rozwój handlu społecznościowego stanowi uzupełniającą, ale wyraźną okazję do zwiększenia ich obecności w Internecie i zwiększenia przychodów.

Platformy społecznościowe oferują unikalne korzyści, takie jak celowane reklamy, partnerstwa z influencerami i zaangażowanie konsumentów w czasie rzeczywistym, co może zwiększyć widoczność marki i konwersję wśród odbiorców obeznanych z technologią. Jednak takie podejście wiąże się również z wyzwaniami, w tym z wyższymi wydatkami marketingowymi, ponieważ firmy inwestują w sponsorowane posty, tworzenie treści i kampanie specyficzne dla platformy, aby pozostać konkurencyjnym. Te dodatkowe koszty mogą być ryzykowne dla marż zysku, zwłaszcza jeśli oczekiwana sprzedaż się nie zmaterializuje. Podczas gdy potencjał przechwytywania nowych strumieni przychodów jest znaczny, presja na marże i niepewność związana z handlem społecznościowym wymagają zarówno starannej strategii, jak i potem jej realizacji. Co więcej, sprzedaż za pośrednictwem mediów społecznościowych pozwala również na dalszy rozwój sprzedaży bezpośredniej i oferuje istniejącym i wschodzącym markom możliwość bezpośredniej obsługi klientów, bez konieczności kontaktowania się z detalistami.

Istnieje również dywidenda technologiczna dla handlu detalicznego

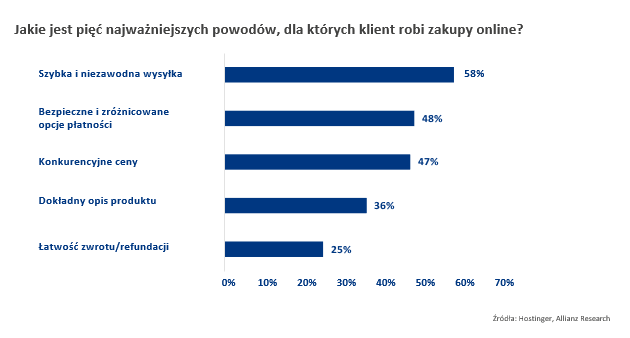

Dlaczego konsumenci w ogóle korzystają z Internetu? Rozwój oferty cyfrowej wydaje się być nieoficjalną obowiązkową opcją dla sprzedawców detalicznych w celu zwiększenia przychodów, utrzymania wysokich marż, a nawet zdobycia udziału w rynku. Jednak cyfryzacja już wprowadzana lub dopiero planowana przez część sprzedawców detalicznych nie jest prosta. Wiąże się nie tylko z zaprojektowaniem przyjaznej dla użytkownika platformy w celu zwiększenia ruchu, ale także z głębokim przekształceniem łańcuchów dostaw i zarządzania zapasami w celu zapewnienia skutecznej optymalizacji kosztów. Istnieją trzy czynniki, które skłaniają klientów do robienia zakupów online, zamiast chodzenia do sklepów: 1) szybkość i niezawodność dostawy, 2) bezpieczeństwo i różnorodność rozwiązań płatniczych oraz 3) konkurencyjność cenowa. Możliwość posiadania wszystkiego, czego chcemy w krótkim czasie, po niższych kosztach oraz w niezawodny i bezpieczny sposób wydaje się być ogromnym ulepszeniem dla klientów. Zaznaczenie wszystkich tych pól może zapewnić firmie kluczową przewagę konkurencyjną. Ale lojalność wiąże się jednak z niezawodnością, więc największym wyzwaniem dla firmy jest upewnienie się, iż ma dynamiczny łańcuch dostaw i skuteczną politykę magazynową, aby uniknąć niedoborów i zapewnić terminową i szybką dostawę do klientów. Rozwijanie większej elastyczności jest kluczem do sukcesu dla sprzedawców detalicznych, a wykorzystanie technologii jest często środkiem do osiągnięcia tego celu. Wyjaśnia to rosnące inwestycje w automatyzację, big data i narzędzia AI.

AI Dorado: Sztuczna inteligencja i uczenie maszynowe mogą przynieść duże korzyści. Sektor handlu detalicznego wciąż znajduje się we wczesnej fazie rozwoju rozwiązań opartych na sztucznej inteligencji. Niemniej jednak już teraz obserwujemy, że detaliści coraz częściej sięgają po technologie sztucznej inteligencji w celu zwiększenia wydajności operacyjnej, poprawy zaangażowania klientów i zwiększenia rentowności. Na przykład amerykańscy detaliści planujący wdrożenie sztucznej inteligencji mają nadzieję, że będzie ona miała wpływ na różne aplikacje. Automatyzacja marketingu jest w tym liderem, a 49% sprzedawców detalicznych zamierza wykorzystać sztuczną inteligencję do tego celu, co odzwierciedla jej krytyczne znaczenie w spersonalizowanym docieraniu do klientów i w optymalizacji kampanii. Analizując dane klientów w czasie rzeczywistym, narzędzia marketingowe oparte na sztucznej inteligencji pomagają sprzedawcom detalicznym dostarczać dostosowane do ich potrzeb reklamy, promocje i rekomendacje, poprawiając w ten sposób współczynniki konwersji i utrzymania klientów.

AI Dorado: Sztuczna inteligencja i uczenie maszynowe mogą przynieść duże korzyści. Sektor handlu detalicznego wciąż znajduje się we wczesnej fazie rozwoju rozwiązań opartych na sztucznej inteligencji. Niemniej jednak już teraz obserwujemy, że detaliści coraz częściej sięgają po technologie sztucznej inteligencji w celu zwiększenia wydajności operacyjnej, poprawy zaangażowania klientów i zwiększenia rentowności. Na przykład amerykańscy detaliści planujący wdrożenie sztucznej inteligencji mają nadzieję, że będzie ona miała wpływ na różne aplikacje. Automatyzacja marketingu jest w tym liderem, a 49% sprzedawców detalicznych zamierza wykorzystać sztuczną inteligencję do tego celu, co odzwierciedla jej krytyczne znaczenie w spersonalizowanym docieraniu do klientów i w optymalizacji kampanii. Analizując dane klientów w czasie rzeczywistym, narzędzia marketingowe oparte na sztucznej inteligencji pomagają sprzedawcom detalicznym dostarczać dostosowane do ich potrzeb reklamy, promocje i rekomendacje, poprawiając w ten sposób współczynniki konwersji i utrzymania klientów.

Wirtualni agenci i chatboty, wskazane przez 31% sprzedawców detalicznych, są drugim najpopularniejszym zastosowaniem sztucznej inteligencji, podkreślając zapotrzebowanie na lepszą obsługę klienta. Narzędzia te pozwalają sprzedawcom detalicznym zapewniać wsparcie 24 godziny na dobę, obsługiwać rutynowe zapytania i redukować lub zwalniać personel ludzki. Analityka danych wykorzystująca sztuczną inteligencję, wymieniana przez 29% sprzedawców detalicznych, ma kluczowe znaczenie dla podejmowania decyzji i wydajności operacyjnej. Zaawansowana analityka umożliwia firmom przewidywanie popytu, optymalizację poziomów zapasów i identyfikację pojawiających się trendów konsumenckich. Przykładowo, sprzedawcy detaliczni mogą wykorzystywać sztuczną inteligencję do analizowania historycznych danych

sprzedażowych wraz z czynnikami zewnętrznymi, takimi jak pogoda lub wskaźniki ekonomiczne, poprawiając dokładność prognozowania i ograniczając scenariusze nadmiernych zapasów lub braków magazynowych. Bardziej zaawansowane technologie, w tym rozpoznawanie mowy/głosu (12%), automatyzacja procesów robotyki (5%) i biometria (3%), są rzadziej wymieniane, ale są obiecujące w zastosowaniach niszowych. Wśród głównych zmian, jakie osoby wdrażające AI planują w swoich firmach, szkolenia są pierwszą odpowiedzią (34%), ponieważ pracownicy muszą zapoznać się z nowymi narzędziami i technologiami. Istnieje również spory odsetek respondentów, którzy nie planują niczego konkretnego, ponieważ postrzegają te narzędzia jako „plug-and-play” lub ponieważ wdrożenie sztucznej inteligencji nie zostało przez nich przemyślane w sposób strategiczny. Ogólnie rzecz biorąc, dzięki potencjałowi w generowaniu większe przychody i obniżaniu kosztów można oczekiwać, że sprzedawcy detaliczni korzystający ze sztucznej inteligencji i uczenia maszynowego będą zwiększać sprzedaż dwa razy szybciej niż ci, którzy nie korzystają z tych technologii. Ta sama dynamika dotyczy wzrostu rentowności.