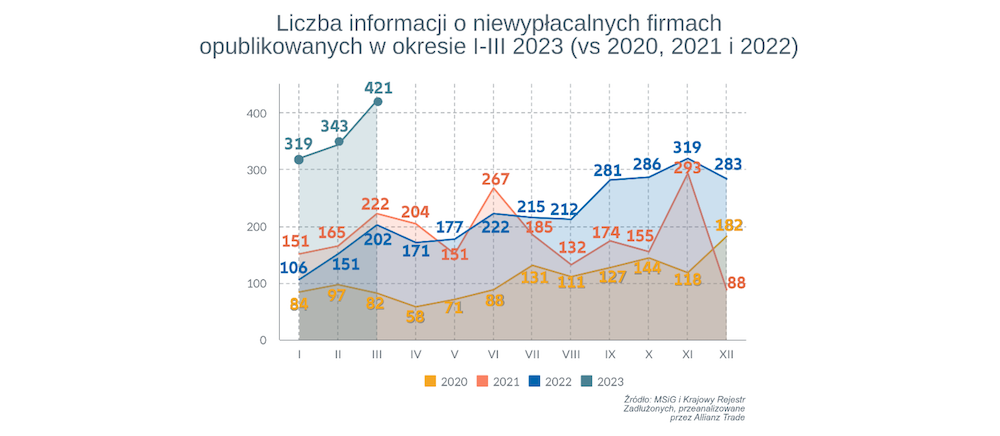

Z miesiąca na miesiąc I kwartału rosła rekordowa liczba niewypłacalności polskich firm – w marcu było ich aż 421!

Wzrost ich liczby rok do roku po I kwartale wyniósł +136%

Choć zima była łagodna, przepływy finansowe wielu polskich przedsiębiorstw były skute lodem –

efektem jest rekordowa liczba niewypłacalności w I kwartale 2023. Specyfika Polski, jak i naszego regionu to nie problemy firm dużych, ale małych i średnich przedsiębiorstw, zazwyczaj rodzinnych biznesów. Na jaką skalę, w jakich branżach, dlaczego tak się dzieje próbuje odpowiedzieć Allianz Trade, który niedawno prezentował raport o rosnącej światowej skali niewypłacalności.

- Zaskakująco wysokie tempo wzrostu liczby niewypłacalności +136% r/r Nawet na tle ubiegłego roku, trzeciego już z kolei roku utrudnień w biznesie i towarzyszących im niewypłacalności, aż o tyle wzrosła dynamika problemów firm wyrażona liczbą ich niewypłacalności (1083 vs 459 przed rokiem)

- Niewypłacalne są głównie firmy małe, najmniejsze – o obrotach poniżej 5 a nawet 2 mln złotych. Tylko około 10% spośród niewypłacalnych firm miało obroty rzędu kilku-kilkunastu milionów złotych. Bardzo rzadko zdarzają się firmy większe – w samym marcu spośród 421 firm (nowy rekord liczby oficjalnych niewypłacalności firm w Polsce w skali miesiąca) było tylko sześć firm o obrotach kilkudziesięciu milionów złotych i więcej, w tym tylko dwie o obrotach ponad sto milionów złotych

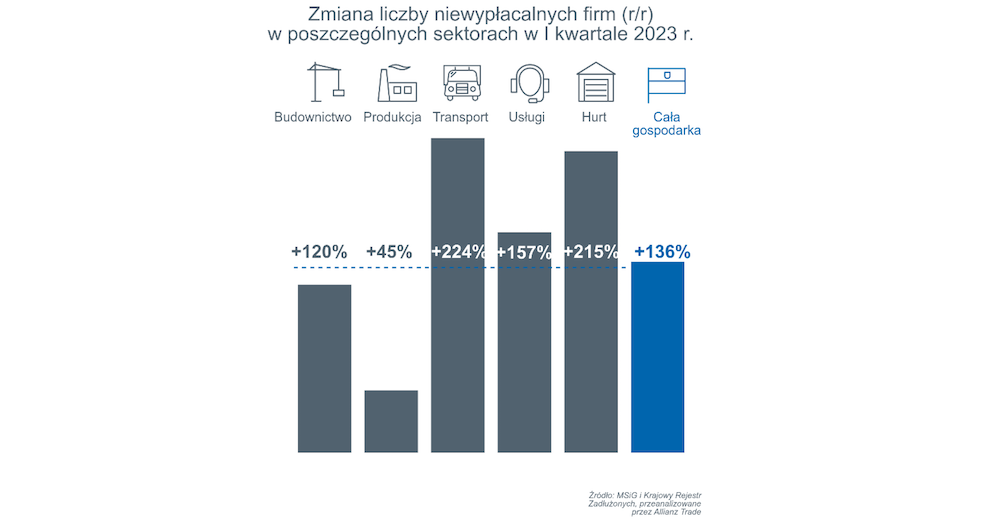

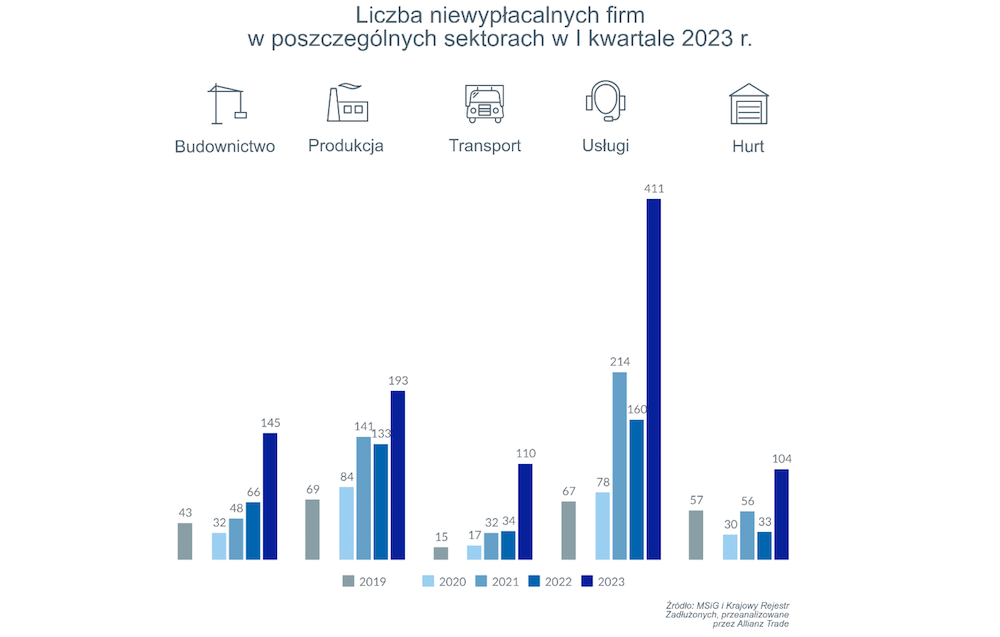

- Niewypłacalne sektory – nie ma już tych bezpiecznych, o czym świadczy wzrost w minionym kwartale liczby firm z problemami zarówno w transporcie, jak i w hurcie. Obydwa te sektory notowały w ciągu ubiegłego roku stosunkowo mniejszy przyrost niewypłacalności niż produkcja, usługi lub budownictwo (to zwłaszcza w I połowie ub. roku)

- Produkcja rolna – arena spektakularnej liczby niewypłacalności. W samym marcu opublikowano informacje o niewypłacalności 44 producentów rolnych (nie przetwórców żywności) – 80% z nich prowadziło chów i hodowlę zwierząt, pozostali to produkcja roślinna. Na tym tle 7 niewypłacalnych przetwórców żywności nie robi wrażenia – widać, gdzie jest największy problem – przetwórcy, zwłaszcza ci więksi radzą sobie stosunkowo dobrze

- Dlaczego upadają firmy MSP, a te większe –radzą sobie stosunkowo dobrze, a nawet… wykorzystują ten czas na rozwój, zwiększanie efektywności i rentowności oraz przejęcia?

Nie ma bezpiecznych branż – casus transportu i handlu

Jak tłumaczy Sławomir Bąk, członek zarządu Allianz Trade w Polsce ds. oceny ryzyka: „Należało się tego spodziewać, gdyż niewypłacalności nie są w pierwszym rzędzie efektem jakichś szczególnych dekoniunktur dla poszczególnych sektorów, tylko ogólnej makroekonomicznej sytuacji rynkowej, uderzającej we wszystkich tak samo. Stąd różne sektory w różnym momencie, ale doświadczają takiej samej skali problemów. W dalszej dopiero kolejności znaczenie ma specyfika branż, np. – spadek popytu najpierw uderza w detal, a dopiero z czasem w hurt; transport podobnie – woził dla innych sektorów w czasie „po pandemicznego” odbicia w I kwartale ub. roku, miał dobre wyniki, z czasem zaczął doświadczać zarówno spadku przewozów w ślad za chłodzeniem na rynku, jak i w efekcie sankcji na Rosję i Białoruś – odcięcia od rynków wschodnich”

Tylko w marcu ogłoszono niewypłacalność 45 firm transportu towarów, pojawiają się też niewypłacalne firmy kurierskie (koniec pandemii i koniunktury na sprzedaż internetową?). W transporcie dodatkowo oprócz czynników makroekonomicznych (jak pw. wysoki koszt obsługi finansowania i problem z jego dostępnością) mamy prawdziwą kumulację branżowych czynników „co może pójść źle”

– wysokie koszty (i paliwa, i koszty związane ze wspólnotowym Pakietem Mobilności),

– gorsza koniunktura – przy blokadzie przewozów na wschód, dodatkowo duża konkurencja firm stamtąd na naszym i zachodnim rynku (wiele firm transportowych z kapitałem np. litewskim czy ukraińskim a nawet… rosyjskim otwiera bazy w Polsce)

– gorsza moralność płatnicza, kondycja firm, które zamawiają przewozy

Z kolei handel – w samym marcu niewypłacalnych było aż 80 firm, w tym 30 hurtowni. To unaocznia, jak przyspieszyła koncentracja w handlu i znikanie niezależnych placówek – omijająca może co najwyżej małe miejscowości, a raczej wsie… Dodatkowo – warto zauważyć iż 11 upadłości dotyczyło firm sprzedaży wysyłkowej – po pandemiczna dekoniunktura (a raczej spadek popytu na elektronikę, wyposażenie mieszkań i inne dobra trwałe, odzież i obuwie – coraz częściej kupowane w tym kanale)?

Dlaczego upadają firmy MSP? Finansowanie jako podstawowy bieżący problem, a długofalowo – utrata konkurencyjności kosztowej

Finansowanie, koniec taniego pieniądza – to bardzo ważny, jeśli nie kluczowy aspekt sytuacji wielu firm. Dlaczego? Dotychczas firmy korzystały z kredytu przy stopach bliskich zeru, firmy płaciły de facto marże banku (i tak niską, gdyż banki mocno ze sobą konkurowały mając duże nadwyżki gotówki w bilansach). Obecnie uwzględniając stopy NBP plus już dużo mniej konkurencyjne marże banków, kredytobiorcy ponoszą 9% a nawet 10% koszty pieniądza. Ile jest branż, które stać na ponoszenie takich kosztów finansowania?

Polski sektor MSP generalnie mało inwestuje, jeśli już to odtworzeniowo – inwestycje w Polsce realizują firmy duże, często międzynarodowe, a z lokalnych firm – z reguły te średnie, z ambicjami na rozwój. Dlaczego sektor MSP nie tylko nie inwestował, ale był uzależniony od zewnętrznego finansowania w prowadzeniu bieżącej działalności? De facto zewnętrznym finansowaniem rolował swoje zobowiązania z bieżącej działalności? – ocenia Sławomir Bąk. – Nie jest to dziwne, jeśli weźmie się pod uwagę, iż wydajność nie rosła w ostatnich latach tak szybko jak inne koszty, w tym pracy. Żeby małe firmy mogły zwiększać finansowanie własne, muszą zdecydowanie więcej zarabiać. Zazwyczaj jest to możliwe, gdy są liderem pod względem innowacyjnym czy kosztowym. Liderem kosztowym mogły być kiedyś, gdy koszty pracy były nie tylko niższe, ale część z nich była o rząd wielkości mniejsza przy powszechności zatrudniania czy rozliczania pracowników „na czarno”. Ta sytuacja to już historia, nie wróci era niskich lub bardzo niskich kosztów pracy.

Duzi dzięki kryzysowi będą… więksi

Paradoksalnie duże firmy w obecnej sytuacji wzmacniają się, umacniają swoją rynkową i finansową pozycję. Przejmują kierunki ekspansji porzucone przez małe firmy, których nie stać na ich kontynuację. Duże firmy mają też dużą siłę cenową – nie tylko gwarantują sobie długofalowo lepsze ceny dostaw surowców i komponentów, ale też są w stanie narzucić odbiorcom, nawet sieciom handlowym ceny swoich produktów urealnione o wzrost cen i kosztów (ze względu nie tylko na skalę sprzedaży, ale i też np. bogate portfolio marek produktów – a tym samym nie zastępowalność całej palety swoich produktów, dostarczanych razem). Ich marże nie są więc zagrożone, a nawet nierzadko udaje się je podnieść.

Przewidujemy ryzyko handlowe i kredytowe już dziś, więc firmy mogą mieć zaufanie do jutra.

Allianz Trade jest światowym liderem w ubezpieczeniach należności handlowych i uznanym specjalistą w obszarach poręczeń, windykacji, strukturyzowanego kredytu handlowego oraz ryzyka politycznego. Nasza autorska sieć wywiadowcza analizuje codzienne zmiany wypłacalności ponad 80 milionów spółek. Dajemy firmom pewność w handlu, zabezpieczając ich płatności. Wyrównujemy stratę Twojej firmy w przypadku nieściągalnych długów, ale co ważniejsze, pomagamy przede wszystkim uniknąć nieściągalnych długów. Zawsze, gdy zapewniamy ubezpieczenie kredytu kupieckiego lub inne rozwiązania finansowe, naszym priorytetem jest ochrona predykcyjna. Ale, kiedy nadejdzie nieoczekiwane, nasz rating kredytowy AA oznacza, że mamy zasoby, wspierane przez Allianz, aby zapewnić wyrównanie straty w celu utrzymania Twojej firmy. Allianz Trade z siedzibą w Paryżu jest obecny w 52 krajach i zatrudnia 5500 pracowników. W 2022 roku nasze skonsolidowane obroty wyniosły 3,3 miliarda euro, a objęte ubezpieczeniem globalne transakcje biznesowe stanowiły ekspozycję na 1,057 miliarda euro. Więcej informacji można znaleźć na stronie allianz-trade.com