- Polskie przedsiębiorstwa tylko częściowo – i z opóźnieniem korzystają na odbiciu aktywności gospodarczej (realny PKB ma przyspieszyć z +0,2% w 2023 r. do +2,2% w 2024 r. i +3,2% w 2025 r.) z powodu przyczyn strukturalnych, w szczególności niskiej rentowności polskich firm i innych czynników, takich jak powolne tempo łagodzenia polityki pieniężnej).

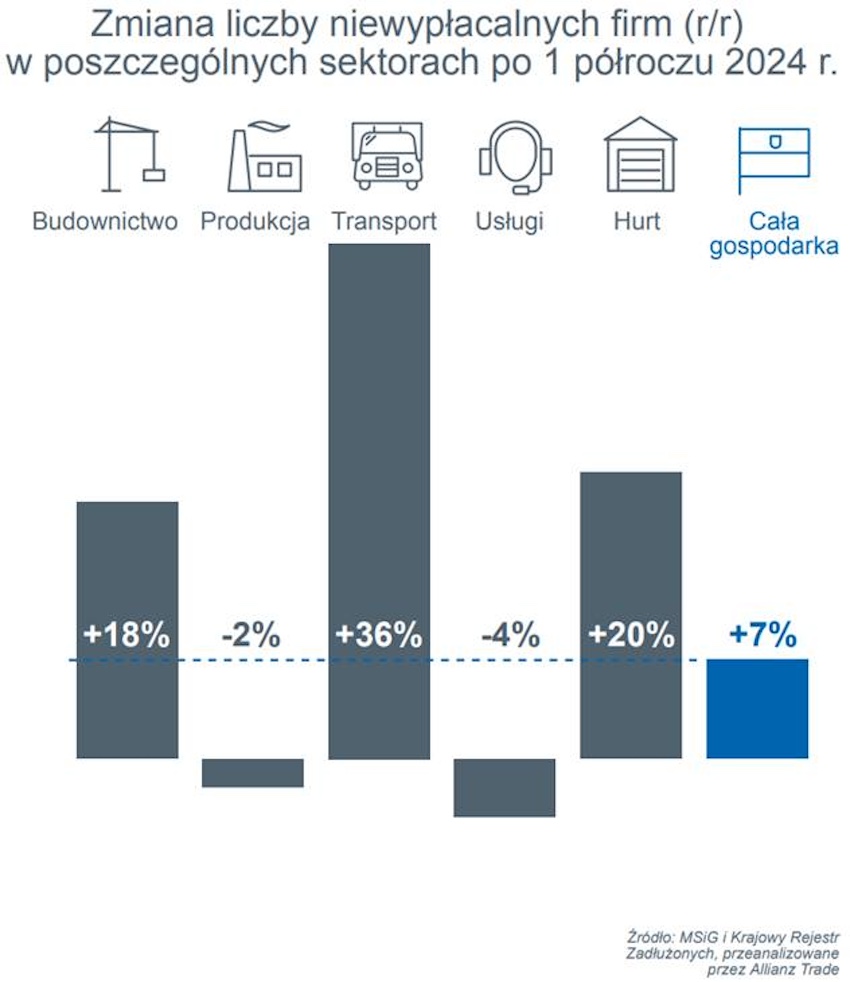

- Specyfika niewypłacalności w Polsce wg. branż – największy wzrost liczby niewypłacalności w budownictwie i w transporcie (zwłaszcza w I kwartale)

- Ostatnio – w II kwartale rosła liczba niewypłacalności w hurcie, efekt zarówno wolniejszego od oczekiwań wzrostu konsumpcji oraz koncentracji w handlu i znikania tysięcy sklepów

- Sektor przemysłowy i usług – dynamika niewypłacalności spadła r/r, ale spadek ten jest jednocyfrowy, stąd ich liczba jest nadal duża w porównaniu do sytuacji sprzed 2-3 lat, nie wspominając o stanie sprzed początku pandemicznego kryzysu

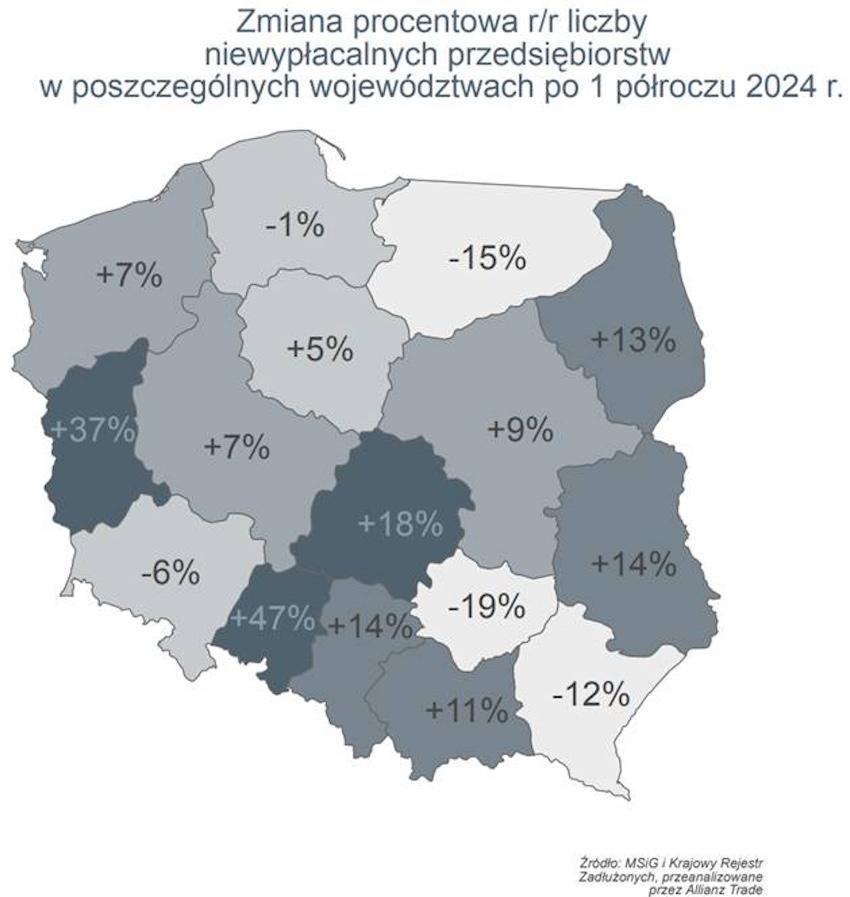

- Ryzyko niewypłacalności wg. województw: warto zwrócić uwagę na mazowieckie, wielkopolskie i opolskie, w których utrzymywała się znaczna liczba niewypłacalności. W innych województwach w maju-czerwcu widoczny był już trend zastopowania, a nawet spadku liczby niewypłacalnych firm.

- Przyczyny niewypłacalności polskich firm: spadek rentowności (spadło tempo wzrostu kosztów, ale są one nadal wysokie) oraz obrotów

- Na całym świecie znaczna jest tez liczba niewypłacalności firm dużych – w Polsce jak na razie wiele dużych firm (w tym giełdowych) podejmuje decyzje o kontynuacji działalności (decyzja akcjonariuszy w sytuacji wysokich strat w relacji do kapitału)

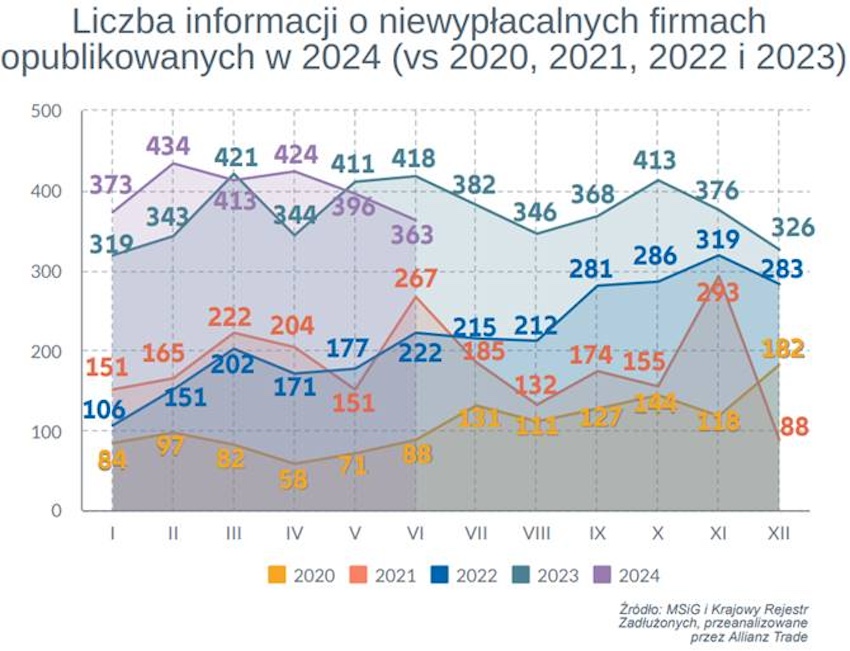

Allianz Trade oczekuje obecnie, że trend wzrostu liczby niewypłacalności utrzyma się dłużej niż wcześniej można było oczekiwać (z rekordową liczbą 4700 przypadków w 2024 r., tj. +5% r/r). Dotychczasowe odczyty liczby niewypłacalności w poszczególnych miesiącach sugerują bowiem, że poprawa w gospodarce zbyt wolno przekłada się na kondycję przedsiębiorstw, o czym świadczy ich liczba w I półroczu wykazująca wzrost o +7% r/r (2403 przypadki), tworząc przy okazji efekt bazowy dla wyniku za cały rok 2024.

W konsekwencji będzie to piąty z rzędu rok wzrostu liczby niewypłacalności polskich firm, a tym samym ich rekordowa seria (zarówno pod względem skali wzrostu, jak i długości jego trwania).

Branże ze wzrostem niewypłacalności i te z „tylko” ich wysoką liczbą

W pierwszym kwartale najbardziej rosła dynamika niewypłacalności w budownictwie i transporcie, gdzie niskim obrotom (brakowi nowych inwestycji jak i wolumenów przewozów) towarzyszą wciąż rosnące koszty pracy, przekraczające 20% ich kosztów. W końcówce II kwartału dynamika wzrostu r/r liczby niewypłacalności w tych sektorach spowolniła, zmniejszyła się o 7-10pp w stosunku do I kwartału. Wzrosła z kolei dynamika niewypłacalności w handlu hurtowym, osiągając po pierwszym półroczu +20% r/r.

– Nie stoi to w sprzeczności z odczytami z gospodarki, wskazującymi na konsumpcję jako główny składnik wzrostu. Niewypłacalne hurtownie w większości związane były bowiem z obrotem towarami inwestycyjnymi i budowlanymi (drewno, materiały budowlane, wyroby metalowe, części i maszyny) a także dobrami konsumenckimi, ale trwałymi – notującymi ostatnio zastoje sprzedaży (meble, wyposażenie wnętrz, elektronika, RTV/AGD, odzież i obuwie) – mówi Sławomir Bąk, członek Zarządu Allianz Trade w Polsce odpowiedzialny za ocenę ryzyka. – To w handlu hurtowym mieliśmy ostatnio grupę niewypłacalności największych firm, chociaż i tak – wcale nie tak dużych (w czerwcu – obroty w przedziale do 100 mln zł).

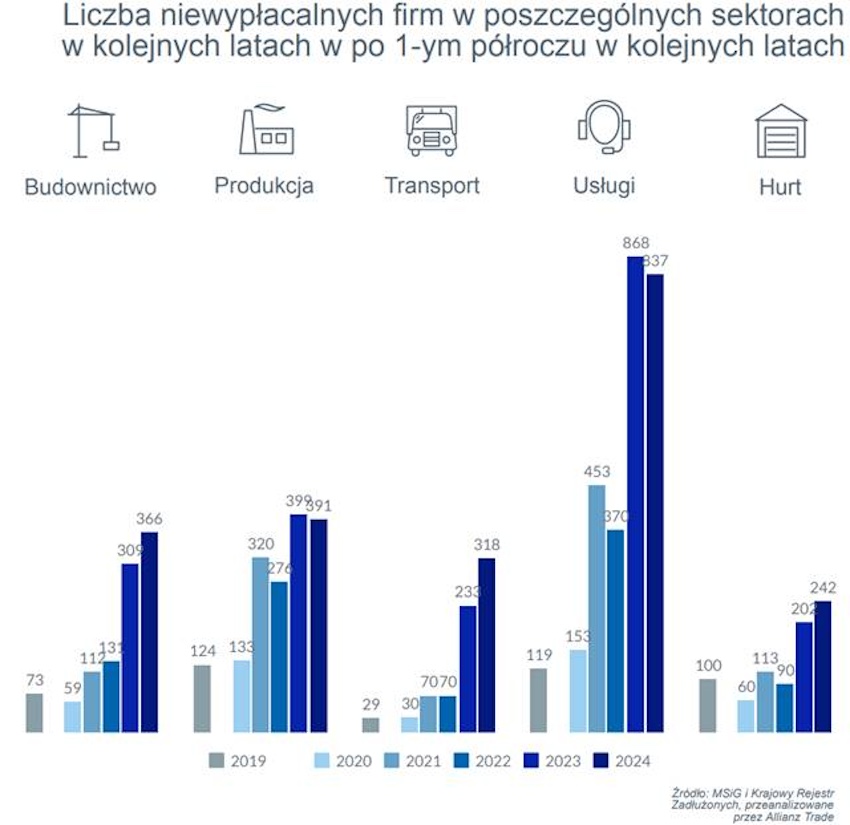

W sektorach produkcji i usług nastąpił już spadek r/r liczby niewypłacalności, chociaż jak na razie jest on jednocyfrowy a ich liczba i tak jest wyższa niż w latach 2022 i wcześniejszych. Zdecydowanie wyższa – w przypadku produkcji jest ona obecnie 3-krotnie wyższa niż w latach 2019 i 2020 a w przypadku usług wyższa jest 5-cio (vs. 2020) a nawet 7-krotnie (vs. 2019) wyższa.

Dynamika niewypłacalności w poszczególnych regionach

Problem skali niewypłacalnych firm nie wydaje się być w rzeczywistości największy w województwach z największym procentowym przyrostem liczby niewypłacalności r/r (lubuskie i łódzkie, przy czym w opolskim tak – ale nie z powodu skali wzrostu, o czym niżej). Skala wzrostów w nich wynika z niskiej bazy i bezwzględnie są one rzędu do kilkunastu niewypłacalności więcej r/r.

Stąd pomimo wzrostu r/r „tylko” o 9% r/r po 1 półroczu warto zwrócić uwagę na Mazowsze. Istotne są nie tylko bezwzględne liczby – najwyższe w skali kraju, ale ich generalnie niezmienność w maju-czerwcu na tle innych, podobnie rozwiniętych gospodarczo województw jak Małopolskie, Śląskie czy Pomorskie, w których w tych miesiącach liczba niewypłacalności już spadała. Np. na Śląsku istotny wzrost liczby niewypłacalności był marcu-kwietniu po czym mieliśmy do czynienia z tendencją spadkową. Podobnie było zresztą w większości innych województw.

Za to tak jak na Mazowszu było w Wielkopolsce oraz w Opolskim – obecnie to w tych trzech województwach występuje statystycznie największe ryzyko wzrostu liczby niewypłacalności na podstawie liczby oficjalnych publikacji z ostatnich tygodni (możliwe, że inne, gdyż bardziej aktualne dane mogłyby być przy uwzględnieniu wniosków o ochronę przed wierzycielami albo uwzględniając sprawy windykacyjne).

Powszechne dla całej gospodarki przyczyny niewypłacalności

Spośród wielu przyczyn takiej skali niewypłacalności polskich firm, nierzadko też o charakterze specyficznym dla poszczególnych branż, wskazałbym dwie wspólne dla wszystkich i najbardziej istotne. Pierwsza to spadek rentowności a druga to spadek obrotów – ocenia Sławomir Bąk.

– Spowolnienie inflacji nie sprawiło, iż ceny energii i środków produkcji spadły i są niskie – nie, utrzymują się na wysokim poziomie, natomiast spadają nierzadko (lub co najwyżej nominalnie nie rosną) ceny producentów z powodu niskiego popytu i dużych zapasów. Stąd niska rentowność przedsiębiorstw, nie tylko polskich ale też szerzej, europejskich – globalnych już nie, gdyż przedsiębiorstwa w Azji czy w USA nie odczuły aż tak wysokiego wzrostu kosztów cen energii, mają też łatwiejszy i przez to tańszy dostęp do finansowania.

Niska rentowność jest najbardziej specyficzna dla Europy, natomiast spadek obrotów w handlu światowym jako następstwo oszczędności konsumentów jest dosyć powszechny.

– Uniemożliwia to rekompensowanie sobie przez firmy niższych marż zysku wyższymi obrotami. Obserwujemy odwrotne zjawisko: firmy w Europie, w tym i w Polsce, ograniczają skalę działalności, nie pozostawiają mniej rentownych obszarów działalności „na później”, szukają rentowności nie tylko poprzez ograniczenie sprzedaży, inwestycji ale też i redukcję zatrudnienia – czego dotychczas unikały – mówi Sławomir Bąk. Redukują zatrudnienie z dwóch powodów: przede wszystkim pomimo spodziewanego w najbliższej przyszłości niedoboru pracowników ich rezerwy finansowe nie pozwalają już na dłuższe utrzymywanie nierentownych obecnie etatów, a po drugie – wzrost kosztów pracy jest dla firm najbardziej dotkliwy obok wzrostu cen energii i paliw (za GUS). Gdy nie idzie z nimi w parze analogiczny wzrost wydajności firmy nie mają wyboru – muszą dla zachowania płynności ograniczać koszty, w tym zatrudnienie.

– Nie spodziewam się przy tym, iż sytuacja w Polsce w kwestii kosztów pracy ulegnie zmianie – niezależnie od administracyjnego podnoszenia płacy minimalnej niskie koszty pracy nie będą już dłużej atutem polskich przedsiębiorców z powodu: kurczącej się dostępności pracowników, ich mobilności w ramach UE (w tym także uchodźców z Ukrainy) a także zmian w samej gospodarce europejskiej w kierunku wyższej wartości dodanej – podsumowuje Sławomir Bąk.

Niewypłacalności głównie w sektorze MSP, ale duże firmy również w opałach

W Polsce wciąż niewypłacalne są przy tym głównie firmy z sektora MSP, najgorzej sobie radzące z dostosowywaniem do wzrostu kosztów cen swoich usług czy produktów a także ze wspomnianym długofalowym przestawieniem się na produkty i usługi z wyższa wartością dodaną. W wielu obszarach, także w radzących sobie stosunkowo dobrze na tle całej gospodarki sektorach handlu towarami pierwszej potrzeby, usługach czy w produkcji żywności obserwować więc można stopniową koncentrację, przejmowania udziałów w rynku przez większe podmioty jako lepiej optymalizujące koszty. Od tego zjawiska, tak jak od wspomnianych wyższych kosztów pracy nie ma odwrotu – ciężar gospodarki przesuwać się będzie ku firmom o jeśli nie dużej, to przynajmniej średniej skali działalności. Nie ma obecnie warunków w gospodarce na pozostawanie przez lata na poziomie startupu czy jednoosobowej działalności na taką skalę jak w poprzednich dekadach z powodu wskazanej fundamentalnej zmiany kosztów i dostępności pracowników.

Na rynkach światowych obserwujemy jednocześnie szybki wzrost liczby niewypłacalności firm dużych, w tym największych – każdego dnia mieliśmy do czynienia z przynajmniej jedną taką niewypłacalnością i jest ich już zdecydowanie więcej niż w ostatnich latach przed pandemią (w 2023 było 365 takich niewypłacalności na świecie wobec jeszcze 270 w 2022 roku). Otwarte jest pytanie, czy także w Polsce kumulacja problemów firm małych oraz odbiorców eksportowych nie doprowadzi do domina niewypłacalności tych większych, zanim nadejdzie spodziewane odbicie rynku w końcu roku, lub… w roku przyszłym.. Jak podaje „Parkiet”, w tym roku akcjonariusze już kilkudziesięciu spółek giełdowych musieli decydować o kontynuacji działalności w obliczu dużych – w relacji do kapitału – strat.

Informacje o Allianz Trade

Allianz Trade jest światowym liderem w zakresie ubezpieczeń kredytu kupieckiego i uznanym specjalistą w dziedzinie poręczeń, windykacji, strukturyzowanego kredytu kupieckiego i ryzyka politycznego. Nasza własna sieć zbierania danych gospodarczych pozwala analizować zmiany w wypłacalności ponad 83 milionów przedsiębiorstw dzień po dniu. Dajemy firmom pewność niezbędną do prowadzenia wymiany handlowej i świadczenia usług poprzez zabezpieczenie należnej im z tego tytułu zapłaty. Wypłacamy firmom odszkodowanie z tytułu nieściągalnych należności, ale przed wszystkim pomagamy ich uniknąć. Zawsze, gdy oferujemy ubezpieczenie kredytu kupieckiego lub inne rozwiązania finansowe, naszym priorytetem jest ochrona predykcyjna – przewidywanie potencjalnych zdarzeń w celu unikania ryzyka. Jeżeli jednak wystąpi nieprzewidziane zdarzenie, posiadany przez nas rating kredytowy na poziomie AA oznacza, że dysponujemy zasobami, gwarantowanymi przez Allianz, pozwalającymi na wypłatę odszkodowania umożliwiającego klientowi utrzymanie działalności. Allianz Trade z siedzibą w Paryżu jest obecny w ponad 50 krajach i zatrudnia 5700 osób. W 2023 r. nasze skonsolidowane obroty wyniosły 3,7 mld euro, a ubezpieczone przez nas transakcje biznesowe w skali globalnej odpowiadały ekspozycji w wysokości 1 131 mld euro. Więcej informacji można znaleźć na stronie allianz-trade.com

Uwaga dotycząca stwierdzeń wybiegających w przyszłość

Stwierdzenia zawarte w niniejszym dokumencie mogą zawierać prognozy, stwierdzenia dotyczące przyszłych oczekiwań oraz innego rodzaju stwierdzenia wybiegające w przyszłość, oparte na aktualnych opiniach i założeniach kierownictwa firmy, obejmujących znane i nieznane czynniki ryzyka oraz niepewności. Rzeczywiste wyniki, rezultaty lub zdarzenia mogą w istotnym zakresie odbiegać od przewidywanych w takich stwierdzeniach, między innymi z powodu: (I) ogólnych warunków ekonomicznych, w tym w szczególności warunków ekonomicznych w kluczowych sektorach działalności Grupy Euler Hermes oraz na kluczowych dla niej rynkach, (II) wyników osiąganych na rynkach finansowych (również ze względu na niestabilność i płynność rynku oraz zdarzenia związane z kredytami), (III) częstotliwości oraz zakresu zdarzeń objętych ochroną ubezpieczeniową, w tym zdarzeń powodowanych przez klęski żywiołowe oraz wiążących się ze wzrostem wydatków na likwidację szkód, (IV) poziomu i trendów śmiertelności i zachorowalności, (V) poziomu powtarzalności zdarzeń, (VI) szczególnie w działalności bankowej, zakresu niespłacanych kredytów, (VII) poziomu stóp procentowych, (VIII) kursów wymiany walut, w tym m.in. kursu wymiany EUR/USD, (IX) zmian przepisów prawa i regulacji, w tym podatkowych, (X) wpływu przejęć spółek, w tym także kwestii związanych z integracją i środkami reorganizacji oraz (XI) ogólnych czynników związanych z konkurencją na szczeblu lokalnym, regionalnym, krajowym i/lub globalnym. Wystąpienie wielu z tych czynników może być bardziej prawdopodobne lub mogą one przyjmować bardziej wyraźną postać na skutek działań terrorystycznych i ich konsekwencji.