- Nie wszystko złoto, co się świeci w sezonie wyników za I kw., a wyniki w USA już wskazują na recesję. Podczas gdy 62% firm w Europie i USA pobiło prognozy w pierwszym kwartale, wynika to głównie z już obniżonych szacunków analityków. Nawet jeśli przychody wzrosły rok do roku (+2,6%), wzrost zysków pozostał na ujemnym poziomie (-0,1% r/r), a recesja firm prywatnych jest coraz bliżej, przynajmniej w Stanach Zjednoczonych, gdzie zyski spadły już przez dwa kolejne kwartały. Firmy z regionu APAC poszły w przeciwnym kierunku: ponowne otwarcie Chin wzbudziło nadzieje na znakomite ożywienie w pierwszym kwartale, ale 59% chińskich firm rozczarowało rynek.

- Zgodnie z oczekiwaniami, w szczególności dwa sektory odnotowały duży kwartalny spadek w związku z normalizacją zysków: sektor morski i energetyczny. W sumie 10 z 26 sektorów zdołało zwiększyć zarówno sprzedaż, jak i EPS, podczas gdy osiem sektorów odnotowało spadki r/r. Najgorzej wypadły materiały podstawowe. Europejskie firmy tracą dwa „wiatry w żaglach” – możliwość dyktowania cen zmniejsza się, a USD słabnie. Recesja zysków wydaje się realną groźbą na jesień w okresie powrotu do szkoły, ponieważ „przekładnia” zacieśnienia polityki pieniężnej będzie wówczas w pełni skuteczna. Niemniej jednak, zgodnie z przewidywaniami w czwartym kwartale, wraz ze spadkiem możliwości ustalania cen w wielu sektorach, firmy na całym świecie przygotowywały się na ponury scenariusz na 2023 r., wprowadzając zmiany kadrowe, plany restrukturyzacji operacyjnej i inne środki oszczędnościowe. To wraz ze znacznie niższymi rachunkami za energię powinno zapobiec gwałtownej recesji zysków w nadchodzących miesiącach.

- Pogorszyły się prognozy korporacyjne na cały rok 2023, ponieważ tylko 25% firm dokonało korekty w górę w trakcie sezonu. Jednak od początku przyszłego roku spodziewane jest łagodne ożywienie. Oczekuje się, że w pierwszym kwartale 2024 r. dziewięć z 11 sektorów w S&P 500 osiągnie wzrost zysków: usługi komunikacyjne (+20,5% r/r), sektor użyteczności publicznej (+17,7%) i przemysł (+15,9%) mają odnotować najwyższe tempo wzrostu EPS.

Nie wszystko złoto, co się świeci w sezonie wyników za I kwartał. Nawet jeśli 51% firm na poziomie globalnym przekroczyło oczekiwania, nie jest to tak imponujące, jak mogłoby się wydawać, biorąc pod uwagę, że analitycy mocno obniżyli swoje szacunki tuż przed rozpoczęciem sezonu, co stało się dość powszechną praktyką w ostatnich kwartałach. Było to szczególnie widoczne w Stanach Zjednoczonych, gdzie 62% firm przebiło prognozy dotyczące wzrostu EPS, ponieważ konsensus przesunął się ze wzrostu +1,4% r/r w styczniu do spadku o -5,1% r/r w kwietniu. Ponadto 76,9% spółek z S&P 500 przekroczyło oczekiwania w zakresie EPS, w porównaniu do długoterminowej średniej wynoszącej 66,3% pod względem pozytywnych niespodzianek dla indeksu. Jednak firmy z regionu APAC poszły w przeciwnym kierunku: ponowne otwarcie Chin wzbudziło nadzieje na znakomite ożywienie w pierwszym kwartale, ale 59% chińskich firm rozczarowało rynek.

Pogorszenie koniunktury utrzymuje się i przez następne dwa kwartały nadal będzie budzić niepokój. Nawet jeśli przychody nadal rosną rok do roku (+2,6%), wzrost zysków pozostaje na poziomie ujemnym (-0,1% r/r), a recesja przedsiębiorstw jest coraz bliższa, przynajmniej w Stanach Zjednoczonych, gdzie zyski już spadają przez dwa kolejne kwartały (IV kw.: -2,8% i I kw.: -0,7%). Zgodnie z przewidywaniami w czwartym kwartale, wraz ze spadkiem siły ustalania cen w wielu sektorach, firmy na całym świecie przygotowywały się na ponury scenariusz roku 2023, wprowadzając zmiany kadrowe, plany restrukturyzacji operacyjnej i inne środki oszczędnościowe, które wraz ze znacznie cieplejszą niż oczekiwano zimą – która „obniżyła” rachunki za energię – spowodowały, że zyski spadły w tym kwartale mniej niż początkowo oczekiwano. Ponieważ jednak kosztów nie da się redukować w nieskończoność, w nadchodzących kwartałach zyski będą spadać.

Wykres 1 Oczekiwania dotyczące przychodów (po lewej) i zysków (po prawej) w I kwartale 2023 r. według regionów

Legenda: Beat – Przekroczone; Met – Spełnione; Missed – Niespełnione; [regiony – od góry do dołu:] Rynki wschodzące; APAC; Ameryka Łacińska; Wszystkie regiony świata; Bliski Wschód i Afryka; Ameryka Północna; Europa; Strefa Euro

Źródła: Refinitiv (wg stanu na dzień 22 maja 2023 r.), Allianz Research

Wykres 2: Globalne kwartalne przychody i wskaźniki wzrostu EPS

Legenda: Revenue – Przychody; Q1 2023 (so far) – 1 kwartał 2023 (do tej pory)

Źródła: Refinitiv (wg stanu na dzień 22 maja 2023 r.), Allianz Research

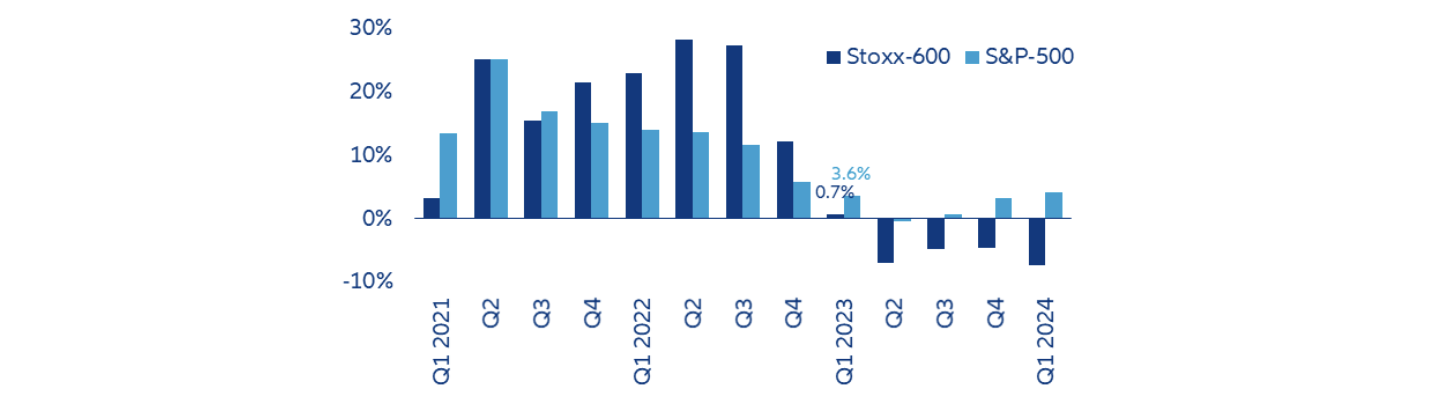

Europejskie firmy w opinii Allianz Trade tracą dwa wiatry w żaglach – siła dyktowania cen słabnie, a dolar amerykański spada. Przewiduje się, że wzrost sprzedaży S&P 500 (+3,6% r/r) w pierwszym kwartale przewyższy wzrost sprzedaży Stoxx 600 (+0,7% r/r), czego nie widziano od trzeciego kwartału 2021 r. Sugeruje to, że boom sprzedaży, jakiego doświadczyły europejskie firmy w 2022 roku dobiegł końca, a do końca roku spodziewane są dalsze spadki przychodów (Wykres 3).

Wykres 3 Kwartalne stopy wzrostu przychodów (r/r %) dla spółek z indeksów S&P 500 (USA) i Stoxx 600 (Europa)

Źródła: Refinitiv Eikon (wg stanu na dzień 23 maja 2023 r.), Allianz Research.

Wydaje się jednak, że wzrost zysków w Europie utrzyma się nieco dłużej, przynajmniej przez kolejny kwartał (Wykres 4). Przy współczynniku zaskoczenia na poziomie 12,1% (powyżej długoterminowej średniej 5,8%) EPS spółek z indeksu Stoxx 600 wzrósł w I kw. o +9,5% r/r. To wprawdzie znacznie mniej niż w poprzednim kwartale (IV kw: +17,9% r/r), ale i tak lepiej niż spadek obserwowany już w spółkach z S&P 500 (-0,2% r/r). Poza faktem, że cykle polityki pieniężnej nie są w pełni zsynchronizowane między USA i Europą, dalsze spadki indeksu S&P 500 można również wytłumaczyć jego mniejszą dywersyfikacją. Jak widać na Wykresie 5, EPS dla sektorów technologii i opieki zdrowotnej spadł odpowiednio o -9,4% r/r i -14,8% r/r w I kwartale, a sektory te łącznie reprezentują 53% kapitalizacji rynkowej indeksu. Chociaż sektory o najgorszych wynikach w tym kwartale to sektory użyteczności publicznej (-22,4% r/r) i materiałów (-22,2% r/r), stanowią one zaledwie 5% kapitalizacji rynkowej indeksu S&P 500.

Wykres 4 Tempo wzrostu zysków (r/r %) dla spółek z S&P 500 (USA) i Stoxx 600 (Europa)

Źródła: Refinitiv Eikon (wg stanu na dzień 23 maja 2023 r.), Allianz Research.

Wykres 5 Historyczne, obecne i przyszłe stopy wzrostu zysków dla sektorów w S&P 500

Legenda: Q1 2023 (so far) – I kw. 2023 (do tej pory); Q1 2024 (Exp) – I kw. 2024 (Oczekiwania) [sektory od lewej do prawej:] Dobra luksusowe; Przemysł; Energia; Finanse; Dobra podstawowe; Nieruchomości; Usługi komunikacji; Technologia; Opieka zdrowotna; Materiały; Sektor użyteczności publicznej

Źródła: Refinitiv Eikon (wg stanu na dzień 23 maja 2023 r.), Allianz Research.

Spółki osiągające lepsze wyniki z 2022 r. nadal odnotowywały normalizację zysków w I kw. 2023 r., podczas gdy spółki z materiałów (dóbr) podstawowych nadal cierpiały. Chociaż było to przewidywane, w szczególności dwa sektory odnotowały duże kwartalne niepowodzenie: morski i energetyczny. Po tym, jak przez większą część 2022 r. oba sektory cieszyły się wyjątkowym boomem, uzasadnionym rosnącymi cenami ropy naftowej i niespotykanymi wcześniej stawkami frachtu morskiego, sprzedaż w tych sektorach spadła odpowiednio o –31,6% i -3,3% r/r w I kwartale. Sugeruje to jednak, że koniunktura wraca do normy.

Wykres 6: Wzrost przychodów i EPS (r/r %) w I kw. 2023 według sektorów, wszystkie spółki giełdowe na świecie

Legenda: Revenue growth – wzrost przychodów; EPS growth – wzrost EPS; Paper & Forest – Papier i lasy; Metals and Mining – Metale i górnictwo; Chemicals – Środki chemiczne; Semiconductors – Półprzewodniki; Maritime – Morski; Airlines – Linie lotnicze; Banks – Banki; Hotels & Restaurants – Hotele i restauracje; Machinery – Maszyny i urządzenia; Aerospace & Defence – Lotnictwo i obrona; Health Care Equpment – Urządzenia opieki zdrowotnej; Discretionary Distrib. and Retail – Dystrybucja i Sprzedaż detaliczna dóbr luksusowych; Durables & Apparel – Towary trwałego użytku i odzież; Construction & Engineering – Budownictwo i inżynieria; REITs – REITy; Staples Distribution & Retail – Dystrybucja i sprzedaż detaliczna towarów podstawowych; Food, Beverage & Tobacco – Żywność, napoje i wyroby tytoniowe; Software – Oprogramowanie; Household & Pers. Products – Produkty gospodarstwa domowego i osobistego użytku; Utilities – sektor użyteczności publicznej (media); Tech. Hardware – Sprzęt techniczny; Pharma – Farmaceutyczny; Telecom – Telekomunikacyjny; Energy – Energetyczny; Insurance – Ubezpieczenia

Źródła: Refinitiv Eikon (wg stanu na dzień 23 maja 2023 r.), Allianz Research.

Podstawowe surowce, w tym metale i górnictwo, środki chemiczne i papier, nadal borykały się z trudnościami, ponieważ EPS spadł o -46,9% r/r w I kwartale, po spadku o -45,9% r/r w IV kwartale 2022 r. Ponowne otwarcie Chin w opinii Allianz Trade nie zapewnia bardzo potrzebnego i oczekiwanego ożywienia, w szczególności w sektorze metali i górnictwa. Z godnym uwagi wyjątkiem metali związanych z transformacją energetyczną, ceny większości metali raczej nie wzrosną w krótkim okresie, biorąc pod uwagę zbliżającą się recesję.

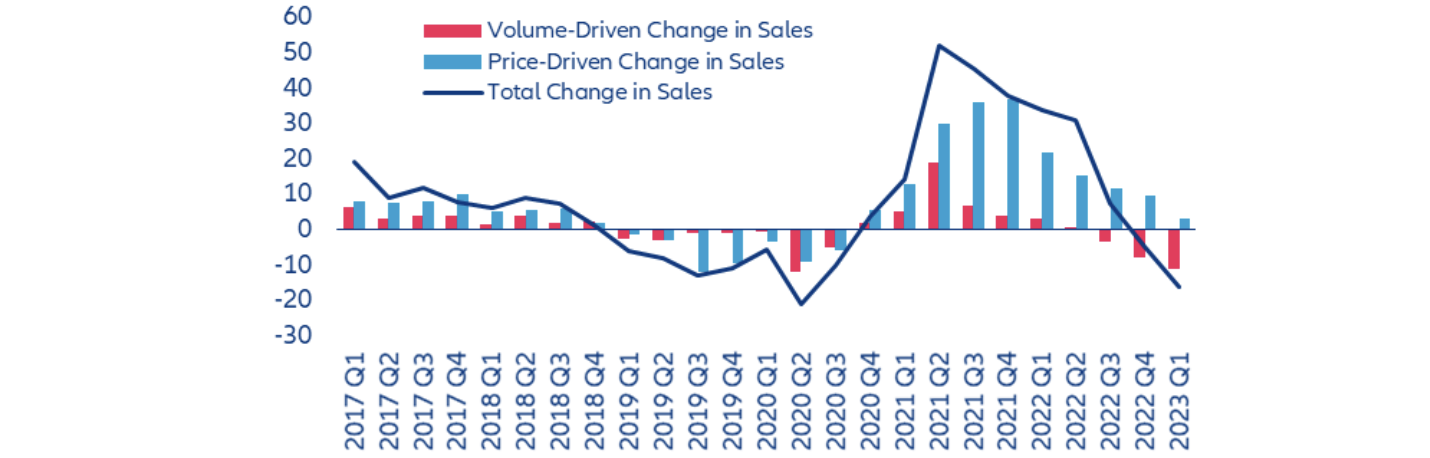

Sprzedaż spadła drugi kwartał z rzędu w sektorze chemicznym (-4,7% r/r w IV kw. i -16,0% r/r w I kw.), szczególnie w chemii bazowej (-29,2% r/r) oraz chemii półproduktów i pochodnych ( -18% r/r). Natomiast tworzywa sztuczne, żywice i włókna odnotowały wzrost o +5,5% r/r. Pogorszenie to w dużej mierze można wytłumaczyć stale malejącym popytem, który negatywnie wpłynął zarówno na cenę, jak i wielkość sprzedaży. Nawet jeśli ceny gazu ziemnego spadły z ostatnich wartości maksymalnych, nadal są odpowiedzialne za pogorszenie marż w sektorze. W rezultacie perspektywy zysków sektora na 2023 r. pozostają zagrożone. Allianz Trade spodziewa się, że europejskie firmy chemiczne nadal pozostaną w tyle za amerykańskimi odpowiednikami.

Wykres 7 Zmiany sprzedaży w światowym sektorze chemicznym

Legenda: Volume-Driven Change in Sales – Zmiany w sprzedaży zależne od wolumenu; Price-Driven Change in Sales – Zmiany w sprzedaży zależne od cen; Total Change in Sales – Łączne zmiany w sprzedaży

Źródła: Bloomberg, Allianz Research

Z drugiej strony, pozytywna tendencja utrzymywała się w przypadku firm wytwarzających dobra inwestycyjne, ponieważ bogate w gotówkę korporacje nadal dokonywały nakładów inwestycyjnych. Jednak produkcja prawdopodobnie osiągnie szczyt w drugim kwartale, gdy zmniejszą się nowe zamówienia. Przychody przemysłu lotniczego i obronnego wzrosły o +11,2% r/r, głównie dzięki segmentom samolotów komercyjnych oraz części i silników, dla których nowe zamówienia już przekraczają poziomy sprzed pandemii, ponieważ linie lotnicze muszą wymienić starą flotę i zwiększyć przepustowość. Stłumiony popyt po okresie podażowych niedoborów produkcyjnych ożywia również aktywność i wzmacnia zaległości w firmach z branży maszynowej, które zanotowały wzrost r/r sprzedaży o +13,9% i zysku o +28,6%. Sprzęt rolniczy i wydobywczy również odnotował ostatnio więcej dostaw jednostkowych. Chociaż plany inwestycyjne na 2023 r. dla sektora wydobywczego są wstrzymane, nakłady inwestycyjne wzrosły średnio o +15% w ciągu ostatnich dwóch lat, przy zauważalnym wzroście popytu na samochody ciężarowe, co wyjaśnia obecną działalność biznesową.

Wykres 8 Światowe dostawy sprzętu maszynowego używanego w sektorze wydobywczym

Legenda: Trucks – ciężarówki; Dozer – Spychacz; Hydraulic excavator – Koparka hydrauliczna; Wheel loader – Ładowarka kołowa

Źródła: Bloomberg, Allianz Research

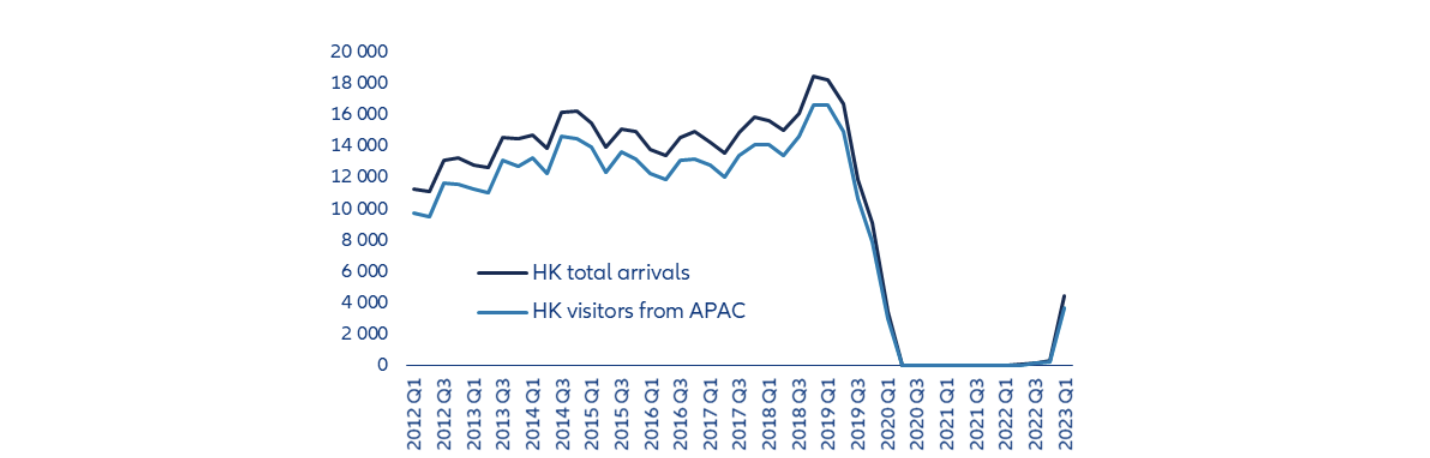

Usługi konsumenckie (głównie hotele i restauracje) oraz linie lotnicze odnotowały wzrost drugi kwartał z rzędu, ponieważ wydatki na podróże pozostają wysokie pomimo wyższych taryf lotniczych i noclegowych. Rosnąca liczba rezerwacji na nadchodzący sezon letni daje tym sektorom impuls. Według IATA globalny ruch pasażerski odnotował w marcu silny wzrost, a przychody z pasażerokilometrów (RPK) w całej branży wzrosły o +52,4% r/r i osiągnęły 88% poziomu z marca 2019 r. Oprócz stałego popytu, linie lotnicze nadal czerpią korzyści ze spadku cen paliwa do silników odrzutowych, które spadły o około -26% od początku roku i stanowią blisko 30% kosztów operacyjnych linii lotniczych. Chociaż turystyka krajowa i międzynarodowa w Chinach wreszcie została wznowiona, nadal jest znacznie poniżej poziomu sprzed pandemii (Wykres 9). Na przykład w I kwartale liczba odwiedzających Hongkong wyniosła 22% poziomu obserwowanego w I kwartale 2019 r. (16,6 mln).

Wykres 9 Liczba odwiedzających Hongkong na kwartał (w tysiącach)

Legenda: HK Total arrivals – Łącznie osoby odwiedzające Hongkong; HK visitors from APAC – Osoby odwiedzające Hongkong z APAC

Źródła: Bloomberg, Rada Turystyki Hongkongu, Allianz Research.

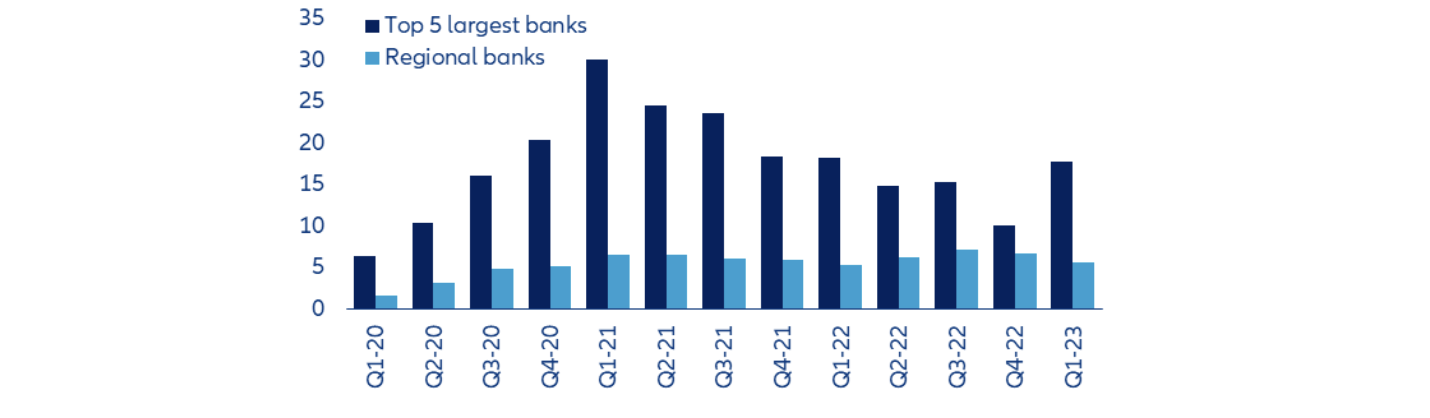

Pomimo niedawnych zawirowań bankowych w Stanach Zjednoczonych sektor ten osiągnął lepsze wyniki niż rynek, ponieważ banki zyskały więcej na kredytobiorcach płacących wyższe odsetki. EPS wzrósł o +26% r/r na całym świecie (+54,2% w Europie i +49,4% w USA). Niemniej jednak zjawisko ucieczki w bezpieczne miejsce, o czym świadczy wycofanie 230 mld USD depozytów z małych i regionalnych banków pod koniec marca, spowodowało spadek ich EPS o -16,5% kw/kw, podczas gdy zyski pięciu największych amerykańskich banków wzrosły o + 74,4% kw/kw.

Wykres 10 Kwartalny EPS (USD) banków amerykańskich

Legenda: Top 5 largest banks – 5 największych banków; Regional banks – Banki regionalne

Źródła: Refinitiv Eikon, Allianz Research.

Patrząc w przyszłość, ogólne wyniki biznesowe w opinii Allianz Trade prawdopodobnie nie poprawią się w bardzo krótkim okresie, chociaż oczekuje się, że rok 2024 będzie rokiem ożywienia. Spośród amerykańskich firm, które zdecydowały się zaktualizować swoje prognozy w ciągu sezonu, 47% zrewidowało w dół swoje oczekiwania na cały rok 2023, 28% utrzymało je na neutralnym poziomie, a tylko 25% dokonało rewizji w górę. Jednak oczekuje się, że dziewięć z 11 sektorów reprezentowanych w indeksie S&P 500 osiągnie wzrost zysków w I kw. 2024 r.: najwyższe wskaźniki wzrostu EPS mają usługi komunikacyjne (+20,5% r/r), użyteczności publicznej / media (+17,7%) i przemysł (+15,9%).