Talion – kara ma równać się wadze popełnionego przestępstwa. Geopolityczna rosnąca niestabilność na Bliskim Wschodzie, oczekiwania odwetu mają wpływ na wyceny rynkowe. Inwestorzy drastycznie skracają czas podejmowania decyzji, często reagując na pojawiające się wiadomości w ciągu tego samego dnia handlowego.

Pocieszające – ceny ropy uwzględniają już premię za ryzyko.

- Konflikt na Bliskim Wschodzie podsyca pesymizm rynkowy, ucieczkę w stronę bezpieczeństwa i skrócenie horyzontu inwestycyjnego widoczne we wzorcach zmienności rynkowej w kształcie litery „W”.

- W istocie, inwestorzy zdają się nieustannie dostosowywać do zmian pomiędzy geopolityczną eskalacją a odprężeniem, czy też formą prawa Talionu – zasadą „oko za oko”. Obecne ceny ropy naftowej na poziomie 90 USD wydają się uwzględniać premię za ryzyko geopolityczne w wysokości od 5 do 10 USD.

- Wydaje się również, że obecny scenariusz geopolityczny może skłonić banki centralne do nieco bardziej gołębiej postawy. Znaczna zmienność śróddzienna na rynkach akcji, na którą wpływ mają czynniki techniczne i fundamentalne, prawdopodobnie nasili krótkoterminową zmienność rynkową, niezależnie od źródła wiadomości (czy to politycznych, geopolitycznych czy finansowych).

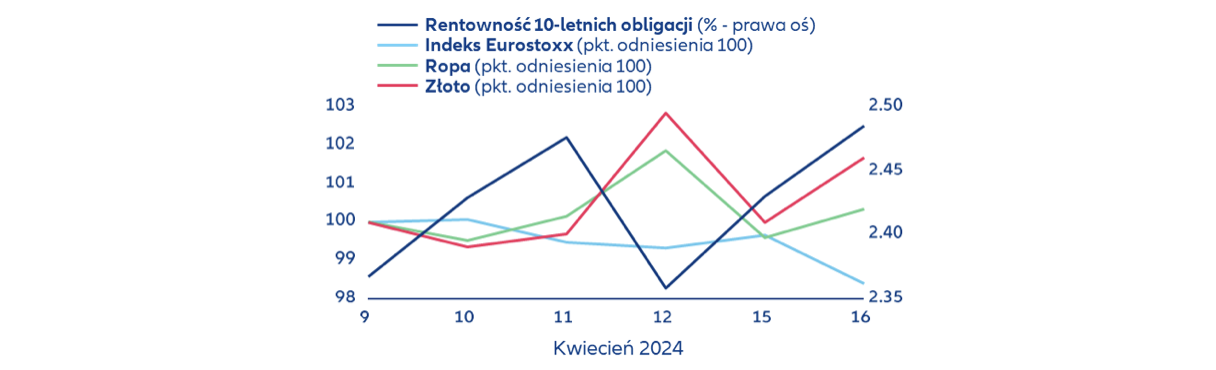

Konflikt na Bliskim Wschodzie podsyca pesymizm rynkowy. Rosnąca niestabilność na Bliskim Wschodzie ma obecnie znaczący wpływ na wyceny rynkowe. Inwestorzy drastycznie skracają czas podejmowania decyzji, często reagując na pojawiające się wiadomości w ciągu tego samego dnia handlowego. Ten skrócony horyzont inwestycyjny doprowadził do wzorców zmienności rynkowej w kształcie litery „W”, ponieważ inwestorzy nieustannie dostosowują się do zmian między eskalacją geopolityczną a odprężeniem (wykres poniżej).

Wykres nr 1: Zmienność rynku europejskiego

Źródła: LSEG Datastream, Allianz Research

Obecne ceny ropy, na poziomie 90 USD, wydają się uwzględniać premię za ryzyko geopolityczne w wysokości od 5 do 10 USD. Biorąc pod uwagę prognozowaną przez nas zakotwiczenie na najbliższe dwa lata w okolicach 80 USD, obecna wycena uwzględnia już znaczną niepewność geopolityczną. Co więcej, globalna nadwyżka mocy produkcyjnych może zapobiec wszelkim fundamentalnym zmianom trendów na rynku ropy naftowej. W związku z tym oczekiwać można, że obecna sytuacja będzie miała niewielki wpływ na prognozy gospodarcze oparte na ropie naftowej w perspektywie średnioterminowej.

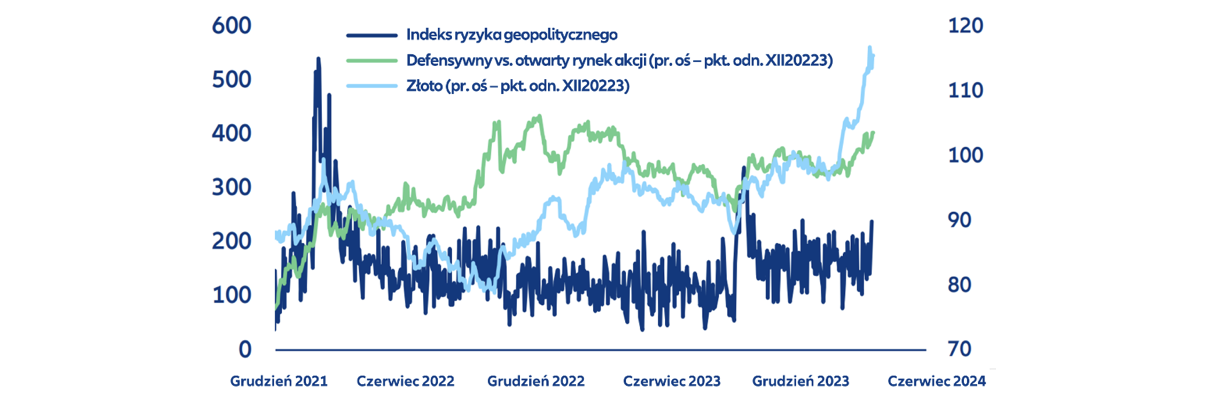

Wygląda na to, że obecny scenariusz geopolityczny prawdopodobnie skłoni banki centralne do nieco bardziej gołębiego nastawienia, na co wpływ będą miały stabilne ceny surowców i potencjalne spadki wydatków konsumenckich z powodu zwiększonych obaw o nasilenie konfliktu. Allianz Trade spodziewa się okresowych przesunięć rynkowych w kierunku bezpiecznych aktywów (takich jak sektor obronny, złoto i obligacje z rynków rozwiniętych) napędzanych trwającą w regionie zasadą „oko za oko” – prawem Talionu. Chociaż Allianz Trade spodziewa się zwiększonej zmienności rynkowej, nie przewidujemy, by sytuacja doprowadziła do ekstremalnych zagrożeń, takich jak wojna na pełną skalę lub całkowite zakłócenie dostaw ropy przez cieśninę Ormuz, która odpowiada za około 17% światowej produkcji ropy (wykres 2).

Wykres nr 2: Zmienne rynkowe i indeks ryzyka geopolitycznego

Źródła: LSEG Datastream, GPR Index, Allianz Research

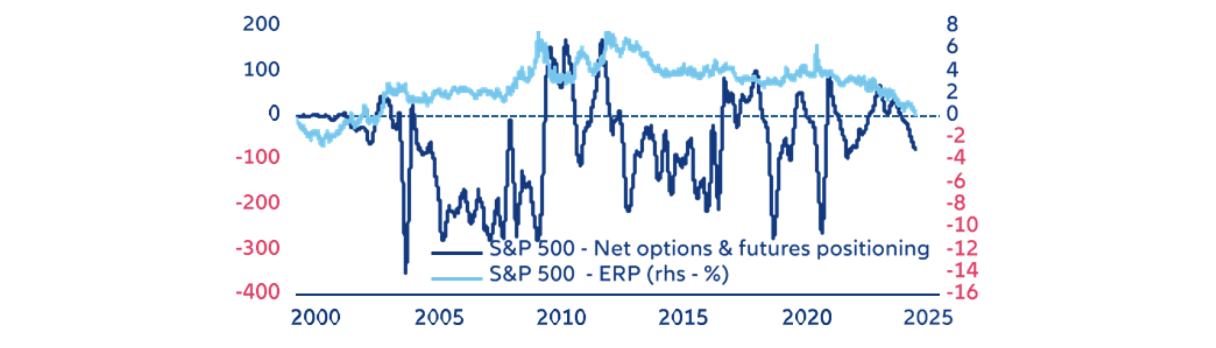

Znaczną zmienność w skali dnia na rynkach akcji można w dużej mierze przypisać wysokim wycenom i skrajnym pozycjom rynkowym. Koncentrując się na rynkach amerykańskich, wpływ głównych akcji, często określanych jako „Magnificent 7”, spowodował zmniejszenie premii za ryzyko rynkowe, co spowodowało, że trend rynkowy silnie skłania się ku krótkiemu pozycjonowaniu. Wskazuje to, że zarówno czynniki techniczne, jak i fundamentalne są skłonne do potęgowania krótkoterminowej zmienności rynkowej, niezależnie od tego, czy wiadomości mają charakter polityczny, geopolityczny czy finansowy (wykres 3).

Wykres 3: Pozycjonowanie netto opcji i kontraktów futures na indeks S&P 500 a premia za ryzyko kapitałowe

Źródła: CFTC, LSEG Datastream, Allianz Research